キャンベル・スープ(CPB)は投資対象として魅力的だと思います。

読者さんより、このようなメールを頂きました。

Hiroさんのお考えを投資の参考に致したくぜひご回答願います

。 キャンベルスープ(CPB)の株価が急落しています。

CPBの、投資対象としての価値について、Hiroさんはどのようにお考えでしょうか?

株価下落を魅力的に考えますか?それとも衰退企業として、株価下落を投資対象として否定的に捉えますか?

最近、キャンベル・スープ(CPB)に限らず食品銘柄の株価は軟調ですよね。特にCPBの株価下落は顕著なので、読者さんのご心配も非常によく分かります。長期投資では株価よりも配当(利益)が大事だと思っていますが、株価下落はその配当の将来見通しが暗いことをマーケットが感じ取っている証です。長期投資であっても株価下落を心配することは当然です。

私は会計財務についてはそれなりに専門知識があってそこそこ語れる自信がありますが、各企業のビジネスについては完全にド素人です。キャンベル・スープのブランド力がどれほど強いのか、経営の方針がどうなのかとかあまり知りません。そもそも、キャンベル・スープの商品を一度も食べたことすらありません。

あくまで財務的な見地のみからの意見ですが、CPBはやや割安で投資妙味を感じます。キャッシュフローも安定しており長期投資対象として魅力的だと思います。

PERを見てみましょう。せっかくなので、CPB以外の主要食品企業についても記載しますね。

| ティッカー | 会社名 | 予想PER(倍) | 益回り | 配当利回り |

| GIS | ゼネラルミルズ | 14 | 7.1% | 4.6% |

| HSY | ハーシー | 17 | 5.9% | 2.9% |

| MKC | マコーミック | 21 | 4.8% | 2.0% |

| CPB | キャンベルスープ | 12 | 8.3% | 4.1% |

| K | ケロッグ | 15 | 6.7% | 3.3% |

| MDLZ | モンデリーズ・インターナショナル | 16 | 6.3% | 2.2% |

| KHC | クラフト・ハインツ | 15 | 6.7% | 4.3% |

載せているのはPER(及びその逆数である益回り)と配当利回りのみです。これだけで、バリュエーションを判断できるわけではありませんが、景気に関係なく安定した利益が期待できる食品銘柄のPER(益回り)は参考になります。配当利回りは参考までに載せました。

読者さんからご質問頂いたCPBは、他の食品企業と比べても特にPERが下がっていることがわかります。PER12倍で益回りは8.3%です。これはかなり魅力的なバリュエーションではないでしょうか。

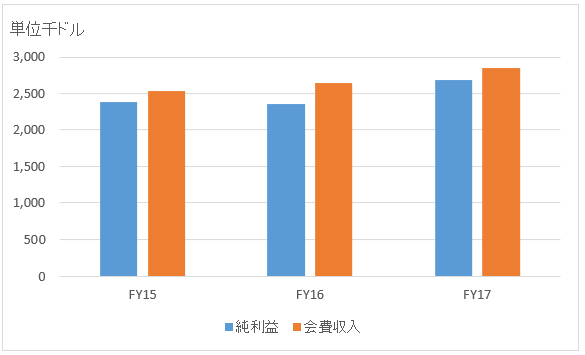

CPBは成熟企業でここ10年売上高はほぼゼロ成長です。2008年の売上高が80億ドルなのに対して、2017年は79億ドルでした。まるで成長していない・・。

純利益率も10%強で変化していません。

ただ、配当は成長しており、DPS(一株当たり配当)はこの10年で1.6倍になりました。

アメリカでは健康志向から生鮮食品の需要が伸びている反面、缶スープのような加工食品の売上高は減少しています。CPBには強い向かい風が吹いています。ただ、CPB経営陣も指をくわえて黙ってみているわけではなく、生鮮食品企業やオーガニック食品を扱う企業を買収して対策に乗り出しています。

キャンベル・スープを飲んだことないし、将来性については分からないことが多いですが、1869年創業でこれまで100年以上も生き延びてきた老舗食品会社です。そう簡単に衰退するとは思えません。キャッシュフローは安定していますし。衰退しなければ、それだけでリターンが得られるくらいまでCPBのバリュエーションは下がっています。益回り8%ですから。インフレ率2%と同じ程度のEPS成長でも十分ですし、実際には長期ではもっと成長できるのではないでしょうか(ただの希望的観測ですが)。

配当利回りも4%あり高配当です。

全体的に食品銘柄には投資妙味感じます。

さて、表を再掲します。

| ティッカー | 会社名 | 予想PER(倍) | 益回り | 配当利回り |

| GIS | ゼネラルミルズ | 14 | 7.1% | 4.6% |

| HSY | ハーシー | 17 | 5.9% | 2.9% |

| MKC | マコーミック | 21 | 4.8% | 2.0% |

| CPB | キャンベルスープ | 12 | 8.3% | 4.1% |

| K | ケロッグ | 15 | 6.7% | 3.3% |

| MDLZ | モンデリーズ・インターナショナル | 16 | 6.3% | 2.2% |

| KHC | クラフト・ハインツ | 15 | 6.7% | 4.3% |

CPBに限らず、どの銘柄もPERや配当利回りで見るとやや割安に感じます。堅調な成長が続いているマコーミック(MKC)のPERはS&P500よりも高いですが、他の銘柄は軒並みPERが低めです。

食品銘柄にとっては悪材料が多い時です。

・プライベートブランドの拡大

・加工食品への需要低迷

・金利上昇

これらが重なって食品銘柄の株価の重しになっています。実際に業績は伸びていない企業が多いですから、株価が下がるのも当然と言えます。ただ、マーケットは概して過剰に反応するところがあります。機関投資家は短中期のリターンを求められるので、地合いの悪い時はどうしても株を手放さざるを得ないところがあります。長期的には食品銘柄の業績(株価)は復活するはずと心の中で思っていても、運用マネージャーはそんな長期目線で投資できないという制約があります。そういった企業の本質的価値とは関係ないところで売り圧力が強まる面があります。

というわけで、私はキャッシュフローが安定している上記の食品銘柄は、長期投資の対象として今も魅力的だと考えています。株価低迷は長引くことが多いので苦しい時期が続く可能性は高いですが、将来きっと報われると信じてます。

銘柄分析記事

各企業の銘柄分析記事のリンク貼ります。気になる企業あればどうぞ!

Hiroさん、こんばんは。

CPB持っているので気になりました。

(ただし、購入は半年以上前なので、現在の株価水準より上でしたが…)

最近の下落の背景にはCEOの突然の辞任あたりが関係しているのでしょうか。

http://fortune.com/2018/05/18/campbell-soup-ceo-leaves-denise-morrison-keith-mcloughlin/

バリュエーション的にはアリなのかもしれませんが、今後の舵取りが気になるところです。

こばいんさん、こんばんは。

情報ありがとうございます。

モリソンCEOが辞任されたのですね。記事に”Suddenly”とありますから、マーケットに与えた衝撃も大きかったのかもしれません。

なるほど、こういう要因もあってCPBの株価は落ち込んでいるのですね。勉強になります。

会社はトップがすべてです。その不確実性は確かに株価に反映されていると考えるべきですね。

バリュエーション的にはかなり魅力的というか安全域が確保できているように思えるのですが、投資判断は難しいところですね。