主要エネルギー関連企業のバリュエーションをまとめてみました(2018年9月8日時点)。ティッカーをクリックすると、銘柄分析記事に飛びます。

| ティッカー | 会社名 | 株価 | 予想PER | 配当利回り |

| XOM | エクソンモービル | 81.8 | 14.7 | 4.1% |

| CVX | シェブロン | 114.6 | 12.8 | 3.9% |

| RDSB | ロイヤル・ダッチ・シェル | 2,479.0 | 10.5 | 5.8% |

| BP | BP | 42.0 | 11.7 | 5.8% |

| SLB | シュルンベルジェ | 59.7 | 21.8 | 3.3% |

| COP | コノコフィリップス | 70.2 | 18.5 | 1.6% |

| PSX | フィリップス66 | 114.3 | 11.7 | 2.7% |

| OXY | オキシデンタル・ペトロリアム | 76.7 | 13.9 | 4.0% |

| HAL | ハリバートン | 36.8 | 13.2 | 2.0% |

私はポートフォリオの15%~20%をエネルギーセクターにしてもいいかな~と考えています。

将来、化石燃料がどれくらい生き残るのか予見するのは難しいですが、環境に悪いイメージも相まって投資家期待は低く、長期での投資リターンは高くなるチャンスがありそうです。が、不安感も大きいので20%が限度です。

目標ポートフォリオは

エクソンモービル(XOM):5%

シュルンベルジェ(SLB):5%

???(新規銘柄検討中):5%

です。

今エクソンモービルがポートフォリオ全体の9%も占めている状態なので、少しずつ割合を減らしていく予定です。んで、「???」の新しい銘柄に分散させたいです。新しい銘柄は、シェブロンやBP、ロイヤル・ダッチ・シェル等の石油メジャーにする公算が大です。

エネルギーセクターのバリュエーション判断は特に難しいです。市況によって業績が変動する運命にあるので、PERの高低で割高割安を判断しずらいです。PERが50倍近くになっていた時こそ絶好の買い場だった、なんてこともあり得ます。生活必需品セクターでPER50倍にもなっていたら買い控えるべきですが、エネルギー企業はそうとは言えません。

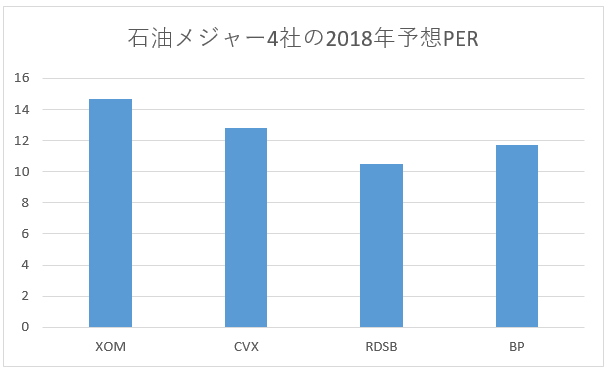

PERで判断するのが難しいとは言え、同じエネルギー企業同士のPERを比較するのはそれなりに有意義かな~と思います。大手石油メジャー4社の予想PERをグラフ化すると以下の通り。

単純にPERで見るとエクソンがもっとも割高で、ロイヤルダッチシェルが割安です。

ま、参考程度です。

最近のエネルギー銘柄は高配当なのも嬉しいところです。

今年ほぼず~っと利回り4%超を維持しているエクソンですが、ここまで利回りが高くなっているのは珍しいです。2000年以降のエクソンの利回り推移を見ると、株価が下落して利回りが高まっている時でもせいぜい3%くらいです。2008年のリーマンショックで株価が急落したときもそれくらいです。

配当利回りが高い=割安というわけではありません。しかしながら、今の4%を超える配当を貰いながら、粘り強く再投資を続ければ相応のリターンで報われる可能性は高いと思っています。エネルギー株は他のセクターに比べてボラティリティが高いので、辛抱強さは求められます。