減配したウェルズファーゴ(WFC)だけでなく、減配の恐れがあるエクソンモービル(XOM)もポートフォリオから外すかもしれません。

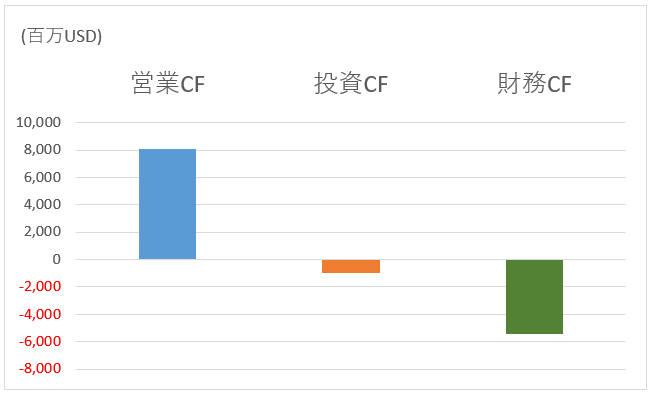

シェルだけでなくBPも先日減配を発表しました。エクソンも同じ道を進む可能性は十分あります。すでに配当>フリーCFという状況です。借入するにも限界があるでしょう。

WFCもXOMもどうするかまだ決めてませんが、入替先は予め探しておきたいところ。

私の個別株の選び方ですが、先ずは配当利回りでスクリーニングにします。Dividend.comというサイトのscreener機能を使います。企業サイズのLargeにし、さらにクオリティ株のみに限定した上で、配当利回り2%~4%の範囲で探します。

あまりに利回りが高過ぎると配当の安全性が確保されていないことがあるので、4%を上限にしました。先日記事にした時は、利回り2.5%以上で探しましたが、やっぱりもうちょっとスコープを広げようと思い2.0%以上ならOKとしました。

目安はS&P500指数の利回りです。利回りがS&P500を超えていればインカム投資を名乗る資格はあるかなと思い。

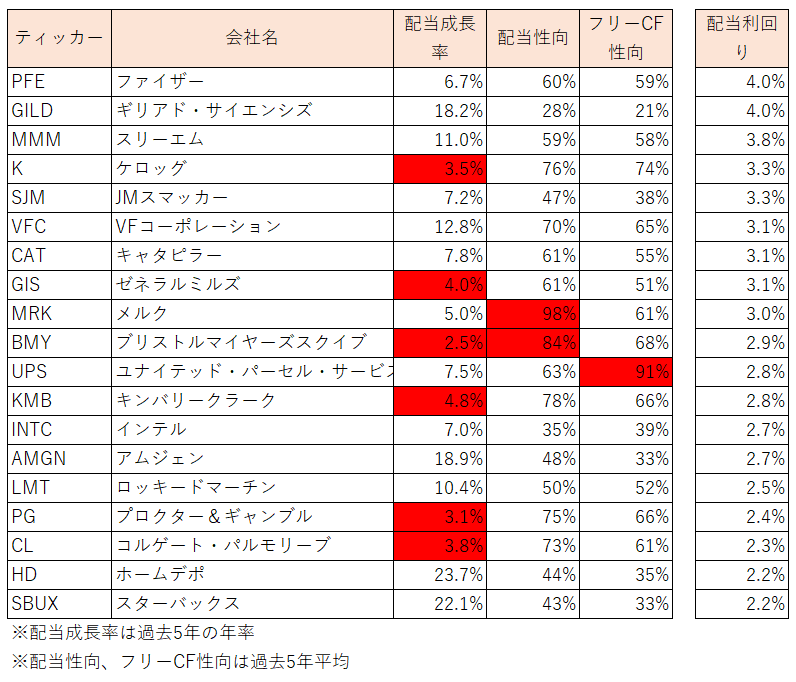

銘柄入替の候補となっている19銘柄の過去5年の配当成長率、配当性向、フリーCF性向を調べてみました。配当利回りが高い順に並べます。

不合格と判断した項目を赤にしています。

不合格の基準は以下。

配当成長率→5%未満

配当性向→80%以上

フリーCF性向→80%以上

生活必需品セクターのK、CL、GIS、PG、KMBの配当成長率が低いですね。だからって即候補から外すわけじゃありませんが。いずれの企業のビジネスが安定していて長期投資向きと思っています。この中ではPGとKMBが好み。

配当成長率が二桁なのがGILD、MMM、VFC、AMGN、LMT、HD、SBUXの7銘柄。GILDは配当実績が短いからあまり参考にならないかな。実質6つ。

製薬会社の中ではメルクが有力候補だったけど、配当指標を見るとアムジェンがより魅力的に見えてきます。

軍事企業のロッキードマーチンも非常に優秀。配当性向も50%ほどで丁度いい。

コロナで家で過ごす時間が長くなりDIY需要が伸びているようで、ホームデポは史上最高値を更新しています。株価は割高に見えるけど、魅力的な配当成長株の一つだと思います。配当成長率は23%で上記エントリーの中で最優秀。

スターバックスはコロナ暴落を機に利回りが2%台に乗りました。カフェチェーンであれだけ高い単価が取れるのはスタバ意外にないでしょう。昨日も新宿のスタバに行きました。私は安いブラックコーヒーしか飲みませんが、それでも1杯300円以上します。

個人的愛着という意味ではスターバックスはこの中でももっとも欲しい銘柄。もちろん、投資は金儲けのためにやるのでそんな理由で買いませんが。この5年の配当成長率は22%と素晴らしい。

配当関連指標だけで投資銘柄を決めるわけじゃありませんが、上記データも参考にしたいと思います。