先日、新宿のブックファーストにふらっと立ち寄って、いつも通りふらっと投資本コーナーに行きました。そこで1冊の本に目が留まりました。

今の私にグサッと突き刺さるタイトル。3000円とちょっと値は張るものの表紙見ただけで買っちゃいました。

そうそう、インカム投資は有効だけど、それはイコール高配当株を買うって意味じゃない。高配当よりも配当成長が大事。今のインカムよりも将来のインカムを重視すべき。

タイトルの通り、著者のデビット氏の主張は目先の高利回りに飛びつくのではなく、長期的な配当の安全性と成長力をしっかり吟味しましょうというもの。特に株価が下がって利回りが上がっている銘柄は好まないと。

あとインカムによる複利の魔法で金持ちになりたけりゃ、減配銘柄は絶対に避けるべきと(あーウェルズファーゴどうしよー!)。

著者は15億ドルを運用する資産管理会社のCIO(最高投資責任者)。自分の主張を押し付けるのではなく、客観的かつ中立的に議論を進める点に好感を持ちました。資金を預けてくれる顧客に誠実に向き合っている人だなと思いました。

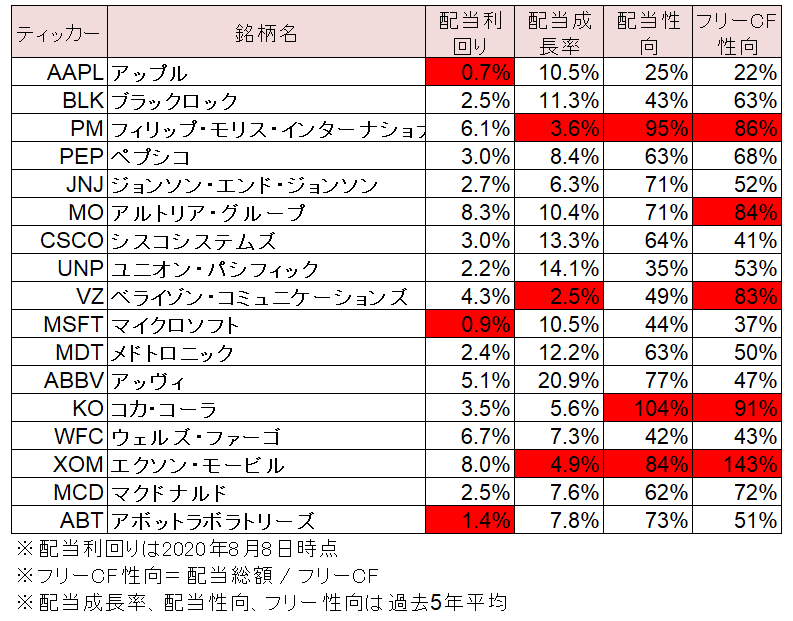

保有銘柄の配当指標をチェック

さて、著者の配当成長株ポートフォリオの銘柄選びの基準をざっくり言うとこんな感じ。

・配当利回りがS&P500のそれを超えている

・過去5年間の配当成長率が年5%を超えている

・配当性向、フリーキャッシュフローから見て配当が安全

他にも色々書いてありましたが、定量的に簡単に測れそうな項目だけ取り上げました。真新しさはない基本的な内容ですね。でも基本こそ大事ってことで、改めて保有銘柄(ETF除く)の上記項目をチェックしてみました。

不合格な項目を赤色にしました。不合格の基準は以下

・配当利回り→S&P500未満

・配当成長率→5%未満

・配当性向→80%以上

・フリーCF性向→80%以上

不合格項目が2つ以上ある銘柄はPM、XOM、VZ、KOの4つ。

やはりタバコと石油が来たか。予想通り。高利回りは高利回りたる理由があるもんです。長期的な増配が見込めないと思うなら売るべきなんでしょうね。

タバコ事業は単価アップで粘り強くフリーCFを伸ばせると思っており、PMとMOはホールドで売却予定は今のところなし。エクソンは正直ちょっと迷ってます。

通信大手のベライゾンはコロナ禍でも安定した業績を見せていますが、配当成長率が低いです。あと、フリーCFに占める配当の割合が高いです。だからこそ、配当の伸びが緩慢と言えます。

コカ・コーラは意外に思われるかもしれませんが、フリーCFは配当支払で一杯一杯の状況です。コロナで大きな減収になったので減配も心配しましたが、当面は大丈夫みたいです。が、競合のPEPと比べると配当の安全性は落ちます。

全項目クリアしたのはBLK、PEP、JNJ、CSCO、UNP、MDT、ABBV、MCDの8銘柄。WFCは減配になったので×とします。

AAPLとMSFTの配当は非常に安全ですが、利回りが低いですね。著者は利回りよりも配当成長の方が大事とは言え、複利で資産を増やすためには目先のインカムもある程度は必要というスタンスです。てか、いつの間にかアップルの配当利回りってマイクロソフトより小さくなってますね。

利回りよりも成長と安全性が大事

目先の利回りが高く、かつ減配もなく配当成長率まで高いのがそりゃ理想。それが実際に実現したのが、シーゲル氏が『株式投資の未来』で紹介した20世紀後半のフィリップモリスの事例でした。

しかし、それは例外。配当の成長、利回り、安全性の3つは基本的には両立しないものです。利回りが高い銘柄は、配当成長率が低く、配当の安全性が脆弱なことが多いです。上記データがそれを裏付けています。

いいとこ取りはできません。3要素の中で長期投資家が捨てるべきは配当利回りでしょう。利回りよりも長期的な配当の成長力そして安全性が大事。利回りはせいぜい市場平均くらいあれば十分。そんなスタンスで銘柄を選ぶことが大事なのかなと思います。