人間は自分が思っている以上に決断に一貫性がないものです。何かと理由を捻り出して、言動を正当化しちゃうことは私もよくあります。

投資では必ずしも一貫性が大切とは思いません。柔軟に考えを変えることも時には必要。誤りだと思えば、早めに撤退した方がいいです。

ただ、直感や雰囲気で投資意思決定をするのはやっぱり危険。直感で投資して、その理由を後付けで言うのはなるだけ避けたい。

できる限り科学的にというか、自分の中で根拠を持って買いたい。理想は他人を納得させるだけの説明ができることかな。

そのために何が必要か。ウォールストリートジャーナルは以下の3つのアドバイスを提示していました。

①第一印象を鵜吞みにしない

②決定を構成要素に分解する

③複数人の意見を聞く

特に②(決定を構成要素に分解する)に注目しました。

私に足りないのはここだと。うん、そうそう、だからなんか今一つ銘柄決定に自信が持てない時があるのよね。自分なりに財務データとかしっかり見てるつもりだけど、なんか感覚で買っている感が抜けないというか。

今きちんと推移を見ているのは過去の株主リターンくらいでしょうか。

財務データを見ているとは言っても、主要なPLデータを並べて「売上伸びてるな~」とか「利益率高いな~」とか「自社株買い多いな~」とかを見て、よしよしと判断して買ってます。

必要最低限のウォッチはやっていると言えるかもしれませんが、もっときちんと数字で比較すべきかなと思いました。

過去10年の売上成長率、営業利益成長率、EPS成長率、発行済み株式数の減少率などなど。こういうデータを数字で出して、他の銘柄と比較するくらいやって、初めて投資すべき個別銘柄を決めるくらいが理想なのかなと思います。大事なお金を投じるわけだし。

それぞれの要素を1点~5点などと付けていって、総合得点上位の銘柄を狙うとか。

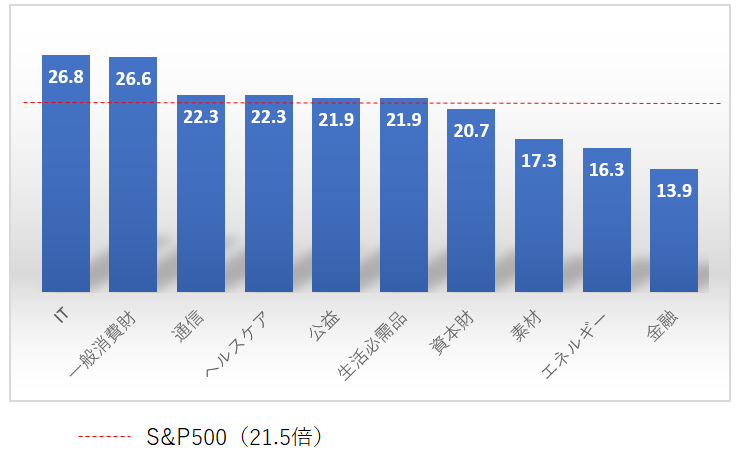

もちろん、PERなどのバリュエーションも考慮する必要があるし、過去だけではなく将来の見通しも大切です。単純に過去データを点数付けして、それで投資銘柄を選んで儲かるほど株式市場は甘い所でないことは重々承知しています。

が、とにもかくにもそれくらいの比較分析をやらないと、どこか雰囲気で投資している感じが抜けないです。別にもっと良い銘柄があるかもなと常に不安がありながらも、馴染みのある銘柄を中心に買っている面があります。

個人的に大事だと思うのは、成長率などの指数を自分で算出することです。外部サイトや投資アプリを使えば、売上や利益の成長率くらい無料で見れることが多いです。が、それでも自分で計算する。

その方が納得感が高まるんですよね。経理の仕事をしている時もそうです。他人の分析結果をパワポで綺麗に見せられるよりも、自分の汚いエクセルでガチャガチャ計算した方が頭に入る。

これやってみようと思います。幸い主要企業の財務データは手元のエクセルにあるので。