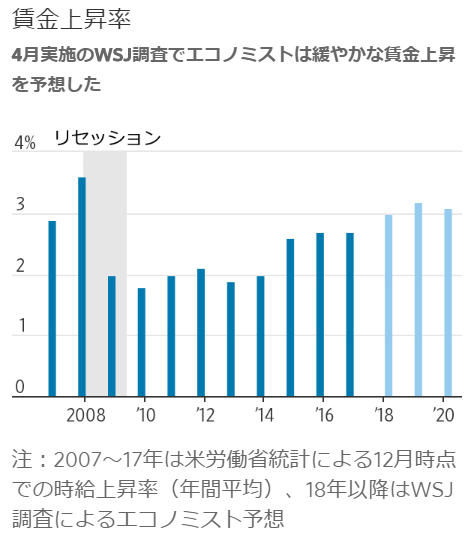

堀古英司氏が最近のブログ記事でこのようにおっしゃっています。

この30年ほど、S&P500指数の益利回り(純利益を時価総額で割ったもの)は概ね4%から7%の間で推移していますが、現在2020年予想ベースでこのレンジの上に近い6.3%で取引されています。益利回りと10年物国債利回りの差が5%以上開いたのは金融危機とギリシャ危機の時のみでしたが、現在それに近い4.8%の差となっています。

(中略)

短期的に株式の上下があったとしても、マイナス利回りの債券を買う投資家か、それとも「高利回り」の株式を買う投資家か、長期的にどちらに軍配が上がるか、時間の経過がどちらの味方をするかを考えればその結果は明らかだと思います。

堀古英司の「米国株の魅力」

↑

堀古氏のご意見に完全同意です。

株と債券は競合すると言われますが、もはや両者が競合しているようには見えません。長期投資では価格と利益の関係(つまり利回り)に注目すべきですが、株と債券の利回り格差は大きく広がっています。10年以上の期間を想定できるなら株式一択でしょう。

ただし、債券と比較して株式は魅力的と言えるだけであって、株式単独で見れば決して魅力的なバリュエーションとは言えません。なので、株式に高い期待を抱くのは止めた方がいいと思います。

株も債券も冬の時代が到来しているのもしれません。とりあえず地道に配当再投資を続けていきます。明けない夜はないと信じて。

こんにちは。

S&P500やダウ30種の強さに比べて、ラッセル2000、ダウ輸送株指数の高値切り下がりが

気掛りです。

MO、RDSがコスト割れしてきたので追加投資、前から欲しかったMMMに新規投資しました。

金融ならSPGIが欲しいのですが、高値圏&低配当で買い辛いです。

こんばんは。

SPGIはゴールドラッシュのリーバイス的な位置づけて魅力的に見えます。財務データを見たことはありませんが。

MMM買われましたか。私も迷っています。

そのダウ輸送株指数に入っているUNPも狙っています。