※2019年4月14日更新

(米国会社四季報2019年春夏号が発売されました)

当初、株式投資を始めたときは世界の株式指数に連するETFや投資信託を買って、ほったらかしておくつもりでした。でも、その後いくつかの書籍を読んで今までの投資観が一変し、世界株インデックス投資よりも有効な投資法があるという結論に至りました。コーポレートガバナンスが整った米国優良株へ投資した方が長期的なリターンは高まりそうだと考え、現在の投資スタイル(米国高配当株)へ変わっていきました。

インデックス投資がダメだとは全く思ってません。投資・金融に強い興味がない普通のサラリーマンの資産形成の手段として、インデックス投資は最良の選択肢だと今でも思っています。

ただ、私のように女の子とディズニーランドデートするよりも、一人でスタバで投資本読んでいる方が楽しいと思える投資好きには、インデックス投資よりも有効な投資法を検討する余地があることがわかりました。

それが配当再投資戦略。ジェレミー・シーゲル氏の『株式投資の未来』に影響を受けました。現在は米国個別株投資を中心にポートフォリオを作っています。

米国株投資で参考になる書籍

とは言え、数多くある米国株銘柄の中から何を選ぶのかが最大の問題となります。

大原則はバフェットが言う「まあまあの企業を素晴らしい価格で買うのではなく、素晴らしい企業をほどほどの価格で買う」という言葉です。新興銘柄とかは一切調べません。

ジョンソン&ジョンソン(JNJ)やコカ・コーラ(KO)、マイクロソフト(MSFT)などの永続したキャッシュ稼得能力があると思う銘柄で、かつなるべく割安な銘柄を選びます。

実際に銘柄を選ぶ際には何らかの定量的基準・定性的要素で銘柄を比較する必要がありました。それらを学ぶため、これまで数多くの投資本を読んできました。米国株投資をする上で特に参考になると思う書籍を4冊紹介します。

①株式投資の未来~永続する会社が本当の利益をもたらす

②億万長者をめざすバフェットの銘柄選択術

③MarketHack流 世界一わかりやすい米国式投資の技法

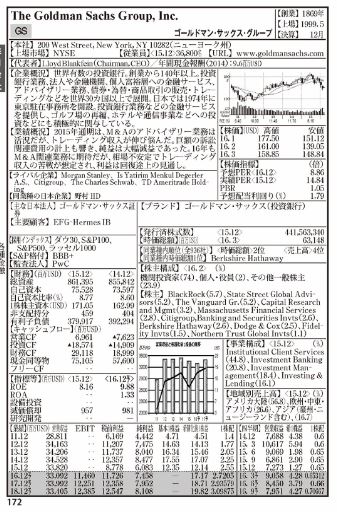

④米国会社四季報

①株式投資の未来

私を米国株投資の世界に引きずり込んだ名著。

ジェレミー・シーゲル氏の『株式投資の未来』。

この書籍では、歴史的に生活必需品セクターやヘルスケアセクターが市場平均をアウトパフォームしてきたことを明らかしました。また、配当利回りが高い企業に投資することで市場平均をアウトパフォームするというデータも紹介されています。

この本を読んで「は!、株主の利益って企業の利益、最終的には配当だよな」という当たり前の事実に気づかされました。株価しか見ていなかった自分を変えてくれた本です。

1957年~2003年にかけての高パフォーマンス銘柄を以下の通り明らかにしています。

| ティッカー | 会社名 | 年率リターン |

| PM | フィリップ・モリス | 19.75% |

| ABT | アボット・ラボラトリーズ | 16.51% |

| BMY | ブリストル・マイヤーズ | 16.36% |

| TR | トゥーツィー・ロール | 16.11% |

| PFE | ファイザー | 16.03% |

| KO | コカ・コーラ | 16.02% |

| MRK | メルク | 15.90% |

| PEP | ペプシコ | 15.54% |

| CL | コルゲート・パルモライブ | 15.22% |

| CR | クレーン | 15.14% |

こういった過去のデータは投資銘柄を探す上でとても参考になります。ただし、これらの銘柄をそっくりそのまま真似することが、必ずしも正しいとは言えません。大切なことは、これらの銘柄に共通する特徴を抽出して現在に当てはめることです。フィリップモリスが、これからも20%の年率リターンを提供してくれると期待はしていません。

『株式投資の未来』を何度も何度も読み返すことで、長期投資の銘柄選びで重要なことが何なのか理解できるようになります。

(参考記事)

『株式投資の未来』を何度も何度も繰り返し読むべき理由

『株式投資の未来』に書かれていることは、個別銘柄スクリーニングでとても役に立つと思います。

②億万長者を目指すバフェットの銘柄選択術

バフェットがどのような基準で銘柄を選別してきたのか非常によくわかる本で、実務的な内容が多く書かれています。

永続するキャッシュを生む企業とは広い経済的堀(Economic Moat)がある、消費者独占力のある会社だとバフェットは言っています。その消費者独占力のある企業を見抜く基準が8つあると書かれています。

1. 消費者独占力を持つと思われる製品・サービスがあるか

2. 1株当たり利益(EPS)が力強い増加基調にあるか

3. 多額の負債を抱えていないか

4. ROEは十分高いか

5. 現状を維持するために、内部留保利益の大きな割合を再投資する必要があるか

6. 内部留保利益を新規事業や自社株買い戻しに自由に使えるか

7. インフレを価格に転嫁てきるか

8. 内部留保利益の再投資による利益が、株価上昇につながっているか

これらの基準は銘柄を選別するうえで大いに参考になります。

③Market Hack流 米国式投資の技法

人気サイトMarket Hackを運営されている広瀬隆雄さんの書籍。

長期投資に向いている銘柄は、営業キャッシュを安定的に多く稼ぐことができる保守銘柄だと広瀬氏は言っています。シーゲル教授やバフェットの投資基準と概ね同じお考えだという印象。

この書籍には、かなり実務的なことが記載されていて便利です。

広瀬さんは書籍で営業キャッシュフロー・マージンが15%超が好ましいと言っています。

営業キャッシュフロー・マージン = 営業キャッシュフロー / 売上高

営業キャッシュフローマージンが高い企業として、例えば以下が挙げられています。

| 会社名 | 営業CFマージン |

| ビザ(V) | 51.4% |

| メルク(MRK) | 39.6% |

| アムジェン(AMGN) | 35.7% |

| マイクロソフト(MSFT) | 35.5% |

この営業CFマージンという指標も、銘柄選別する上での指標として使えそうです。

幣ブログでは米国株銘柄分析というコーナーを設けて、この営業CFマージンの推移をグラフ化しています。

④米国会社四季報

2019年版米国会社四季報春夏号が発売されています!

ネット時代ですから、ヤフーファイナンスやモーニングスターを使えば企業の業績は確認できます。ですが、英語のサイトですし慣れない方も多いはず。パッと紙で確認できたほうが便利な時もありますよね。

米国会社四季報には主要企業は過去5年の業績と今後3期分のforecastが記載されています。各社がどのようなビジネスを営んでいるのかについての説明文も記載されています。

アメリカ企業はどうしても日本人として馴染み薄い会社もあるので、定性的な会社説明はとても勉強になります。

こんな感じです。

米国会社四季報は、米国個別銘柄に投資する日本人には必須です。ETFの情報も豊富です。

ちなみに、四季報はkindleではなく紙の本で買った方がいいです。紙でパラパラめくりながら辞書的に使ったほうが便利です。kindleの方がちょっと安いと思いますが紙の書籍を強く推奨します。

米国会社四季報2019年春夏号

私の場合は1年前にバフェットの銘柄選択を読んで衝撃を受け、何度も読み返してしまいました。30代でこの書籍に出会えたことは幸運でした。素敵な本にまた出会いたいです。

hiroさんのサイトのおかげで営業キャッシュフローマージンについて勉強するきっかけになりました。広瀬隆雄さんの書籍、良さそうですね。

こんばんは。

バフェットの銘柄選択術、いい本ですよね。

バフェットの投資思考方法を左脳で理論的に理解できます。

ただ、バフェットはこういう定量面だけ投資判断しているわけでは当然ありませんで、残りの理論ではない感覚的なバフェット思考を知るにはスノーボールとかが有用かもしれません。

まあ結局どれだけ読んでも投資の神様の考え何て理解できないのですがね。。

ご紹介させていただいた広瀬さんの書籍は大変勉強になりました。

この本を読むまで、株は何でもかんでも長期で持っていれば価値は勝手に増殖していくと思い込んでいました。

そういう考えもあってインデックス投資をかつては続けていました。

この本を読んで、株なら何でもかんでも長期ホールドしていいわけではないんだ、ということを知りました。

インデックス投資を辞めるきっかけになった投資本の一つです。

(別にインデックス投資を否定しているわけでは一切ありません。やはりS&P500への投資が一般的な投資家には最も有用だと今でも思っています。)

いつも大変参考になる記事ありがとうございます!

個人投資家が個別で銘柄選択する件ですが、投資を楽しみたいという方はそれでいいと思います。現に私もそうです(笑)

しかし、現実は歴史が証明しているようにS&P500ETFにぼろ負けするのはほぼ確実(99%)であります。長期投資家で10銘柄以上に投資している人で楽勝で勝ってるよっていう人みたことありません^^;(2011年から投資開始した人は参考になりません)

さらに個別銘柄投資はバイアスが必ずかかってくるので、下手すれば増やすつもりが減ることも十分にあり得ます。思っている以上にリスクもあるなと思います

将来の資産を確実に増やしたいのであればS&P500のみを配当再投資し続けるしかないと思います

このことから、30年後自身のリターンとS&P500のリターンを比べて「あちゃ~」ってなるだろなぁ~とすでに思ってます(笑)

こんばんは。

確かに個別株投資でS&P500に勝つのは容易なことではありませんよね。

感情的になって頻繁に売買していては絶対に無理でしょうね。

バフェットも普通の投資家はS&P500でよいと言っています。

個別株投資はバイアスが掛かるというもの同意です。

私個人の話で言えば、自分がビジネス内容を知っている巨大企業へ投資する傾向があるなと自覚しています。

そういうハイブランドの大企業が長期投資で相応しいはずという考えもあるのですが、自分が知っている企業だから投資し易いというのもあります。

私はそんな自信満々なわけではありませんが、成長の罠を避けて成熟高配当株への投資を続ければS&P500に勝つチャンスはあると一応思っています。

ネットで手軽に低コストで株式投資ができるようになったのはここ10年くらいの話ですので、まだまだこれから!と思っています。

とは言え、やはり投資が趣味でも何でもない普通の会社員投資家さんにはS&P500ETFを強く推奨したいです。

最近は個別株ばかり買っているので、そろそろETFでも買おうかなと考えているところですね。

でも、一度個別株を買ってしまうとなかなか抜け出せませんね(笑)。

あと、私はとにかく配当によるインカムゲインをとことん増やしたい思いが強いです。

配当なんて大嫌いだった昔が信じられないくらい、今は配当大好きです。

株に限らずですけど、自分にキャッシュをもたらしてくれる「資産」をたくさん持つことが資本主義社会を有利に生きるコツだと思っています。

その「資産」を形成する方法として、実は株式投資って効率悪い面もあるなあと最近思っています。

仮に2千万円投資して配当利回り3%でも年間60万円ですからね~。

まあ、結局自分が納得して投資できればそれでいいのだと思います。

30年後、「よっしゃー」と言えるようにお互い頑張りましょう!

長期で悲観になるのは止めておきましょうよ(笑)。

楽観楽観。

コメントありがとうございました。

こんにちは。 私も米国株四季報を購入し眺めています。データ収集というよりは「へーこんなのもあるんだ」といった使い方です。

最近気になったのは、レバレッジの効いたETFです。S&P500ブル3倍のSPXL、ヘルスケア3倍のCUREなどがあります。四季報にはありませんでしたが、生活必需品ブル2倍のUGEというのもあるみたいです。(SBIで扱ってませんが!) 一般論としてはレバ付ETFは長期投資には向かないと言われているようですが、その理由が今一つピンときません。確かに上下変動は激しいですが、個別株と違い倒産はありえないですし、通常の信用取引と違いマイナスになることは無いはずですので、むしろ長期であるほどプラスに収束しそうな気がします。

分配金は無いですし、ブログ中でも「過度なレバレッジは控えるべき」とあったり、Hiroさんの投資方針とは異なるかと思いますが、よろしければご意見を伺いたいです。AMZNと見紛うチャートの上昇に心が揺れています。

こんばんは。

四季報眺めるのは楽しいですよね。

米国株はふと発見した企業でも、とんでもなく高収益な企業があったりして驚きます。

レバレッジ型のETFは私も検討したことがあります。

健全な範囲で借金をして投資した方がリターンが高まるだろうと期待していました。

結論から言えば、やはりレバレッジ型のETFは長期では向かないと思います。

レバレッジ型ETFは、複利的に倍率が掛かるので万が一大きな下落が続ければ設定倍率以上に損失を被るリスクがあります。

もちろん、その反面として上昇が続ければ設定倍率以上に利益が出るチャンスもあります。

ただ相場は浮き沈みを繰り返すのが最もよくあるパターンで、この場合レバレッジETFのリターンは通常のETFと大差ないケースが多いです。

長期で見れば実はノーレバのETFとリターンは変わらないのに、リスクだけ過大に背負っている感じです。

個人的意見ですが、レバレッジ型ETFは短期トレードで強気に攻めるために利用する商品かなと考えています。

「過度なレバレッジを控えるべき」という考えは持っておりますが、レバレッジ(借金)そのものを悪だとは全く思っていません。

所詮カネです。中央銀行が自由に刷れるカネに過ぎません。

健全な範囲でレバレッジを効かせて投資を行うのは悪いくない戦略だと思っています。

しかし、最近は無理にレバレッジを掛けなくてもいいかなと思うことが多いです。

株式会社が借金をして事業をやっているのに、投資家まで借金背負うとややリスク過大な気がします。

判断は難しいですが。

こんな美味しい話あるわけではないですが、銀行が低利で貸し付けてくれるならレバレッジ投資もありかな~と思います。

>AMZNと見紛うチャートの上昇に心が揺れています。

確かにそうですね。

ただ逆に振れるリスクも当然あります。

長期でレバレッジETFを持つのは、ちょっと危険かな~と思います。

ご意見、ありがとうございます。

確かに「そんなにうまくいくなら、みんなとっくにやってる」というのはよくある話ですね。しかも実績が2008年以降しかないのが致命的です。リーマンショックがあったらどうなっていたのか・・・。自分で「倒産はありえない」なんて書いてましたが、そもそもレバレッジ3倍でS&Pが40%低下した時ってどうなるんでしょうね。ETFごと破産なんてあるのでしょうか?

資金の10%はBABAとかで遊ぶようにしていますので、少額で観察してみます。ただそれでも次の「○○ショック」を待つ感じなのでしょうね。ジャパンショックは困りますが・・・

丁寧なコメントをいただき、ありがたい限りです。投資だけでなくファイナンス的な記事もあったりで、他の投資ブログや本ではできない勉強ができます。私的には上記4冊に加えてこのブログが5つ目に入ってきます!

いいえ、とんでもないです。

レバレッジをかけて効率よく資産を増やす方法は魅力的ですよね。

自己資本を持ち過ぎると効率が悪く、適正な範囲で借金した方がお得なのは企業も個人も一緒だと思います。

ただ個人は信用が薄いのでどうしても金利が高くなりますね。

そういう意味で僅かな信託報酬を払いだけで一時的に「借金」できるレバレッジETFの魅力はわかります。

ただ商品の性質から考えれば短期トレードにしか使えないだろうと考えます。

信託報酬も割高ですし。短期決済ならば信託報酬は多少高くても問題ないですが長期では厳しいですね。

レバレッジETFやインバース型ETFは人気が高いですよね。

>そもそもレバレッジ3倍でS&Pが40%低下した時ってどうなるんでしょうね。

確かにレバレッジETF3倍で40%も下落したらどうなるのでしょうかね?

ちょっとわかりません。。元本以上の負担を求められるのでしょうか。

資金の10%をサテライト的に扱うのは面白くていいですよね。

あと何より勉強になります。

短期トレードもグロース株投資も全部経験してみたいですね~。

結局安パイなディフェンシブ株ばかりに投資していますが。

少しは遊んだ方がマクロ経済にも強くなれそうです。

「〇〇」ショックはチャイナショック程度であれば定期的に起こりそうですが、リーマンショック並みはなさそうですね。

5つ目に入れて頂きありがとうございます!

なるべく気軽に楽しく読めるコンテンツを目指して頑張っていきたいと思います。

はじめまして。

いつも楽しくブログを拝見させていただいています。

とても勉強になるコラムばかりで、無料で公開されていることに驚きです。

(わかりやすい本など出していただければ買います笑)

私は20歳代の医師で約5年働いてきて、ひょんなことから投資を始めることにしました。

今年の6月ごろから投資を初めて、色々な本で勉強やHiro様のブログなどで勉強をして、基本的に米国株(+応援したいと思う日本株を少し)に投資しています。

給料の6割ほど投資しておりますが、始めた時期からお察しできる通り始めの方はよかったのですが、ここ2ヶ月ほどの悲惨さに目も当てられない状況となっております・・・笑

Hiro様のブログやおすすめしていただいている本にも買いてある通り、長期投資を基本信念としておりますが、さすがに心に堪えております…

最近のHiro様のポートフォリオブログでも目減りが激しく堪えるとの旨がありましたが、そのような際にどのように自分の対応していますか?

また長期投資方針で購入されてそのあとに売られている場合がたまにございますが、どのような基準で売却されていますか?

つまらない質問で申し訳ありませんが、何かご教授いただければ幸いです。

(ちなみに保有している米国株はV、AMZN、ADBE、NVDA、CRM、ABTという感じです。このところだだ下がりしているものが多く日々辛いですw)

はじめまして。

いつもご覧下さり、ありがとうございます。

ここ最近はハイテクを中心に株価が大きく崩れており、しんどい状況が続いていますよね。

長期投資を志向しているなら目前の株価下落は追加投資の単価が下がってむしろ好ましいこと、、とはバフェットなどは言いますが実際はしんどいですよね。

お気持ちよくわかります。

いくら企業の利益を見ていると言っても、自分の資産価値が減るのは辛いことです。それが本音。

>最近のHiro様のポートフォリオブログでも目減りが激しく堪えるとの旨がありましたが、そのような際にどのように自分の対応していますか?

なるべくネット証券の画面を見ない以外は(笑)、特別なことはいていません。

ただひたすら耐えます・・。

決算をきちんとチェックして本当に収益基盤が崩れていないかは確認しますが(滅多にあることじゃないですが)、一時的にマーケットが不安になって売られているだけなら我慢して持ち続けます。今まで株価下落で売ったことは一度もありません。

>どのような基準で売却されていますか?

過去の売却には2パターンあります。

1、もっと良い銘柄が見つかった

2、株価が上がり過ぎて保有比率が高くなった

「1」ですが、これは2016年頃にインデックスファンドを売却した理由です。

私は2013年からS&P500やMSCIコクサイ等への時価総額基準のインデックスを買っておりました。

ところが、2016年に米国株の魅力を知って「インデックスファンドより米国株の方が良さそう!」と思いました。

そこでETFを売却して、米国株(個別株やETF)に切り替えました。

それまで保有していたVT等のインデックス商品も素晴らしい商品だと思いますが、米国株の方がより魅力的だと思いました。

「2」ですが、基本的に1銘柄の保有比率は5%前後を目安にしています。

製薬大手ファイザーの株価がグングン上昇して保有比率が上がったので、一部売却して他の銘柄に変更しました。

特に最近のNVDAの下落は大きくてしんどいですよね。。