株が富を生む二つの要素

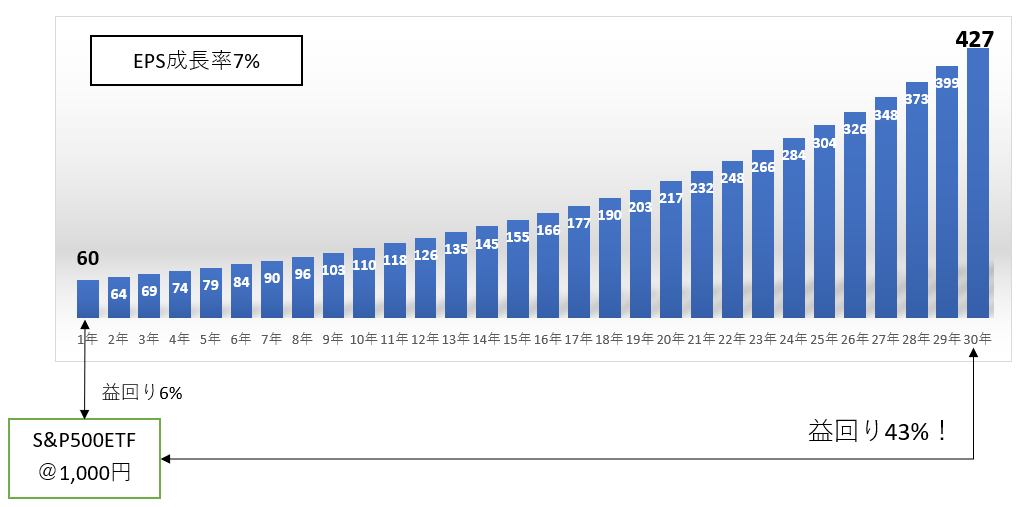

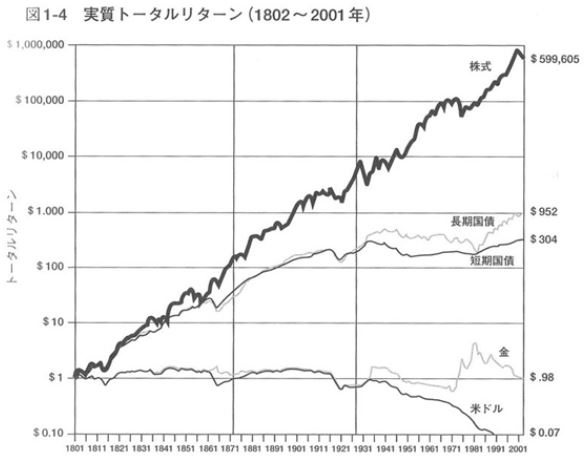

以下のグラフから一目瞭然ですが、長期的に株式投資を続ければ儲かります。リターンは時代によって変わりますが、S&P500指数を30年間持ち続ければ、それなりに報われる可能性が高いです。

なぜ、株式投資は儲かるのか?

それは企業が全体として富を生み出し続けるからです。投資先企業が利益を上げるからこそ、企業の所有者たる株主は配当ないしキャピタルゲインによって金銭的リターンを得ることができます。

しかし、それだけは株が富を生む条件として不十分です。収益に対して株価がそれなりに安くないといけません。企業が儲けを出し続けていたとしても、世界中のマネーが株式に殺到して、たとえばS&P500指数のPERが100倍になれば、長期投資と言えども儲からないでしょう。

実際は過去200年の米株の実質リターンは7%弱ありました。戦争、金本位制廃止、世界恐慌など様々なイベントを乗り越えて、米株は平均7%の投資利回りを株主に提供してきました。

ネット社会で株が長期で儲かる資産という事実が知れ渡っているというのに、世の中のマネーは株式市場に殺到していないのです。これは重要な事実です。現在、米国債(10年)の利回りは0.6%台しかないのに、S&P500指数の益回りは4%~5%もあります。コロナの影響で正確な益回りは算定できませんが、株式が債券よりも遥かに高い利回りを提供していることは間違いありません。

なぜ世界的にマネーが溢れる状況でも株が一定の利回りを提供してくれるのか、その理由は主に2つあると思います。

①投資家はお金を失うリスクを恐れる

②投資家は早く儲けたい気持ちが強く、20年30年も待てない

株式報酬はリスクテイクの対価という発想

①は株式の富はリスクテイクによって生まれるという発想です。皆が損失を恐れている時は株が売られがちになり、結果としてPERやPBRといったバリュエーション指標は下落し、利回りが上がります。

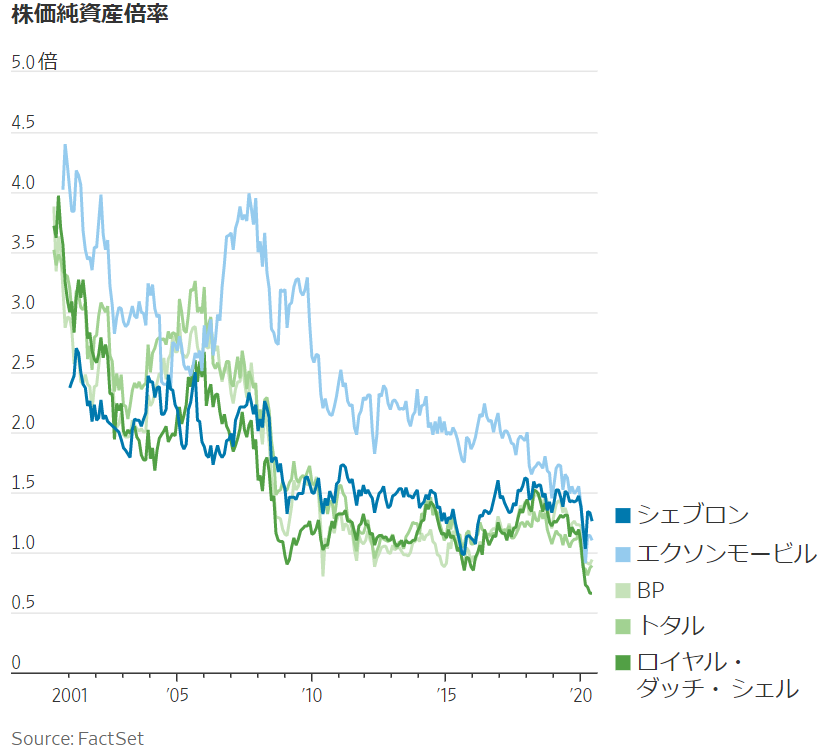

以下は石油メジャーのPBR推移です。

(ウォールストリートジャーナルより)

フラッキング技術の発達、OPECの価格決定力の減退、コロナ禍による石油需要減少、様々なショックが重なり石油関連企業の業績はズタズタです。シェルは2兆円以上の減損損失を計上し、配当もカット。エクソンモービルもQ2決算の利益が悪化するとマーケットにアラートを出しています。

それを反映して、石油メジャーのPBRは急低下しています。2000年にはシェブロン以外は3.5倍を超えていましたが、今では1倍を切っているところもあります。

PBRって投資判断でどう使うべきか未だによくわかりませんが、よく言われることとしては、PBR1倍未満ということは株主価値は解散価値を下回っているということです。すべての資産を簿価で現金化し負債を返済すれば、それだけで儲かるということ。あくまで理論的な話ですけどね。実際には事業資産はそんなに流動性は高くないので。

一般的にはPBRが高い企業ほど長期投資向きの銘柄だと私は考えています。

株主資本が効果的に使われない見通しを考慮すると、これは好機よりもリスクの可能性を示している。

ウォールストリートジャーナル

ウォールストリートジャーナルはこういう意見みたいです。つまり、石油メジャーのPBRが1倍を切っているからといって、安易に飛びつくなと。リスクが高いと。

ただ、今みたいに誰もが悲観的に見ている時にリスクをとった投資家が10年後に報われるのかもしれません。

と、このような発想で株の富を追及する発想があります。リスクをとってなんぼ。個人投資家もウォール街もそのビジネスモデルを称賛しているGAFAに今から投資しても儲けは小さい。なぜなら、それら好調な企業にはほとんどリスクが織り込まれていないから。

金を稼ぎたければリスクを取れ。こういう考え方があると思います。

株式報酬は長期間待つことの対価だという発想

一方で、いやいや、PER30倍を超えていようとも、今からアップル、マイクロソフト、ビザに投資しても問題ない。目前の利回りは低い(=PERは高い)けど、20年30年持ち続ければ、市場平均を超えるリターンを得られるはずだ。なぜなら、これらの企業の長期的な増益をマーケットは織り込めていないからだ。

こういう発想もあります。これは株式報酬はリスクテイクというよりは、辛抱強く待つことの対価であるという発想です。

PER30倍だと割高に見られがちですが、益回りで言えば3%以上あります。債券利回りより遥かに魅力的です。しかも、アップルやマイクロソフト、ビザなどの大手ハイテク企業のEPSはほぼ間違いなく上昇を続けると期待できます。

買値は常に重要だから、いくらマイクロソフトでもPER50倍、60倍となれば慎重になるべきでしょう。でも、30倍をちょっと超えるくらいなら大丈夫かなという気もします。PERいくら以上がダメなのかは何とも言えませんが、言いたいことは往々にしてマーケットは企業の長期的な成長を株価に反映できない傾向にあるということです。それは、市場の99%を支配する機関投資家の想定投資期間がそれほど長くないからです。

個人投資家は「長期間待つこと」で株の富を追求した方がいいかも

リスクとリターンは釣り合う。投資もビジネスもリスクを取るからこそ、より高いリターンを得られる。これは一般論として正しいです。

ただ、株式投資の世界ではこの関係が崩れているように思います。一見して、リスクが低いと思われがちなブランド力のある優良企業の方が、より高いリターンを実現しています。

なぜ、そんな事象が起きるのかと言えば、ゆっくりお金持ちになるという発想でマーケットに参加している投資家が少ないからです。そこに裁定の機会が生まれます。つまり、20年30年と長期的な視点でポートフォリオを組むことができる投資家は、相対的に低リスクで高リターンを狙えるチャンスがあるということです。

その裁定チャンスを生かすのであれば、売られがちのバリュー株を下手に掴むよりも、業績好調なグロース株を買った方がいいのではないか。ここ数年で私はこのような発想を持つようになりました。

ただ、配当が欲しいとどうしても所謂バリュー株に手を出さざるを得ないのが悩みどころではありますがね。グロース株筆頭の大手ハイテクは配当利回りが低いですよね。あるいは無配か。

ファイナンスを勉強している真面目な人ほど、αのリターンを得るためにはよりリスクを取らねばならないと思いがちだと思います。今で言えば、エネルギーセクター、銀行セクターがそれに該当するでしょうか。確かに、これらのセクターは短期的に大きな値上がり余地があると思うし、長期的にもリスクに見合ったリターンを提供してくれる可能性はあります。

ただ、よりリスクを抑えてかつ高いリターンを狙うこともできます。それはもっとリスクを取るという視点ではなく、もっと時間をかけるという視点を持つことです。

エクソンモービル株とマイクロソフト株、どっちがより儲かると思いますか?

米国株投資を始めたばかりの私なら迷わずエクソン!と言ってそうです。「成長すなわちリターンにあらず!」とか言って。でも今では、マイクロソフトの方が有望かなって思ってます。確信はないけども。バリュエーションは目一杯に見えますが、長期的な視点に立てばそうでもないかなと。

他人資本の圧力に晒されていない個人投資家は、自分のペースでのんびり投資を続けられるというのが最大の強みです。その強みを生かすには、ぱっと見のPERは高くても長期的に存続し、成長を持続できる銘柄を買った方がいいのかなと思います。その方がリスクの割に高いリターンを得られる可能性が高いです。それは決してフリーランチではなく、時間という資源を差し出す対価です。