※2018年12月期決算データ反映、コメント刷新(2019/9/6)

S&P100構成銘柄を中心に米国企業の業績、財政状態、キャッシュフロー、株主還元状況について過去10年分のデータをグラフ化しています。

データソースはMorningstarです。

今回はUSバンコープ(USB)をご紹介します。

基本情報

| 会社名 | USバンコープ |

| ティッカー | USB |

| 創業 | 1863年 |

| 上場 | 1984年 |

| 決算 | 12月 |

| 本社所在地 | ミネソタ州 |

| 従業員数 | 73,333 |

| セクター | 金融 |

| S&P格付 | A+ |

| 監査法人 | EY |

| ダウ30 | × |

| S&P100 | 〇 |

| S&P500 | 〇 |

| ナスダック100 | × |

| ラッセル1000 | 〇 |

地域別売上構成比

100%米国内売上

セグメント情報

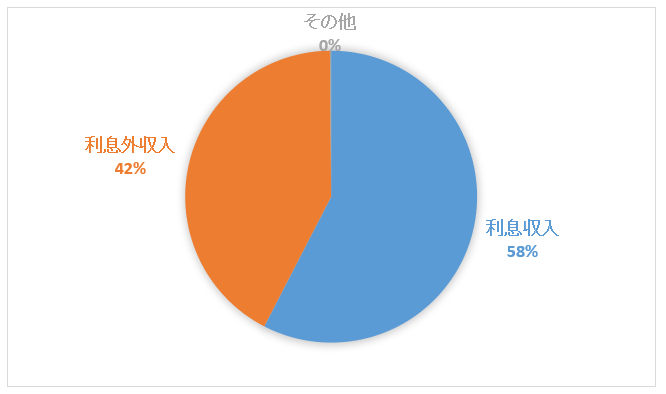

セグメント別売上構成比

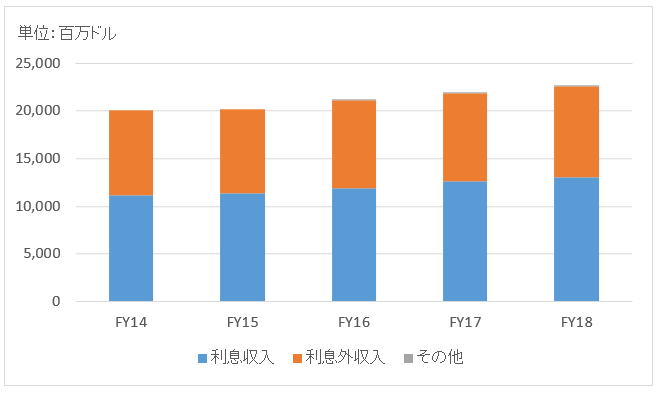

セグメント別売上高推移

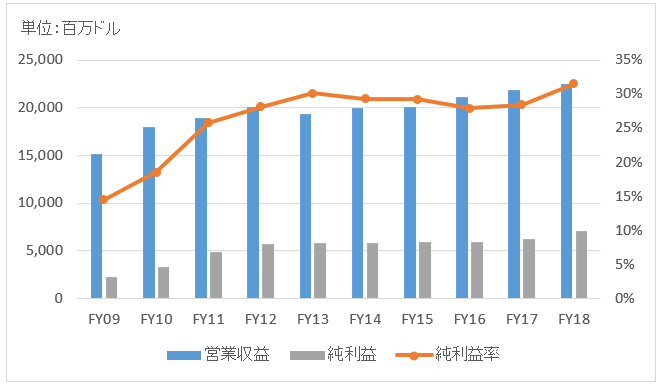

業績

バランスシート

資産

負債純資産

株主還元

連続増配年数

8年

過去10年の配当成長

年率▲2.4%

この10年で配当は0.8倍になりました。

過去の株主リターン(年率、配当込み)

過去10年(2009~2018):+8.4%

過去20年(1999~2018):+5.1%

過去30年(1989~2018):+14.2%

バリュエーション指標(2019/9/6時点)

予想PER:12.0倍 最新情報はこちら

PBR:1.8倍 最新情報はこちら

コメント

USバンコープは全米5位の金融持ち株会社で、傘下に商業銀行のUSバンクを保有しています。個人向け融資、法人向け融資、証券・決済業務など総合金融サービスを提供しています。

伝統的な融資業務を中心に堅実なビジネスを展開しており、地道なコスト削減によって高収益体質を維持しています。バフェット(バークシャー)が発行済み株式の8%を保有する筆頭株主です。

他の銀行と同様にFRBのストレステストに合格しており、資本は盤石です。

財務諸表を見てみましょう。

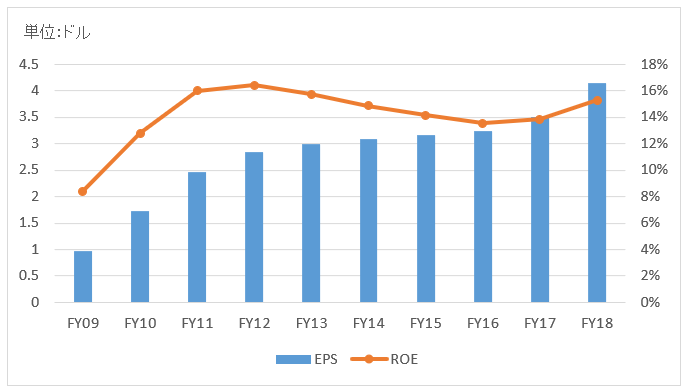

営業収益は緩やかな回復基調。リーマンショックの影響があったであろうFY08、FY09も最終黒字を維持しました。欲を出してリスクの高い証券化商品には手を出さずに、地道に本業の融資業務に専念していた姿勢が数字から感じ取れます。

FY18の営業収益は225億ドルで前年比+3%。平均貸出額の伸びに加えて金利も上昇し利息収入が伸びました。法人向け決済、クレジットカード、投資管理など利息外収入も堅調でした。

FY18の純利益は71億ドルで前年比+14%。税制改革に関連した一時収益があった前年を上回る利益で、純利益率は32%とこの10年で最高を記録。

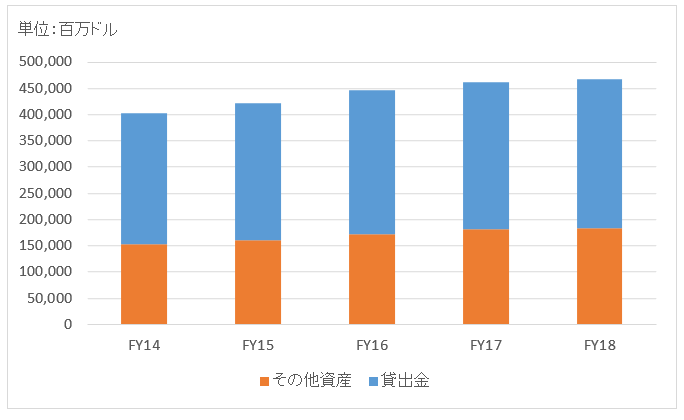

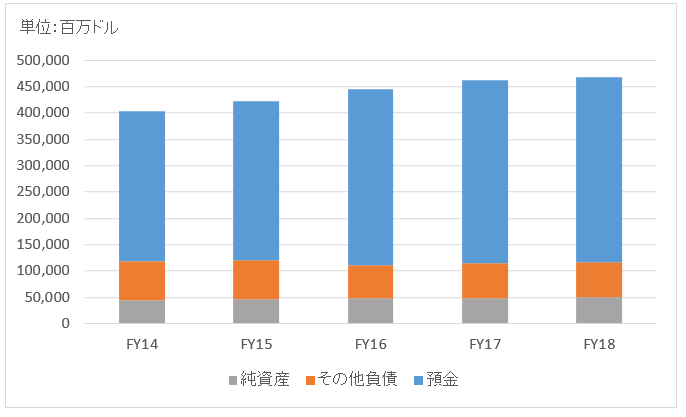

総資産の6割が貸出金で、調達原資の7割は預金です。典型的な商業銀行のBS構造です。自己資本比率は11%。

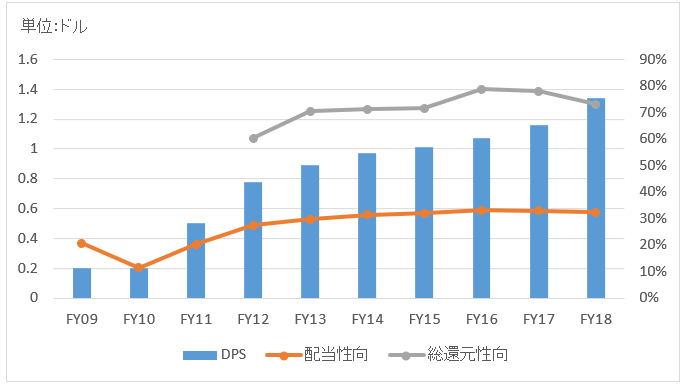

配当はリーマンショックの影響でFY08、FY09と減配になりましたが、減配幅はウェルズファーゴやバンカメ、シティグループに比べれば幾分マシでした。USBの保守的な経営方針が功を奏した結果でしょう。

FY11以降は増配を続けています。他の銀行銘柄の例に漏れず、自社株買いの金額が多いです。だいたい毎年、配当総額をやや超える程度で自社株を買い戻しています。総還元性向は約80%。FRBのストレステストを問題なくパスしており、今後も安定した株主還元が期待できそうです。