低位株=割安、なわけない

ウォールストリートジャーナル(WSJ)にあったとある考察を紹介させてください。

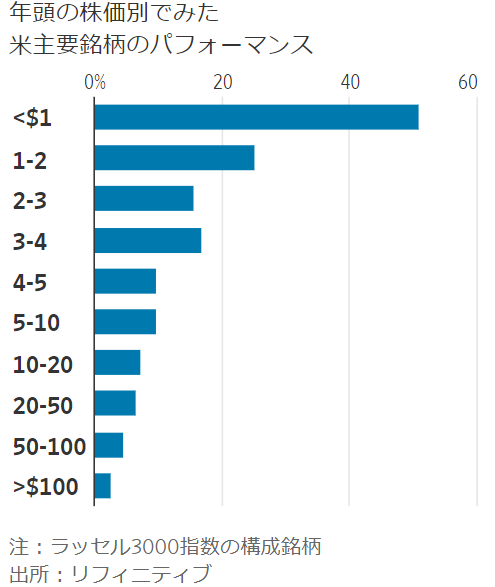

何でもここ最近、低位株(株価が小さい銘柄)のパフォーマンスが好調で、値がさ株(株価が大きい銘柄)のパフォーマンスが不調だそうです。

(ウォールストリートジャーナルより)

なぜこんな事象が起きているのか?

WSJはその理由の一つをこう言っています。

投資家は、株価の低さがその銘柄がお値打ち品であることを示し、株価が高いことはそれに見合う価値がない証拠だと考えているかのようだ

ウォールストリートジャーナルより

ロビンフッドなどのアプリで取引している個人投資家のことを指しているようですが、さすがにこの見解は個人投資家をバカにし過ぎではないかなと思いましたね。

このブログを読んで下さっているあなたにこんなこと言うのは「釈迦に説法」だとは思いますが、株価の大小は株式価値となんら関係ありません。ましてや、株価が安いから割安なんてあり得ない話です。

もしそんな理屈が成立するなら、GEやAT&Tは割安でアマゾンやアルファベットは割高ということになっちゃいます。

株価はマーケットバリュー(株式時価総額)を発行済み株式数で割った金額です。株数は株式分割や株式併合をすることで変更できます。株数を変えれば、株価は高くも低くも操作できます。

低位株はトレードしやすいから、財政刺激でジャブジャブになっている個人資金が向かいやすいのは確かにありそうです。とりわけトレード目的で。

ただ、低位株=割安と思って投資している人はさすがにいないと思います。機関ではない個人投資家だとしてもそこまで無知な人は少数でしょう。

株式分割をする企業は将来有望?

先に言った通り、発行済み株式数の増減は企業価値にはニュートラルです。

株式分割をして100株が200株になっても、理論的には株価は半値になり、株式時価総額は不変です。

それはその通りなのですが、株式分割を実行する企業は投資先として有望と言えるかもしれません。

なぜなら、自社の株価が今後も上昇するだろうと経営者が考えていることが株式分割の一因かもしれないからです。

株式分割をするのは株価を下げて株の流動性を上げることです。1株うん十万円もしたら個人投資家は買いずらいですよね。そこで、株式を分割して単価を下げようと経営者は考えるわけです。

経営者は今の株価が高いからだけではなく、その株価が今後も上昇を続けると想定するから株式分割に踏み切る面もあるのではないでしょうか。

今の株価がちょっと高くて流通しづらいなあと思っていても、会社が成熟フェーズにあって今後5年の株価はほぼ横ばいかなと、もし経営者が想定していたら、わざわざ株式分割はしないかもしれません。

今のまま放置したらますます単価が上がって自社株の流動性が下がると懸念するから、経営者はわざわざ所定の法的手続きを踏んでまで株式を分割したくなるのではないでしょうか。

そう考えると株式分割はインサイダーからのポジティブなメッセージと捉えることができるかもしれません。「経営者は自社の成長を確信しているんだ!」と。

株式分割自体は企業価値に影響を与えるものではありませんが、そういう捉え方をあるかなという一つの考え方の紹介です。実際に株式分割をした企業のパフォーマンスが良好とか、そんな統計データは持ち合わせていませんよ。

最近、株式分割をした企業と言えば、アップル、テスラがぱっと思い付きます。両社とも分割後のパフォーマンスは好調ですね。

株式分割のニュースは基本ポジティブに捉えています。株数が増えただけで株式の理論価値が上がるわけでは決してありませんが、将来に対する前向きなメッセージだと受け止めます。

テスラに関する意見を読めたらうれしいです。

はい、いつか考えがまとめれば是非。

利益をベースに評価されていない銘柄の理論株価の判断は難しいですね。