株主の責任は、その有する株式の引受価額を限度とする。

会社法第104条

この会社法の条文によって株主は守られています。米国にも同じような条文があるはずです。株主が負う金銭損失のMAXは出資額です。出資額以上に損することはありません(レバレッジ投資を除く)。会社が倒産したら株券は紙切れなります。辛いことだけど、紙切れになるだけで済みます。「お前ら株主の私財で弁済しろ!」と債権者から脅されることはありません。

株主有限責任制はもはや当然の権利になっていて、そのありがたみを感じる機会は少ないです。ただ、株主有限責任って何もメリットばかりではありません。デメリットもあります。会社所有者であればあらゆる債務の弁済責任を負うのがむしろ原則と言えるのに、その責任範囲を出資額に限定しているというは特権的です。その特権を得るために、私たち株主が犠牲にしているものがあります。

有限責任と引き替えに、私たちは何を差し出しているのでしょうか?

それは投資リターンです。

有限責任という特権と引き替えに、株式のリターンは低く抑えらています。

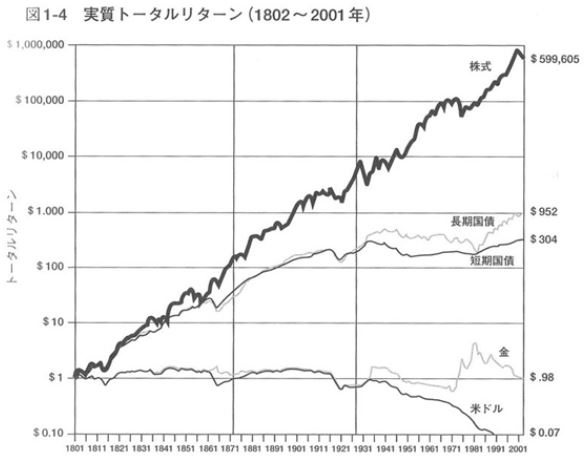

過去の米国株(S&P500指数)のインフレ調整後のリターンは平均7%前後です。これを高いと見るか低いと見るかは人それぞれでしょうが、とにかくこれが現実です。なぜ7%のリターンに落ち着くのでしょうか。それは私たち投資家が米国株に要求するリターン、別の側面で言えば米国株に感じるリスク認識が、年率7%相当だからです。

株式は債券と違って確定利息ではありません。業績が悪化すれば株価は下がるし、最悪株券はパーになります。でも逆に順調に増益を続けれることができれば、債券を遥かに超えるリターンを得ることができます。そのリスクとリターンを、無意識にしろ、私たちは天秤にかけています。その天秤に乗せた結果が年率7%という実質投資利回りです。過去200年、実質リターンが大きく変わっていないという事実は、私たちが株に感じるリスクが変わっていないということを示唆しています。

そのリスク。リスクってのが重要です。どれくらいリスクがあるのか数値化はできないけど、フワッと感じ取るリスクから妥当な期待リターンを算出し、それが株価に表れています。株のリスクの大前提が株主有限責任です。

もし株主有限責任じゃなかったら、株のリスクは跳ね上がります。だって、出資額以上に損する可能性があるんですよ。100万円投資したのに、気が付いたら300万円の負債を抱えている可能性もあるってことです。

あなたは米タバコ会社のアルトリアグループ株に100万円投資しました。FDAがタバコを全面禁止した上に、健康被害で数千億円の賠償まで決まってしまった。アルトリアの資金は底を尽いた。。タバコは売れなくて営業CFはない。にもかかわらず、賠償金は払わないかん。もう倒産や。

↑

99%あり得ないストーリーですが、仮にこうなったとします。株主有限責任ならアルトリア株主は投資額全額が損失となるだけです。でも、もし株主無限責任だったらどうでしょうか。アルトリアという法人が弁済し切れない賠償債務は、アルトリアの株主が支払う必要があります。拒否したら給料差し押さえになっちゃうかも。

そんなの嫌ですよね。堪ったもんじゃないです。そもそも、どの株主がいくら弁済するのでしょうか。お金持ちの株主もいれば、ほとんど財産のない株主もいます。出資比率に応じて、債務を負担するのでしょうか。すべての株主を把握するだけでも一苦労です。

タバコ株なんて無限責任するのがもっとも怖い業種だと思います。

もし株主無限責任だったら、あなたはアルトリア株に投資しようと思いますか?

嫌ですよね。抵抗ありますよね。有限責任じゃないと安心して眠れません。

今、アルトリア株の予想PERは12倍。かつては20倍弱ありましたが、株価が落ちてだいぶタバコ株らしいバリュエーションになってきました。ただそれでも、益回りで言えば所詮8%強です。利回り8%は魅力的ではありますけど、まあ、何と言うかそんな爆益とは言えません。そりゃそうです、マールボロブランドを持ってあれだけキャッシュを稼いでいる優良企業ですから、株価が下がると言ってもこの程度です。

じゃあ、もし株主無限責任だったらアルトリア株のPERってどれくらいになると思いますか?

わかりません。脳内でテキトーにシミュレーションするかありませんが、とにかく株の買い手は激減するはずです。無限責任のリスクを取ってまで規制、訴訟が厳しい米国のタバコ株を保有しようと思う勇猛果敢な投資家はそう多くないはず。ましてや、他人の金を預かっている機関投資家は敬遠するでしょう。

そうやって買い手が減れば株価は下がります。供給が一定で需要が減れば価格は下がります。「明日からアルトリア株は株主無限責任にします」とSECが宣言すれば(絶対あり得ないけど)、翌日のアルトリア株は大大大暴落でしょう。FDAの規制どころではありません。前日比▲50%くらいいっちゃう? いやそれでも足りないかもね。

根拠はないけど、もし無限責任になったらアルトリア株のPERは1倍未満になるかもしれません。益回り100%超え。無限責任ってそれくらいハイリスクです。「もしも」のことがあったら株主は人生を失う、そう言っても言い過ぎではありません。そんな大きなリスクテイクを求めるなら、PER1倍未満(益回り100%超)まで株価が下がる必要があるかもしれません。

まーまー、実際はそんなこと起こらないのですが、出資額を損失の限度額とするという株主有限責任制度はそれくらい重要な制度なんです。この保証があるから、投資家は安心して資本をマーケットに投じることができます。そうやって大量の資本を集めることに成功して、株式会社制度はここまで発展してきました。もし、無限責任だったらこれほど大規模な資本集約は起こらなかったことでしょう。

18世紀、有限責任制度を設けようとしたとき、アダム・スミスは大反対したそうです。そこまで株主利益を守るのは倫理的におかしいだろ、有限責任にすることで、債権者の利益が株主に移転する。いくら何でも株主を優遇し過ぎだ!

そう主張したそうな。

確かにアダム・スミスの主張は理解できます。会社所有者であるにもかかわらず、出資額を超える損失は免除するなんて、冷静に考えれば普通じゃない。債権者が資金を回収できず、泣き寝入りするリスクが高まります。だから、今でも会社法はしっかり債権者を保護しています。無分別に配当で会社財産を流出させることを禁じています。

ただ、有限責任によって株主は得をしたとは言えません。なぜなら、有限責任にすることで株のリスクが下がり、その分期待リターンも下がったからです。世の中タダ飯はありません。有限責任によってリスクが下がった分、株価が上昇し(PERが上昇し)株主の利益は小さくなります。平均して7%程度の利回りしか得られません。

株主はリスクを取ってるんだからリターンを得て当然。確かに、リスク資本を提供する人がいるから社会は回っています。株主は普段は表舞台に出てこないので存在感は薄いですが、株主なくして資本主義社会は維持できません。貯蓄して、それを投資に回す主体は常に必要です。

ただし、負担しているリスクはそれほど大きくはない、という謙虚な姿勢も大切かなと思います。有限責任なんだから。投資額以上に損はしないというルールで守られているわけだから。リスクに見合ったリターンが得られれば十分十分、という冷静さがあった方がいいですかね。長期リターンはリスクに見合った水準に落ち着くもんです。

21世紀も株の実質リターンは7%前後になるのでしょうか。それはわかりません。個人的にはちょっと下がるかなと思っています。ま、あまり期待し過ぎにGrow Rich Slowlyで行きます。気楽にマイペースに運用を続けられるのが個人投資家の強み。