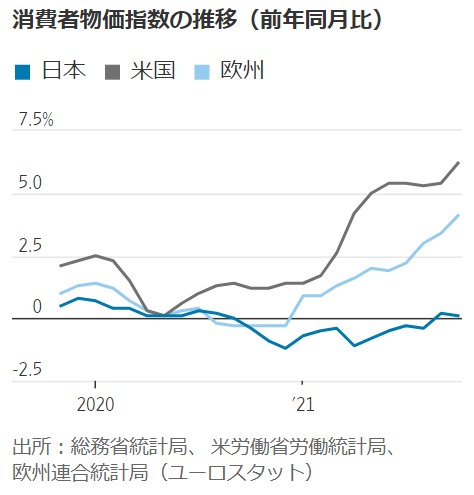

インフレインフレ、、ウォールストリートジャーナルやブルームバーグには「インフレ」という単語が含まれた見出しが躍っています。

それもそのはず、ついにインフレ懸念ではなくインフレが実現していますから。

(ウォールストリートジャーナルより)

↑

日本だけインフレ率低すぎですね..

物価上昇を受けて、ハイテク株のポジションを引き下げるべきというアドバイスを最近よく見ます。エネルギーや銀行などバリュー株を多く持てと。

私はこの意見にはあまり賛同できないです。バリュー株にジャンプアップのチャンスがあるのはその通りとは思うけれど、安易にハイテク株を手仕舞いするのは悪手だと思います。

特にアップル、マイクロソフト、フェイスブックなどの大手テック銘柄は売らない方がいいと思います。

インフレ局面ではコモディティ価格が上がるのでエネルギー株が推奨されるのは理解できます。

でも、持続的なインフレを予想するなら、より重要なのは物価上昇を販売価格に転嫁できるくらい強い交渉力のあるビジネスを持つ企業に投資することではないでしょうか。特に短期ではなく中長期目線でポートフォリオを組むなら、業績がコモディティ価格に左右されるかどうかよりも、強い価格交渉力があるかどうかという視点の方が重要かなと考えます。

価格が10%上がったとしても、Creative Cloudを解約する企業はほとんどないでしょう。同じくMicrosoft365を解約する企業もないでしょう。

なぜなら、それらは顧客に高値を吹っ掛けられるだけの唯一無二のプロダクトだからです。私の会社も両方とも契約しています。

今後10年米国で高インフレ環境が続くのではないかと心配するなら、選ぶべきはエクソンモービルよりアドビやマイクロソフトだと思います。もちろん、エネルギー株もそれなりに妙味はあるでしょうが、ボラティリティは高いのでグリップ力は必要です。

テクノロジーセクターには物価上昇を価格に転嫁できる強い企業が多く存在するので、インフレ→テック排除という短絡的なロジックは危険かなと思います。

避けるべきは今赤字を垂れ流しているような高成長企業ですね。こういう企業は株価が遠い将来の利益に依存しているので、高インフレ金利上昇局面では叩き売られます。金利が高い中では、高成長企業の将来の利益を投資家がゆっくり待てなくなるからです。

GAFAM等の大手テックはいずれも今現在がっちり利益を出しており、遠い将来の利益のみに頼って株の値付けがされているわけではありません。