コストコは特別配当を払っているため、表面的な配当利回り・配当性向が低く算出されている。

投資銘柄を何にしようか色々と悩んでいた頃(今でも悩んでいますが)、小売り銘柄も1つくらい加えてもいいかな~と考えていました。優良小売りとしては、ウォルマート(WMT)、ターゲット(TGT)、ホームデポ(HD)、コストコ・ホールセール(COST)などがぱっと思い付きました。

で、各社の財務諸表とかバリュエーション指標とか見ていて一つ気になることがありました。それは、コストコの配当利回りが異常に低いということです。ちょうど1%ほどでS&P500平均の半分ほどしかありません。

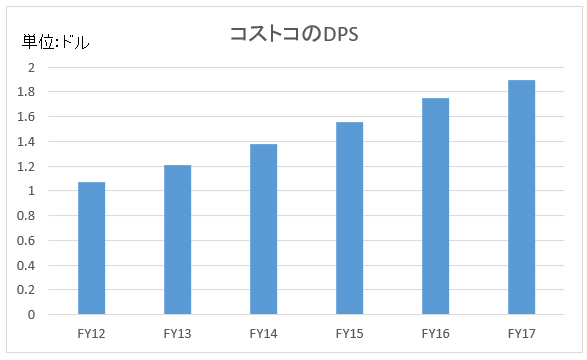

確かにコストコは売上高・利益(EPS)・配当(DPS)いずれも成長を続けています。DPSはこの10年で3倍に成長しています。しかしとは言え、配当利回り1%はいくら何でも低すぎるだろうと思っていました。マーケットは合理的だから何かそれなりの理由があるんだろうとは思いつつ、低利回りが嫌でコストコは投資候補から外しました。結局、小売りセクターは一つもポートフォリオに加えないまま今に至りますが。

で、最近改めてコストコのキャッシュフロー計算書を見ていて気が付いたことがあります。コストコの配当利回りが1%と異常に低い謎が解けました。同じタイミングでちょうど読者さんからもコメント頂き確信しました。

コストコは特別配当を頻繁に払っており実質的な配当利回りはもっと高かったです。

これはコストコの過去6年間のDPS(一株当たり配当)の推移です。綺麗な右肩上がりです。

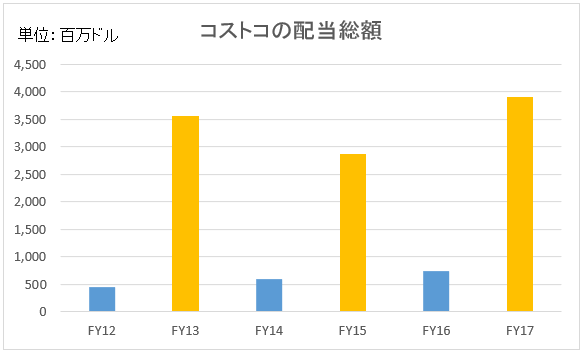

一方で、これはコストコの年間配当支払い総額の推移です。

↑

↑

これ見て「あれれ、んん」って思ったんです。

DPSって配当総額を発行済み株式総数で割っただけですから、DPSが右肩上がりなら配当総額も同じように右肩上がりになるのが普通です。でもご覧の通り、配当総額は年によってかなり波があります。この6年間で見ればFY13、FY15、FY17は異様に配当総額が多くなっています。実はこの橙色にした年(FY13、FY15、FY17)が特別配当を払った年だったのです。

FY13に1株当たり7ドル、FY15に一株当たり5ドル、そして直近FY17に一株当たり7ドルの特別配当を払っています。この特別配当はDividend.comなどに表示されている配当利回りや配当性向には反映されていません。普通配当のみによって計算されています。

なので、コストコの配当利回りや配当性向は実態よりも低く表示されています。2018年3月現在の利回りは1.1%、配当性向は29%とかなり低いですが、これは特別配当を除外した表面的な数字に過ぎません。FY17の実質的な配当利回りは5%を超えていたと思われます。

もしかしたら、私と同じように配当利回りの低さを嫌気してコストコへの投資を避けていた方もいるかもしれません。ご安心ください。特別配当を含む配当利回りはここ6年間で言えば平均で2%~3%のレンジにあったと思われます。隠れ高配当銘柄ですね。

特別配当にされると、将来の配当が読みづらくなる。できれば普通配当を上げて欲しい・・。

ところで、なぜコストコ経営陣は普通配当の増配ではなく特別配当によって株主に還元しているのでしょうか?

特別配当とは利益がたくさん出た時や創業100周年などの祝時に、決算期に通常行われる配当とは別に支払う配当です。本来はそんなに頻繁に払うようなものではないです。

特別配当は経営者にとってはメリットがありますが、株主にとってはデメリットがあると思います。

経営者にとってのメリットは、増配のハードルが下がるという点です。

米国企業はよほどの事がない限り減配が許されません。減配すれば経営者として無能だと烙印を押され株主からの信頼を失います。多少業績が落ち込んでも、経営者は何とか配当を維持しようと努力します。原油安でエネルギー大手の業績が厳しかった時期も、エクソン、シェブロンは僅かながらも増配を維持しました。

一度配当を上げてしまうとそれが翌年の配当のハードルになってしまいます。前年の配当水準を超えることは絶対使命となります。なので、経営者は急激に配当を上げることに慎重です。ただとは言っても余分な資金をそのまま手元に持っておくわけにもいかないので、何とか配当以外の手法で株主に還元したいと経営者は考えます。

そこで便利に利用されているかもしれないのが特別配当です。特別配当は普通配当とは違い臨時ボーナスみたいな性質があります。普通配当が毎月の固定給なら、特別配当は年末の決算ボーナスみたいなもんです。普通配当は毎年上がっていくことが当然と思われていますが、特別配当はあってもなくてもいい、むしろ特別配当は無いのが普通だと思われています。なので特別配当があればサプライズで嬉しいもんです。社長が従業員に「決算ボーナスとして一人20万円支給するぞ!」って言ったらめっちゃ嬉しいですよね。

特別配当はボーナスですから、今年払ったからって来年も同じように払うよう株主から期待されているわけじゃありません。だから経営者としては特別配当という名目にしたほうが気が楽です。

特別配当の株主としてのデメリットは、将来の配当水準を読めないということです。コストコはFY17は特別配当込みで利回りが5%はあったと思われますが、じゃあ今年FY18はどうでしょうか?業績は問題ないので、普通配当の利回り約1%は確保できそうです。でも特別配当がどうなるか全く予想不能です。最近は業績に関係なく1年置きに払っていますが、もし「1年置きの法則」があるとしたら今年は特別配当は出ないかもしれません。来年FY19にまた復活するかもしれません。

これは株主にとって不確実要因です。普通配当ならば、優良米国企業ならその配当水準は少なくとも維持されると予想できます。でも特別配当の場合はそもそも特別配当があるのかないのか、ある場合はどれくらい払われるのか、事前に予測することが困難です。

この辺の特別配当の是非の判断は難しいところです。そもそも連続増配が絶対に正しいと思われがちですが、どれくらい株主に還元すべきかは最適資本構成とセットで議論すべきであって、必ずしも連続増配にすることが財務戦略的に正しいとは言えません。年によって柔軟に配当水準を上下させることは、理論的には全く問題ないことです。とは言え、それはあくまで理論であって実際は株主は連続増配を求めています。配当を年金代わりにしている株主にとっては、きちんと増配されるかどうかは生活に関わる重大事です。経営者は株主から高い報酬を貰って経営を委託されている立場ですから、株主が連続増配を望むならそうしてくれます。

ただコストコのように普通配当は毎年連続増配していても、別枠で特別配当をあんなに大規模に払っていては、株主からしたら毎年の配当収入が読めないという事態になります。

私は個人的には特別配当になんて頼らずに普通配当を増配して欲しいと思います。普通配当をグッと増配してくれると経営者の自信を感じるんですよ。株主として安心できます。前述しましたが、普通配当は一度引き上げると事実上下げることはできません。「増配できるってことは、今後もその配当水準を維持できるくらい経営は順調なんだな」と安心感を抱きます。それは確かに経営者の心理的負担になりますが、そこは高い経営者報酬を貰ってるんだから頑張って下さい、としか言いようがありません。

最近だとアッヴィ(ABBV)が30%以上もの大幅増配を発表しましたが、ああいうのは経営者の前向きな自信を感じますよね。「ああ、アッヴィは今後も業績は安泰なんだろうな」と思わされます。

なんかね~、特別配当を頻繁に払うって男らしくない感じですw。コストコは有料会員からの安定固定収入がある素晴らしいビジネスを持っているんだから、自信を持って普通配当をガンガン上げていって欲しいなというのが僕の勝手な希望です。

まあ、今の感じだとコストコは当分は特別配当を払い続けそうですね。

コストコは見た目ほど配当利回りが低い銘柄ではなく、特別配当として株主に還元しています。会費収入を柱とした収益構造は安定的で、小売り銘柄の中でもっともディフェンシブ性の高い銘柄だと思います。長期投資向きです。ただ、特別配当を頻繁に払う珍しい企業であり、年によって貰える配当金が大きくぶれるリスクがあるということは覚えておきましょう。