昔は株価しか見ていなかった。だから暴落時に不安だった。

正直に言いますが、昔はちょっと強がっていました。

何に強がっていたかって、株価暴落に対してです。「こんなの余裕余裕、下落相場は必ずあるものさ。別に気にしてないよ~」とか思いつつ、本心はちょっと動揺してました。いや、かなり動揺していました。

一番記憶に残っているのは2016年初のチャイナショックです。当時中国の「製造業購買担当者指数」が市場予想を大きく下回ったのをきっかけに中国株が大きく売られ、それが世界の株式市場に波及しました。リーマンショックに比べればとても暴落と言えるレベルではありませんでしたが、当時の自分としては今まで経験したことない急落でかなりショッキングな出来事でした。

ちょうど旅行でベルギーに赴任した友人の家に遊びに行っていた時だったのですが、長旅を終えてシャワーを浴びて「ふ~、株価でもチェックするか~」と思ってスマホを見たら数字が真っ赤で焦りました。「ゲッ!めっちゃ暴落してるやん!!」って凹んでました。

しかも2016年は年初にNISAの100万円をソッコーで埋めてやったんです。バンガードのVTを買いました。早めにNISA枠を埋めた方が非課税期間が長くなるし、タイミングなんて考えずに行っちゃえ!と思って投資しました。

そしたら、年初からいきなりの中国発の株価暴落に遭いました。1日で20万円以上が吹っ飛びました。たった1日で20万円も資産が減るなんて初体験でちょっと動揺していました。ベルギー・東京の往復飛行機代より高く付きました。一時的な含み損とは言え。。

かなり動揺していたのですが、心の中でこう自分に言い聞かせていました。「大丈夫大丈夫、株価は長期的には右肩上がりなんだから。今は一時的に株価が下がっているだけで年末には戻っているさ!」と。

売らずに耐えました。結果としてVTは売ることになるのですが、それはあくまで銘柄入替のための売却です。今まで暴落の恐怖に慄いて株を売却したことはありません。幸いその判断は報われてきました。

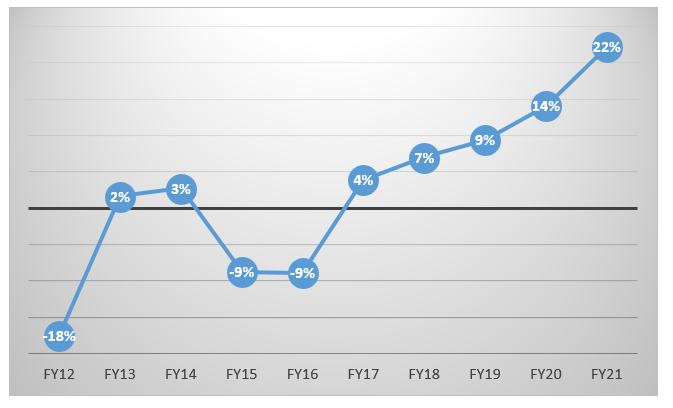

何て言うか、昔は根拠なき永久ホールドをしていた気がします。とにかくインデックスファンド(ETF含む)を長期保有すれば儲かるんだ!!株価は過去ずっと右肩上がりが続いてきたし、世界経済はこれからも成長を続けるはずだから世界株式に分散投資していれば必ず報われるはずだ!!

という発想でした。

昔は、株価しか見ていませんでした。「歴史的に株価は右肩上がりだったから、今後も右肩上がりだろう。だから長期投資は儲かるだろう。」というのが僕の長期投資マインドを支える投資哲学(哲学と言えるほど深いものではないですが)でした。

が、それを本当に信じていいのか疑問を持っていたのも事実です。株価なんて所詮、株式マーケットでぶつかる買い注文と売り注文の均衡点に過ぎません。株価とは他者が決めた価格でしかありません。株価がランダムウォークであることはよく知られていることです。そんな千鳥足で揺れ動く株価を信じて株式を長期保有することに、ちょっとした違和感を感じていた自分がいました。

「長期投資ってホントに儲かるのかな・・」という不安を持ちながら投資をしていました。もちろん今もその不安感は消えていませんが、昔の方が不安感は遥かに大きかったです。それは株価しか見ていなかったからです。

株価はこれからも右肩上がりのはずだー!!

というのが唯一の心の支えでした。

とにかく株価株価株価。株価がすべてでした。配当金(分配金)なんてただのおまけって感じでした。キャピタルゲインが大事であって、インカムゲインなんてどうでもいいと思っていました。

いかに株式資産を増やすのかが最大の関心事で、配当というキャッシュフローに対する興味は薄かったです。

今は配当を見ている。だから暴落があっても動揺しない。

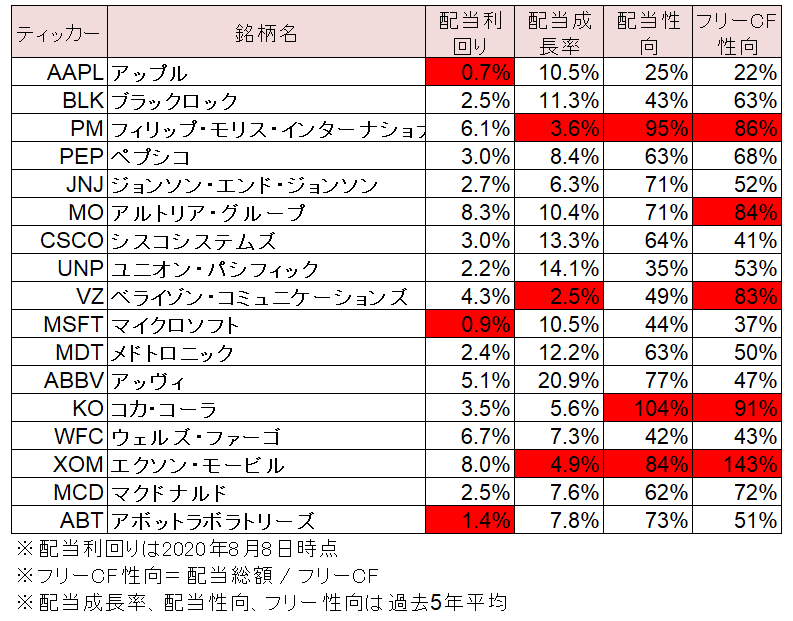

2月2日、米株式相場は大きく下落しました。NYダウ30銘柄すべてが下落し、ダウは2.5%下落しました。特にエネルギー株の下落が大きかったです。私はエクソンモービルに結構な額を投資しており、ポートフォリオの10%を占めます。

2月2日の一晩で私の株式時価は36万円も減少しました。

2016年のチャイナショック時の20万円減を軽く超える下落幅です。円安が被害を緩和してくれましたが、それでもここまで下落しました。

36万円って月収に匹敵する金額です。いや手取りで36万円も貰えないので、手取りベースで考えれば月収を超える金額です。1カ月がんばって働いて頂くお給料以上の金額がたった一夜で吹っ飛びました。36万円あれば半年分の家賃を払えます(6万円×6カ月)。

以前の自分なら、1日でこんなに資産が減少したらかなり動揺してたと思います。ネット証券の画面を開く勇気すらなかったかもしれません。

でも、今は違います。

今はホントにこの株価下落が心に響きません。別に痛くないのです。資産が減るのは決して嬉しいことではありませんが、別に悲しくないしショックでもありません。

なぜそんな心境なのか?

それは、今後貰える配当金額(予定)は変わらないからです。今は専らキャッシュフローに着目しています。株式とは配当というキャッシュを生み出すマシンです。そのマシン自体の短期的な時価変動にはあまり興味はなく、そのマシンが予定通りキャッシュを生み出してくれるかどうかが最大の関心事です。

2018年初時点でちょうど2000万円ほどの株式を保有しており、ポートフォリオ全体の平均配当利回りは3.6%でした。2000万円×3.6%=72万円が2018年の(予定)受取配当金です。この配当金こそが重要です。72万円という配当金に影響しない限り、株価下落は大して気になりません。

僕の保有株の価値が2000万円から36万円減って1964万円になろうとも、僕の株が72万円という配当を生み出しくれることは変わりません(減配しない限りは)。

株式が生み出すキャッシュフローに悪影響がないなら株価下落なんて気になりません。株価は気にならないんです。昔は「短期的な株価なんて気にしないぜ~」とか思いつつ、実は結構気にしていました。でも今はホントに気になりません。強がりじゃなく本心からです。それは株価ではなく配当に着目するようになったからです。

配当が減らないなら、株価がどれだけ下がろうと気になりません。

ただ、株価を完全に無視していいなんて横着なことを思っているわけでもありません。日々の株価も少しは気にはしますが、常に配当と関連付けて考えます。株価が下がるってことはマーケットが将来の配当を悲観しているということであって、そこは謙虚に受け止める必要があると思っています。

何でもかんでも無思考に「長期投資なら株価なんて気にしないでOKさ~」と考えるのは良くないです。

ですが、株価下落による株式資産額の減少自体は全く気になりません。株価下落が将来の配当にどう影響するのかを心配はしますが、目前の資産額の縮小は別にどーでもいいです。

2日はエクソンモービルの株価が5%以上も下落しましたが、これは金利上昇もありますが2017年第4四半期決算の結果が市場予想を下回った影響もあります。私はエクソン株を約200万円保有しているので、5%下落したら10万円の損失です。決して小さな金額ではありません。でも僕はエクソン株の資産価値が10万円減ること自体は気にしていません。今回の決算結果が将来のエクソンの配当に悪影響があるかどうかだけを心配しています。

僕は自分のバランスシートの純資産を拡大させたいという願望よりも、年間のキャッシュインフローを増やしたい願望が強いです。株式が生み出すキャッシュフローとは配当です。

配当に影響がないなら株価下落は別に悲しくありません。逆に株価が上がっても嬉しくありません。

減配はすごく悲しいです。

幸い今のところ自分の保有株で減配は起こっていませんが。

増配はすごく嬉しいです。

配当を重視するようになってから、株価変動によって心が動揺することが減りました。日々の株価は毎日チェックしていますが、単なる興味心とちょっとした日々のエンターテインメントとしてしか見ていません。

有配株、高配当株への投資が正しい戦略だとか1ミリも思っていません。アマゾンやアルファベットなどの無配株には投資しない方針ですが、個人的価値観に基づく判断でしかありません。有配か無配かによって株式の本質的価値の根拠が変わることはありません。

どのような銘柄であれ株式の価値とは将来配当です。それは無配株についても言えることです。今は無配の企業でも、いつか必ず配当を出す時が来ます。だから無配株にも経済的価値があります。

有配株であれ無配株であれ、配当に着目することで心穏やかに長期投資を続けることができると思います。それを今回の暴落で実感しています。

何度も言いますが、株式の価値とは将来配当です。

株価が下落した時よーく考えてみて下さい。「株価が下落しているけど、俺が保有している銘柄の将来配当に悪影響を与えることって何かあるかな?」って。もし大した影響がなければ、株価下落を気にする必要ありません。

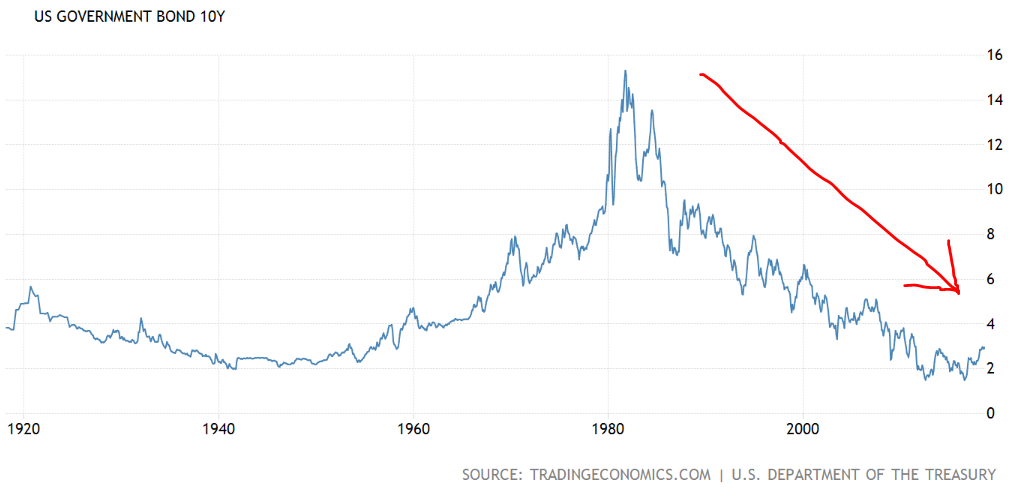

Hiroさんが最近述べていた「長期金利が上昇してもマーケットに居続けよう!」が試される局面になってきましたね。

この下落局面でNISAの枠を埋めていこうと思います。3月はS&P500の配当金の権利の月ということもあるので。

1月から早速ここまで急激に長期金利が上がるとは思っておらず、驚いています。

最近書いた長期金利関連の記事が、少しでも皆様のお役に立てていれば幸いです。

ストーリーとしては概ね想定通りです。

やはり金利上昇は短期的には株価に悪影響です。

ただ長期的には復活します。

生活必需品系の企業は株価復活が他のセクターより遅いだろうと見ているので、変に失望せずにしっかりホールドすることが重要だと思います。

もちろん個別企業によりますが、コカ・コーラなどブランド力のある企業は遅かれ早かれ販売価格に転嫁できます。

金利上昇でハイテク銘柄が崩れることがあれば、S&P500は絶好の買い場になるかもしれませんね!

hiroさん。こんばんは。

暴落で少し買おうと思いながら、ニューヨークはすぐに戻しそうです。

結局、今日は日本株のJT買い増し、米国株のCLの新規買い程度でした。

話は変わりますが、hiroさんらに刺激を受けてブログを開始しました。

と言っても、さすがにhiroさんのように毎日は更新できません。

できる範囲で更新の予定です。

鎌倉見物さん、こんばんは。

そうですね、それほど大きな暴落でもないですからね。

2018年初からややマイナスになった程度です。

どっちにしても買い増すお金がないのでw、買うにしても少しだけです。

ブログ開設おめでとうございます!

お互い頑張りましょう。

一人一つメディアを持つのが当たり前の時代になるかもしれませんね。