2月2日の米株式相場は久々の大幅下落となり、NYダウ、S&P500ともに2%以上も下落しました。また、5日はさらに大荒れの相場となりダウ、S&P500ともに4%超える下落幅を記録しました。5日の下げは絶対額としては過去最大で、下落率としても2011年8月以来でした。

2017年からボラティリティの低い相場が続いており、ダウが1%下落しただけでも大ニュースなわけですが、5日は4%以上も下落しました。

株価下落のきっかけを作った犯人は米国債です。米10年債利回りは一時2.9%弱まで上がりました。このまま一気に3%までいっちゃうかもしれません。債券利回りが上がっているのは、将来のインフレ率上昇を投資家が懸念しているからです。

債券は固定利息です。インフレ率が上がるなら、将来の物価上昇に負けないために債券価格を下落させて総利回りが上がらないと誰も債券を買わなくなります。(期待)インフレ率上昇は債券価格を押し下げます。債券の利回りが上がると、株式の魅力が落ちます。そうやって債券利回りの上昇は株価下落要因となります。

アルファベット(グーグル)やフェイスブック、マイクロソフト、アップルなど「仲間たち」の株価が軒並み下落している中、アマゾンは一人債券利回り上昇の逆風に負けることなく2日も株価は上昇しました。しかも+2.9%と大幅上昇でした。5日はさすがに下落しましたが、下落率は▲2.8%にとどまりました。

アマゾンなど高成長の無配株は一般的に金利上昇に弱いです。遠い将来の配当が株式価値を支えているわけですが、遠い未来の配当ほど金利上昇(割引率上昇)の影響を受けます。にもかかわらず、金利上昇に負けることなく株価が底堅いところにアマゾンの強さを感じます。

アマゾン株が強いのは決算内容が良かったからです。2017年第4四半期決算はEPSが2.19ドル、売上高が604億ドルでともにアナリスト予想を上回りました。最近アマゾンは米国のアマゾンプライムの年会費を月額10ドル99セントから12ドル99セントへ20%値上げしましたが、これも投資家に好感されています。

私は配当を出している株にしか投資しないという方針を持っています。もはやこだわりというか意地でもありますw。配当というキャッシュインフローを増やすことが株式投資の目的であって、株式資産の時価を増やすことは目的ではありません。もちろん、増配を続ける企業の株価は勝手に上がっていくものですし、自分が持っている銘柄の株価が上がるのは素直に嬉しいです。

私は配当を出している株にしか投資しないという方針を持っています。もはやこだわりというか意地でもありますw。配当というキャッシュインフローを増やすことが株式投資の目的であって、株式資産の時価を増やすことは目的ではありません。もちろん、増配を続ける企業の株価は勝手に上がっていくものですし、自分が持っている銘柄の株価が上がるのは素直に嬉しいです。

ですが、注目しているのはあくまで配当です。

株価上昇より増配のニュースの方が嬉しいです。

だからアマゾンには今のところ投資するつもりはありません。アマゾンは今は無配ですが、将来莫大な配当を株主に払う企業になるでしょう。だから将来の配当を期待してアマゾン株に投資するという判断もあるわけですが、今の配当も重視しているのでやっぱり無配のアマゾンには手を出しません。

ただ、この僕の行動は株式リターンを最大化という意味で必ずしも正しいとは限りません。無配株は配当を出すまではキャピタルゲインで株主利益に貢献するわけですが、キャピタルゲインにかかる税金は売却時まで繰り延べられるという大きなメリットがあります。

無配株を避けるという判断は投資利益を最大化する上で正しいとは限りません。僕は自分の価値観の問題で無配株を避けてるだけです。

思うにアマゾン株への長期投資は報われます。

世の中、きれいごとばかりではありません。人を騙して違法に金儲けしている人もいます。「これってホントに顧客に価値を与えているのかな~」と疑問を持ちながらも、情弱層を相手に金儲けを続けている業界もあります。一部の金融ビジネスとか。

世知辛い社会を生き抜く上では、清濁併せ吞むことも時には必要なのかもしれません。

ただ、長期的に大きな利益を得たいならば、清濁併せ吞む必要なんてないと思っています。いや清濁併せ吞んだらダメなのでしょう。「清」だけを追求する企業こそが長期的に富を生む企業ではないでしょうか。長期的に利益を上げ続けることができるのは、真に顧客価値を追求している企業だけです。

アマゾンは真に顧客価値を追求している企業です。kindleで本を買おうとポチッとした時に「あなたはこの本をすでに購入済みです」という警告が出る時があります。その警告のおかげで同じ本を2冊買うという過ちを防ぐことができます。僕、これ結構多いんですよね~。「坂の上の雲」の3巻目がなぜか2冊家の本棚にあります(笑)。kindleで買えば防げたことです。

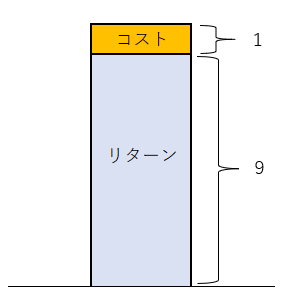

アマゾンは短期的な利益を捨ててでも顧客の価値を優先しています。そうやって顧客価値を満足させてリピート売上を生み出しています。収益力のある企業は例外なくリピート売上を確保しています。言葉を変えればファンビジネスとも言えます。顧客をファン化してリピート売上を増やすことができれば、追加売上げに必要なコストがどんどん小さくなります。

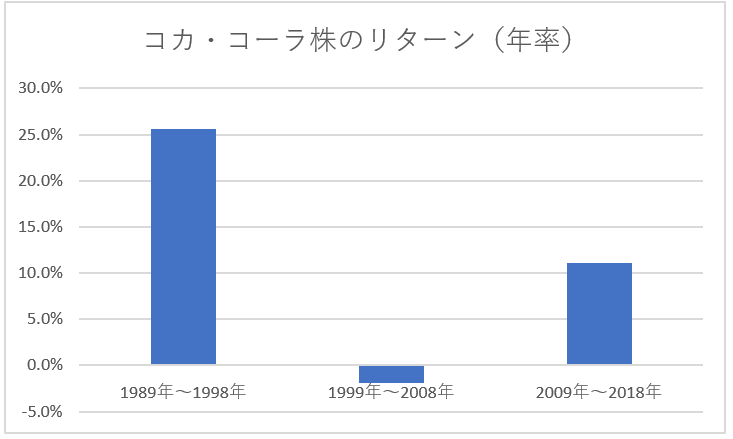

長期投資のリターンを考える時、有配か無配かって本質的な問題じゃありません。結局のところ、利益がすべてです。利益が出ればこそ配当が払えます。アマゾンは今は毎年多額の利益を出しているわけですが、それは最終的には株主に還元されます。

2000年のITバブル崩壊から、ハイテク株への割高感を警戒する声が聞かれます。今のハイテク株が割高かどうか判断するのは難しいですが、一つ言えることは最近の株式相場を牽引するハイテク大手は「名ばかり企業」ではないということです。

2000年当時、僕はまだ中学生で当時の状況を詳しくは知らないのですが、どうやら社名に「.com」と付くだけで株価が高騰したそうです。ビジネスの中身は無視で、誰かがもっと高値で買ってくれるだろうという期待だけで株が買われていたと推測します。まさにバブルですね。バブル崩壊を乗り越えて今も活躍する企業は、マイクロソフトやシスコシステムズなど一部に限られます。大半のIT企業の株は紙切れになりました。

最近のITセクターを引っ張る企業群は、どれもしっかりと中身がある企業で実際に莫大な利益を稼いでいます。アップルはiPhoneを売りまくっています。グーグルはネット検索市場の90%を確保しています。YouTubeには毎日お世話になっています。

同じくアマゾンも世界の物流システムを整備・効率化することで莫大な利益を稼いでいます。2017年第4四半期の利益は10億ドルを超えました。

アマゾン無しの生活は考えられないという人も多くいることかと思います。先日は、JPモルガン、バークシャーと組んでヘルスケア業界に参入する意思まで表明しました。あらゆる業界にアマゾンは顔出します。

長期投資では目先のバリュエーションどうこうよりも(それも大事だけど)、「この企業は長期的に社会に価値貢献できるのか」という視点の方が大切です。アマゾンはその条件を満たしています。アマゾン株は有望だと思います。

いつかアマゾンが今のマイクロソフトのようにガンガン配当を出す企業になったら、その時はぜひ株主になりたいです。

Hiroさん、こんばんは。いつも楽しくブログを拝見させております。

「私は配当を出している株にしか投資しないという方針を持っています。もはやこだわりというか意地でもありますw。」は、Hiroさんがシーゲル博士(大師匠)の教えに忠実な証拠(弟子?)ですね。

確か、「大恐慌以前にはSECがなく、各企業がバラバラに勝手な情報を流していた。ではどうやって決算の正しさを信じることができたのか?それは配当を約束通り支払ったか否かだ。」の下りがありましたね。

下名はこれに「初期の配当利回りが相対的に十分に高いこと。毎年、増配を守る企業(ただし、不振の時は1年間の猶予を認める)」を追加しております。

教えの通り、msftも配当を払い出してから買い始めました。これは無学な下名の勝手な思い込みですが、21世紀のシーゲル銘柄はmsftではないかと予想しています。証明されるまで気長に待ちたいと思います。

BTPさん、こんばんは。

ここまで配当が好きなった最初のきっかけはやはりシーゲル氏の書籍でしたね。

それから他の書籍で学んだことや自分の価値観をミックスさせて、やっぱり配当重視に投資法に行き着きました。

長期リターンも求めますが、やはりキャッシュフローが欲しいです。

高PERが嫌だから、成長の罠に嵌るかもしれないから、という理由で無配株を避けているのではなく、どうしてもキャッシュフローが欲しいから避けています。

決算の正しさ=適正な情報開示=適正なコーポレートガバナンス=配当 です。

配当こそ最大のコーポレートガバナンスだと思います。

>「初期の配当利回りが相対的に十分に高いこと。毎年、増配を守る企業(ただし、不振の時は1年間の猶予を認める)」

私とほとんど同じ投資観ですね!

やはり初期の配当利回りがある程度高くないと投資しようと思いません。

配当利回りが低い銘柄にも優良企業はたくさんあります。

先日銘柄分析をしたコンステレーション・ブランズなんて超有望だと思います。

それでも私は少なくともS&P500平均を超える利回りがないと投資はしません。

増配を守る企業という観点はさらに重要です。

将来を見据えるのも大事ですが、過去数十年しっかり配当を払ってきた実績のある銘柄を選ぶようにしています。

出来れば20年超のレコードを求めます。

MSFTはサティア・ナデラCEOのリーダーシップが素晴らしいと思います。

ハイテク系は一部の勝ち組企業がこれからの100年を牽引すると思ってます。

グーグル、マイクロソフト、アマゾン、アップル・・・。

Hiroさん

ご回答ありがとうございます。

しばらくは荒れた相場の動きになりそうなので、この基準に沿った銘柄を拾って行きたいと思います。

Cashポジションが少々心許ないので、配当の入る月が待ち遠しいです。

こちらこそ、お返事ありがとうございます。

長期金利は3%に届きそうですね。

確かにボラティリティはしばらく高止まりしそうな感じがします。

BTPさんの投資方針を堅持できれば、長期的な投資リターンは高くなると思います。

大事なのはとにかく継続することですね!

>Cashポジションが少々心許ないので、配当の入る月が待ち遠しいです。

同じくです。。

給料日が待ち遠しい。

うちの会社は25日が給料日なのですが、今月は25日は日曜です。

その場合、振り込み26日になります。

その一日が惜しい。。

いつもなら気になりませんが、今のようにCashが少ない時はその一日がもどかしいです。