株式投資と言えば株価がグングン上がってキャピタルゲインで儲けるという印象があるかと思います。それは表面的には事実ではありますが、株式投資の利益の源泉はあくまで企業利益という発想を忘れてはいけません。

株式投資におけるEPS(一株当たり利益)は、不動産投資における家賃収入と同じものという気持ちでいいくらいです。EPSは家賃と違ってあなたの口座に入金されるわけではないので(入金があるのは配当だけですよね)、なかなか実感は持てないでしょう。しかし、持続的なEPS上昇があってこその株価上昇です。株価よりも企業利益を見ましょう、というのはこのブログを通して私が伝えたい主要なメッセージの一つです。利益利益利益。キャッシュキャッシュキャッシュ。株価は後から嫌でもついてきます。

突然ですが、以下は大手ハイテク企業のFY20予想EPSに基づくPERです(2019年12月14日時点)。PERが高い順に並べました。

| ティッカー | 会社名 | PER |

| MA | マスターカード | 29.7 |

| ADBE | アドビシステムズ | 27.6 |

| V | ビザ | 25.7 |

| MSFT | マイクロソフト | 25.2 |

| GOOGL | アルファベット | 24.8 |

| FB | フェイスブック | 21.1 |

| AAPL | アップル | 18.5 |

| CSCO | シスコシステムズ | 13.3 |

| INTC | インテル | 12.3 |

| IBM | IBM | 10.1 |

どうでしょうか。もしこの中から一つ銘柄を選択するとしたら、あなたならどれを選びますか。もちろん、PERだけ見て判断するのは無理で過去の財務データなどを見て総合的に判断するとは思いますが。

PERが高いほど利益の割に株価は高く評価されているわけですが、それをより直感的に理解するためにもPERは益回りに置き直した方がいいです。PER25倍ということは株価がEPS(一株当たり利益)の25倍で評価されているということですが、そうではなくEPSは株価の何%か?という利回りで考えるということです。PER25倍ということは、益回りは4%(1/25×100%)です。

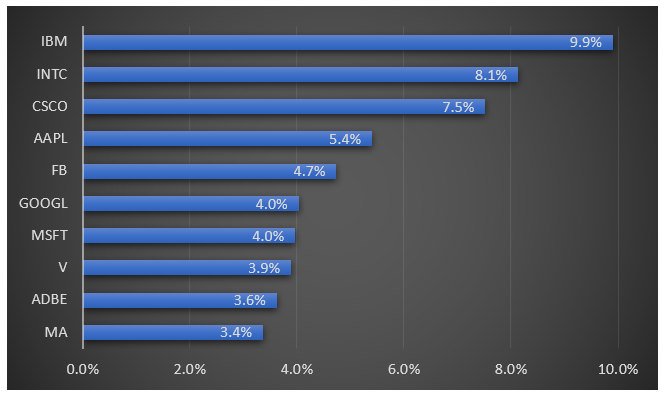

というわけで、上記表のPERを益回りに置き換えたものをお見せします。

| ティッカー | 会社名 | 益回り |

| MA | マスターカード | 3.4% |

| ADBE | アドビシステムズ | 3.6% |

| V | ビザ | 3.9% |

| MSFT | マイクロソフト | 4.0% |

| GOOGL | アルファベット | 4.0% |

| FB | フェイスブック | 4.7% |

| AAPL | アップル | 5.4% |

| CSCO | シスコシステムズ | 7.5% |

| INTC | インテル | 8.1% |

| IBM | IBM | 9.9% |

グラフにします。

(2019年12月14日時点の株価とFY20予想EPSに基づく株式益回り)

この利回りを見た上で投資判断をして欲しいです。言うまでもなく、利回りが高いほど儲かるというわけではありません。シーゲル氏の『株式投資の未来』を読むと、低利回りだけど強くEPSを伸ばせる銘柄(上の例で言えばマスターカード、アドビ、ビザ、マイクロソフトなど)が有望なのかと思いますが、実際はどうなるかわかりません。ちなみに、私はこの中ではAAPL、CSCO、IBMに投資しています。低利回り銘柄を選ぶ胆力に欠けているのが自分の欠点だと自覚しています。

IBMは利回りが10%もありますが、近年業績は減収続きですし、数兆円単位のM&Aを実施しており投資家の不安は大きいです。アドビ(ADBE)は利回りが3.6%しかありませんが、サブスクリプションモデルへの転換で成功を収め、この5年ほど業績は右肩上がりです。シスコシステムズ(CSCO)は利回り7.5%とまあまあですが、売上成長率は鈍化しておりもはや成長株ではありません。

IBM、アドビ、シスコシステムズ、この3つの内どれに投資すればもっとも儲かると思いますか? 20年以上の長期投資を前提として。

そりゃ、わかりませんよ。各社のこれからの業績次第です。20年後にタイムスリップして、2039年度の決算書でも見れればいいのですが、そんなことできませんから。

投資は見えない未来に賭けることですから、いくら考えても100%の答えは導き出せません。だから、あなたの納得感が大切です。やれることはすべてやったから後は神のみぞ知る!という状況にすべきであって、鼻っから神様お願い!では「投資」とは言い難いです。やってることは長期的な「投資」に見えて、発想は極めて投機的です。

納得感を持って銘柄を選ぶためには、利回りを見ることが必須です。だって投資ってそういうもんでしょ。投資額に対していくらの利益が稼げるのかが全てですよね。なぜだか株式投資になると、急に利回りを意識せずに株価にばかり目が行きがちです。それは仕方ないと思います。EPSは実際にあなたの口座に入金されるわけじゃなく、配当されない分は企業内部に留保されますから。でも、株式「投資」である以上、EPSと株価の関係つまり利回り(益回り)を意識することが重要なんです。

上記の益回りはあくまでもFY20予想EPSと現在の株価の関係を示しているに過ぎません。20年間長期投資するなら、FY20のEPSだけでなくFY40までの長期的なEPS推移を意識しないといけません。

「最近のチャートを見る限り、アドビ株を買った方がIBMより株価は勢いよく伸びそうだな。IBMの高い配当を考慮しても、アドビに投資してキャピタルゲインで稼いだ方が儲かりそうだ。」

↑

こういう発想で銘柄を選ぶのはあまりオススメしません。

「これから20年でアドビのEPSはどれくらい伸びるかな。投資額に対する益回りは今は3.6%しかないけど、10年後には15%を超えてそうだな。現在の益回りはIBMの半分以下だけど、今後20年で見ればアドビに投資した方が利益は大きくなりそうだ」

↑

と、こんな発想で銘柄を選ぶのが理想だと思います。

しっかり利回りを見て自分で判断して投資したなら、仮に失敗してもきっと後悔は少ないです。当時の自分の知力でやれることはすべてやって投資判断を下したなら、20年後にインデックスに負けてもそれは諦めが付くと思います。

短中期的には株価はEPS推移と関係なく上下します。それに一喜一憂してしまいます。しかし、長期的には株式リターンとは投資額とEPSの関係に収斂します。企業利益がすべてです。それがインカムとして実現するかキャピタルとして実現するかは、企業の還元方針に左右されます。つまり、配当か自社株買いかの選択です。まあ、それはどっちでも構わないでしょう。利益には違いありませんから。

インデックスにしろ、個別株にしろ、債券にしろ、キャッシュフローを生み出すものを買う時は投資額と利益(キャッシュフロー)の関係に着目しましょう。投資家として欠かせない視点だと思います。

(関連記事)

PERは逆数(株式益回り)で考える癖を付けよう!