※FY21(2022年1月期)決算データ反映、コメント刷新

S&P100構成銘柄を中心に米国企業の業績、財政状態、キャッシュフロー、株主還元状況について過去10年分のデータをグラフ化しています。

データソースはMorningstarです。

今回はホームデポ(HD)をご紹介します。

基本情報

| 会社名 | ホームデポ |

| ティッカー | HD |

| 創業 | 1978年 |

| 上場 | 1984年 |

| 決算 | 1月 |

| 本社所在地 | ジョージア州 |

| 従業員数 | 490,600 |

| セクター | 一般消費財 |

| S&P格付 | A |

| 監査法人 | KPMG |

| ダウ30 | 〇 |

| S&P100 | 〇 |

| S&P500 | 〇 |

| ナスダック100 | × |

| ラッセル1000 | 〇 |

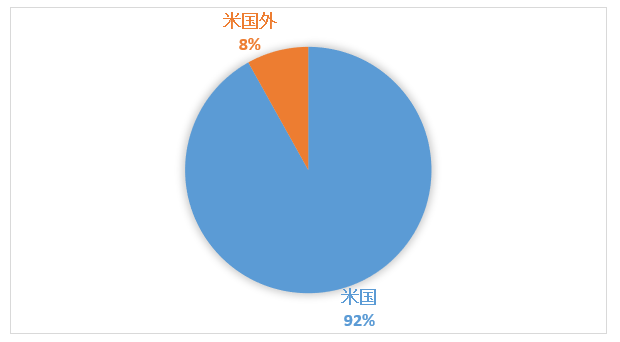

地域別情報

地域別売上構成比

地域別売上高推移

割愛

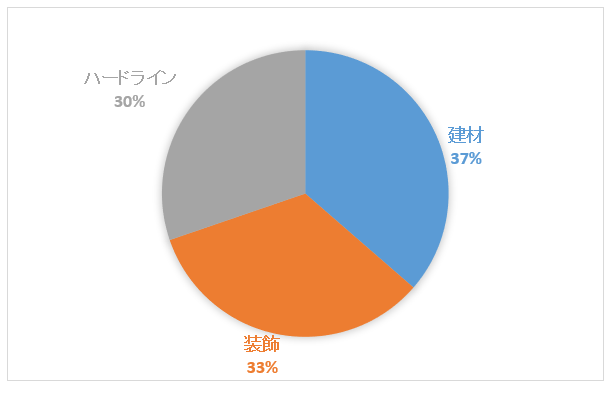

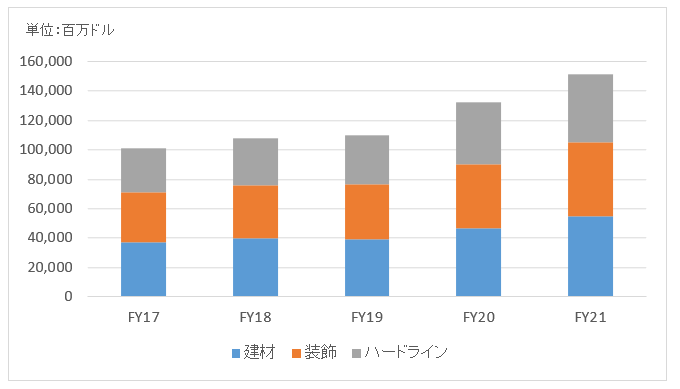

セグメント情報

製品種類別売上構成比

製品種類別売上高推移

※「ハードライン」とはハードウェア、屋内庭園、屋外庭園、及び関連工具などを指す

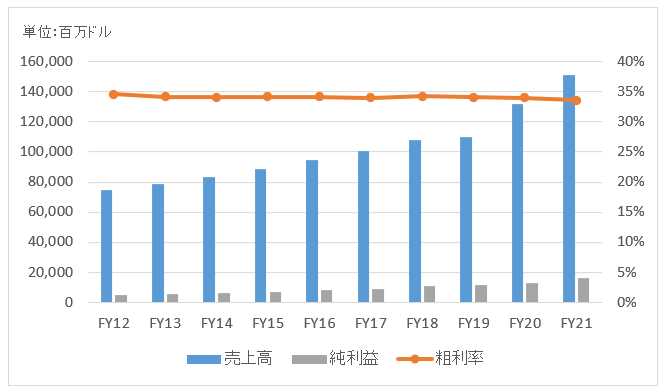

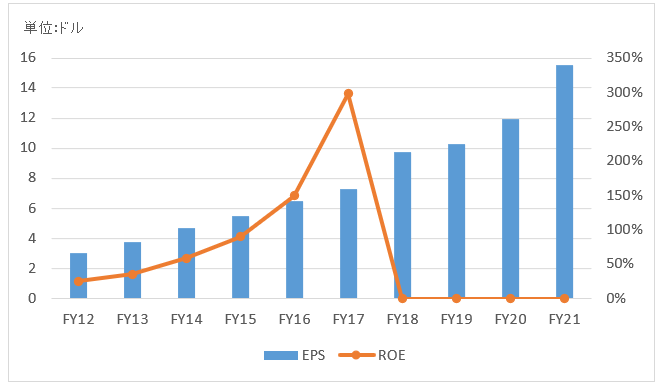

業績

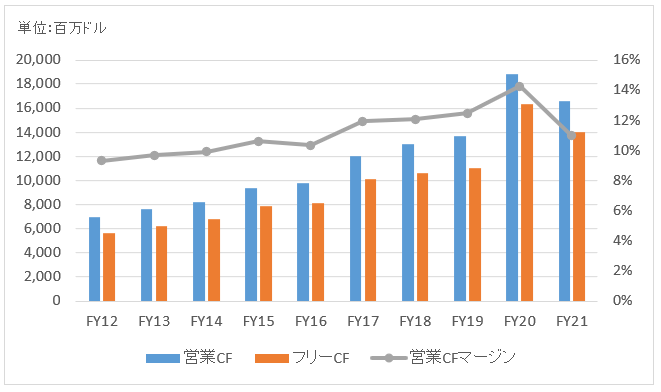

キャッシュフロー

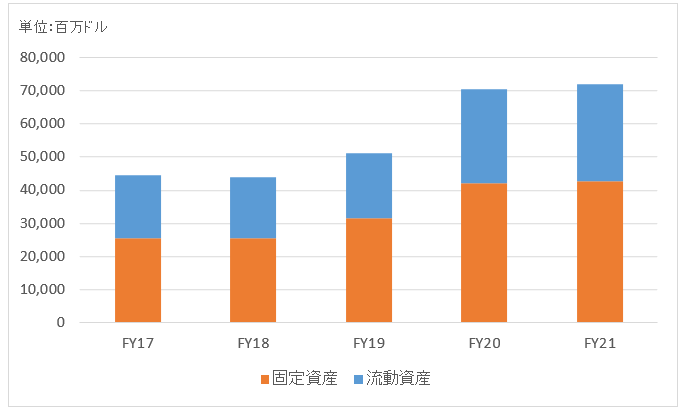

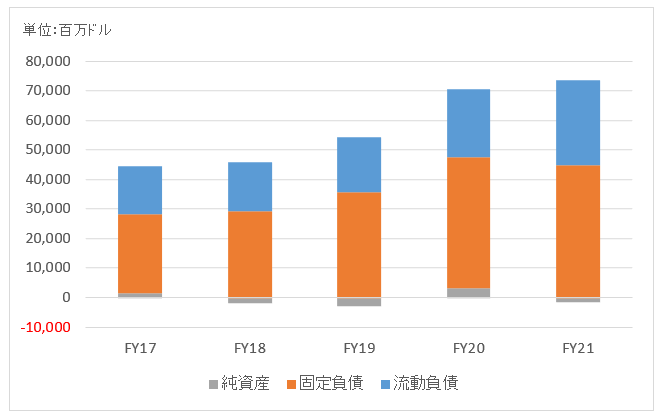

バランスシート

資産

負債純資産

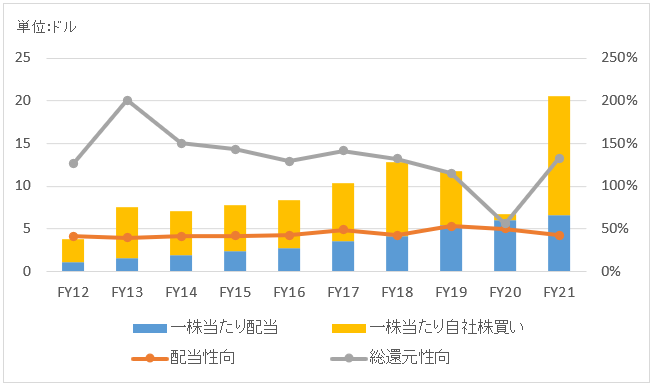

株主還元

連続増配年数

14年

過去10年の配当成長

年率+20.3%

この10年で配当は6.3倍になりました。

過去の株主リターン(年率、配当込み)

過去10年(2012~2021):+28.5%

過去20年(2002~2021):+13.5%

過去30年(1992~2021):+16.1%

バリュエーション指標(2022/4/12時点)

予想PER:19.4倍 最新情報はこちら

配当利回り:2.5% 最新情報はこちら

コメント

ホームデポは1978年にアトランタで創業した世界最大級のホームセンターです。住宅リフォームに必要な工具や建築資材を取り扱っています。

2021年末時点で米国内に2,006店舗、カナダに182店舗、メキシコに129店舗を構えます。売上の9割以上は米国内。オンライン販売にも進出しており100万点以上の品揃えを誇っています。

アマゾンに対抗するためオンライン強化も大切ですが、ホームデポの最大の強みは店舗販売です。住宅リフォームに関する豊富な専門知識を有するスタッフが大勢いて顧客のサポートをしてくれます。

専門業者からの要求にも応えれるほど高度なスキルを持った従業員がサポートしてくれます。ホームデポはアマゾンの脅威にもっとも対抗できている小売り企業の一つと評価されています。

財務データを見てみましょう。

FY21の売上高は1,512億ドルで前年比+14%。既存店売上高は+11.4%。前年に引き続き住宅建築、修繕の需要は好調でした。粗利率がやや悪化している点が少し気になるところ。

FY21の純利益は164億ドルで前年比+28%。粗利率悪化も、COVID対策費用が抑制され販管費率が改善しました。

配当は大きく伸びており、この10年で6倍になりました。FY20は業績好調もCOVID-19の不確実性に対処するため自社株買いを停止しましたが、一転してFY21は148億ドルと過去最高の買い戻しを実施。総還元性向は133%。

>自己資本比率3%と債務超過寸前になるまで借金

これ、すごいですよね。

某スポーツチェーン店の支配人(サラリーマン生活)をやめて、個人でスポーツ店を営んでいる自営業の方がいるのですけども、その人も商売は借金してやるものだ(銀行からは借りるだけ借りる=信用力のバロメータ)と言ってました。

まぁ、無借金の会社もあれば、債務超過の会社もあるので、どれが良い悪いではないですが。

旧来からの製造業や小売業は出資金だけでは、なかなか規模を拡大できません。

利率にも依りますが、借金して商売をやるのは健全な発想だと思います。

私は借金背負って個人でお店を開く勇気はありませんが。

バランスは大切です。

一般的に言って自己資本比率3%(つまり負債比率97%)は危険です。普通の個人事業主が取るべき財務戦略ではありません。

あくまでホームデポは安定して莫大なキャッシュフローを稼げるだけの力があるから、こんなBSにできるだけです。

どれくらい借金すべきかは、各企業のビジネスの特徴やリスク次第ですかね。

完全無借金というのはあまり良い印象を持ちません、個人的には

借金が信用のバロメーターというのは、これからは個人でもありそうですね。米国のように。

積極的にクレジットカードを使っていきたいです。