過去200年、米国株の実質リターンは7%弱で推移してきました。戦費調達やFRBの誤った金融政策によって高いインフレ率になった時期も過去にはありましたが、結局株式はインフレを克服して実質7%のリターンを株主にもたらしてきました。

なぜ株式のリターンが7%に落ち着くのか・・、これは株式投資界の七不思議の一つです(残りの6つは知らんw)。理論的に解明できることではありません。投資家は株式にリスクを感じていて、将来の収益(配当)を一定の率で割り引きます。意識していないかもしれませんが、あなたも私も企業の将来の収益をいくらか割り引いて株価を評価しています。

その割引率(実質)が自然と7%に落ち着くのです。う~ん、これは実に不思議な現象。いつの時代も投資家が株式に抱くリスクというか恐怖感は同じくらいだということです。まあ、人間なんてたかが200年で変わらないですよね。そう考えるとこれは不思議なことでも何でもなく、自然の道理なのかもしれません。

割引率は投資家から見ると期待リターンですが、企業側から見ると資本コストとなります。期待リターンと資本コストは同義です。視点が投資家なのか企業(経営者)なのかの違いです。あなたの給料が会社にとってコスト(人件費)なのと同じです。

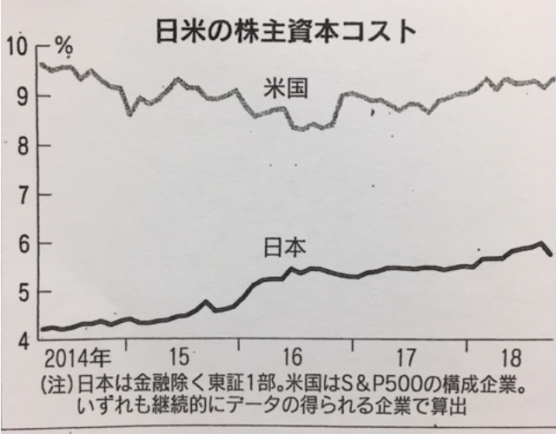

さて、以下は最近の日経新聞にあったグラフです。

↑

米国の資本コストは9%ほどで、日本のそれは6%ほどですね。

具体的にどう算出したのかわかりませんが3%も差があります。ただ、2国間の資本コストを比較する時はちょっと補正が必要です。インフレ率です。名目資本コストを比較してもダメで、(予想)インフレ率を控除した実質資本コストを見る必要があります。

2018年現在のインフレ率は

米国:約2%

日本:約1%(ようやく1%まで上がりましたね・・)

と米国の方が高いです。

つまり、実質資本コストは

米国:7%(9%-2%)

日本:5%(6%-1%)

となります。

日経のデータから算出しても米国の(実質)資本コストは7%で昔と変わってませんね。不思議なことにやっぱり7%に落ち着くんですね~。

これは安心材料です。リスクがあるから株式投資は儲かります。米国株に対するリスク認識は現代もかつてと大きく変わっていないことがわかります。つまり、S&P500への長期投資はこれからも富を生む可能性が高いということです。

インフレ率を補正しても米国の資本コストの方が日本より2%も高いですね。

これは何を意味しているのでしょうか?

一つは米国株投資家は日本株投資家より強欲かもしれないということです。

さっきも言いましたが資本コストとは企業視点の表現であって、私たち投資家目線で言うと期待リターンです。つまり、米国株投資家は企業収益に対する要求レベルが高いわけです。

「最低でも9%のリターン(実質7%)を上げないと俺たち株主は納得しないぜ!! CEOや取締役にはウン十億円も報酬払ってんだから、それくらい働いてくれないと困るぞ。もしそれが実現できないなら、悪いけど解任するよ。」

↑

これが米国株投資家の潜在意識です。

「リターンはまあ6%(実質5%)あれば十分かな。日本は従業員を簡単にリストラできないし、経営者報酬も安いからリターンは6%でええよ。アメリカ企業ほどのリターンは求めない。でもせめて6%はちょうだいね。」

↑

日本株投資家の要求はこんな感じでしょうか。

米国の方が株主圧力が強いということです。経営者はその高い要求に応えるため高いCEO報酬を要求します。米国の方が経営者報酬は一桁多いですが、それは当然と言えます。

米国の資本コストが日本より高いことを別の視点で表現すると、米国株投資家は日本株投資家よりもビビりと言えるかもしれません。

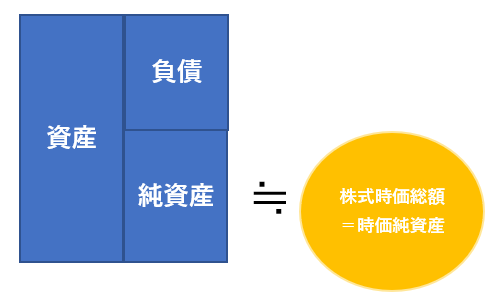

資本コストとは、株の価値を評価するために将来収益を割り引く際の利率です。資本コストが9%なら、1年後の100の予想利益は現在の92円(100円÷1.09)と評価されます。

資本コスト=割引率と置き換えることも可能です。

資本コスト(企業視点)

=期待リターン(投資家視点)

=割引率(投資家視点)

↑

同じ数字に対して2つの視点があり、3つの用語が存在します。ちょっとややこしいですね。

なぜ私たち投資家は将来の収益(配当)を割り引くのでしょうか?

未来は不確実だからです。1年後の100円の利益はあくまで「予想」でしかなく、それが本当に実現するかどうかはわかりません。もしかしたら80円しか稼げないかもしれないし、逆に110円稼げるかもしれません。企業のビジネスの成果次第です。

将来の100円の利益はあくまで期待値でしかなく不確実だから、100円がそのまま株価に反映されることは、バブルでもなければ普通はありません。いくらか割り引いて反映されます。その率が割引率(=期待リターン=資本コスト)です。

割引率は投資家の不安心理を反映します。将来の収益が本当に実現するのか投資家が不安に感じているから、結果として割引率(リスク認識)は高くなります。

私たちは経営者ではなく投資家ですから、投資家目線で考えた方がわかりやすいことが多いです。

資本コストという単語を聞いたら以下の2つに置き換えると理解が進みます。

①期待リターン

②割引率(リスク認識)

米国の資本コストが高いということは、それだけ米国株投資家の期待リターンが高いということであり、同時に割引率(リスク認識)も高いということです。

米国の方がビジネスの成果を厳しく追及される環境にあります。それだけ米国の経営者、従業員は大きなプレッシャーの中で仕事をしているということ。米国企業は年功序列ではなく成果主義が重視され、従業員のリストラも比較的容易です。日米資本コストの差がその事実を証明しています。

日本企業は社員に優しく解雇しづらいけど給料は安め

米国企業は社員に厳しく解雇しやすいけど給料は高め

(総合的に見て、日本企業の社員の方が恵まれていると思う。)

↑

こんな単純化できるわけはないとわかっていますが、ざっくり言ってこういう印象を持っています。

日本企業は株主利益を犠牲にしてでも、他のステークホルダーを重視していると思います。日本の資本コストが実質で見ても米国より2%も低いという統計がそれを証明しています。それが良いか悪いかは一概には言えませんが、事実として、これが日本社会がこれまで選んできた道です。これからも大きくは変わらないでしょう。

日本企業で働いて得たサラリーを、米国株へ投資するという戦略は理にかなっていると思います。

日本株を否定するつもりはありませんが、S&P500とTOPIXとを比較して、今後50年でTOPIXがアウトパフォームする可能性はかなり低いだろうと見ています。確かにバリュエーションで見ればTOPIXの方が割安ではありますが、そんな時はバフェットの言葉を思い出したいです。インデックス投資にも当てはまる言葉です。

まずまずの企業を素晴らしい価格で買うより、素晴らしい企業をまずまずの価格で買うことの方がはるかに良い。

ウォーレン・バフェット

米国株投資家が強欲なのかそれともビビりなのかは知りませんが(私は強欲でもありビビりでもある)、その性質が変わらない限り、米国株はこれからも卓越したリターンを私たちにもたらしてくれるはずです。

これからの200年もこれまでの200年ときっと変わらないですよ。

いつも為になる記事をありがとうございます。

基本的な質問ですが、

7%のリターンは、株価の上昇、または配当金の再投資を含めたもの、を指しますか?

株価だけでも右肩上がりですが、配当金の再投資を含めたらもっと高いかと思ってました。

すみませんが、教えてください。

のりのりっちさん、こんばんは。

こちらこそ、いつも訪問ありがとうございます。

7%はトータルリターンです。

なので、配当も込みです。

米国株はトータルリターンで実質7%弱の実績を上げてきた歴史があります。

シーゲル先生も「なぜ7%になるのかわからない」と言っています。

確かになぜ7%になるのが不思議です。7%は株式投資界の不思議な数字です。

恐らくこの数字は今後も大きくは外れないと思います。

特にインフレ率が安定する可能性が高いので、期間によるリターンのボラティリティが以前より小さくなりそうな予感がしています。

簡単にまとめると、個人的には狩猟民族か農耕民族かの違いかと思ってます。

あと日本人は時間が有限ということを意識していない人が多い気がします。よく言えば長期的な視点、悪くいえば足元を見ていない?

米国はその逆ですね。目先と自分のことしか見てなくて、もうすこし未来や次の世代のことを考えていない。

と、いうのが米国に20年ほど住んで色々な経験した人間の感想ですw

文明が進化して、AIによっていろいろな事が最適化されてくると、米国のマインドの方が勝つ気がしてます。それが自身の価値観としていいとは思いませんが。。。

なるほど~実際に米国に住んでいないと出てこない発想ですね。

日本人の時間の有限意識が薄い点は同感です。

「その仕事をするために2時間残業する意味あるか!?」って思ったことが何度あったことか。

まあ残業代というインセンティブがいけない気はしてますが。

意外なのは「米国は次の世代のことを考えていない」という点です。

なんかバフェットやビルゲイツみたいな偉人の言葉ばかり読んでいるせいか、米国人は未来のきちんと遺産を残している印象を持っていました。

そうでもないのですね。

思うのですが、米国人は自分のことしか見ずに仕事をして生活しているけど、結果として莫大な遺産を残しているんじゃないかってことです。

自分の利益のためにイノベーションを起こしてIPOする。

それは確かに自己利益のためかもしれませんが、結果として社会に大きな富を生んで、その富は後世に引き継がれています。

ジョブズも晩年「自己利益をここまで追求することに意味はなかった」と語っています。

ジョブズは自分が金持ちになるために仕事を頑張っていたのかもしれませんが、結果としてジョブズが生み出したiPhoneは世界中に恩恵を与えました。

自己利益の追求が他者貢献になる、そして社会がより豊かになり人々の幸福度が上がる。

資本主義が健全に機能している証だと思います。

コメントありがとうございました。

Hiroさん

はじめまして。

S&P500をこれから買っていく予定のものです。

米国株ブログでは、Hiroさんのブログが読みやすくて、勉強させていただいております。

ちょっと気になったのですが、トータルリターンが7%というのは、一年でのことですよね?

なぜその数字に落ち着くのか、不思議ですね。

理由が知りたいですね。

米国株を選ぶのは、強欲なのもあると思うけど(私自身否定はしません笑)、アメリカがこれからも資本主義の王者であろう、と信じている・楽観主義と、株主が一番社会的に守られている国だから、という臆病さ=慎重さが両方あるからかもしれません。

はじめまして。

はい、7%というのは年率です。

ちなみに、物価調整後で7%という意味で名目リターンはもった高いです。

なぜ株式のリターンが7%に落ち着くのか、これは理屈で説明できるものではないです。不思議ですよね。

ネットの時代になって個人投資家も簡単に情報を手に入れて、投資できるようになりました。

こういった点を考慮すると、21世紀は7%よりリターンが低くなるかもしれません。

私も、これからもアメリカが世界経済を牽引すると思います。

おっしゃる通り、コーポレートガバナンスの強さが米国の強みです。

その根拠は企業収益の高さだと思います。

民間企業がお金をたくさん稼げるから、規制機関など株主保護にお金を掛ける余裕も生まれます。