※2021年12月期決算データ反映、コメント刷新

S&P100構成銘柄を中心に米国企業の業績、財政状態、キャッシュフロー、株主還元状況について過去10年分のデータをグラフ化しています。

データソースはMorningstarです。

今回はブリティッシュアメリカン・タバコ(BTI)をご紹介します。

基本情報

| 会社名 | ブリティッシュ・アメリカン・タバコ |

| ティッカー | BTI |

| 創業 | 1902年 |

| 上場 | |

| 決算 | 12月 |

| 本社所在地 | ロンドン |

| 従業員数 | 52,050 |

| セクター | 生活必需品 |

| S&P格付 | |

| 監査法人 |

| ダウ30 | |

| S&P100 | |

| S&P500 | |

| ナスダック100 | |

| ラッセル1000 |

地域別情報

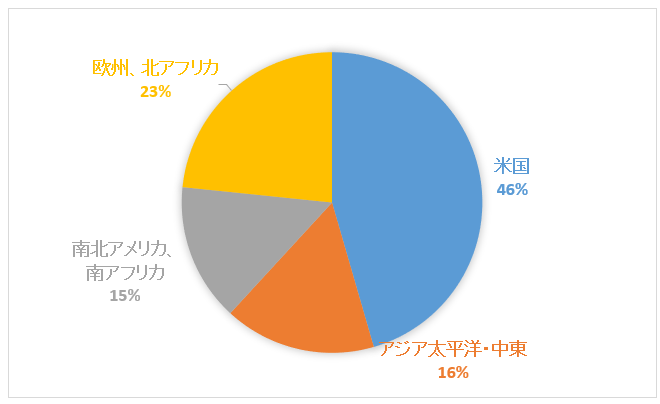

地域別売上構成比

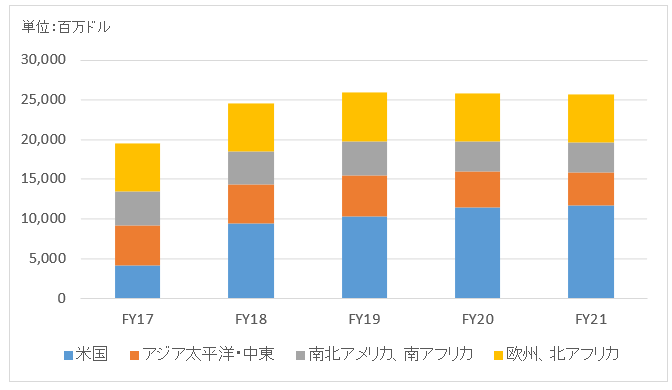

地域別売上高推移

セグメント情報

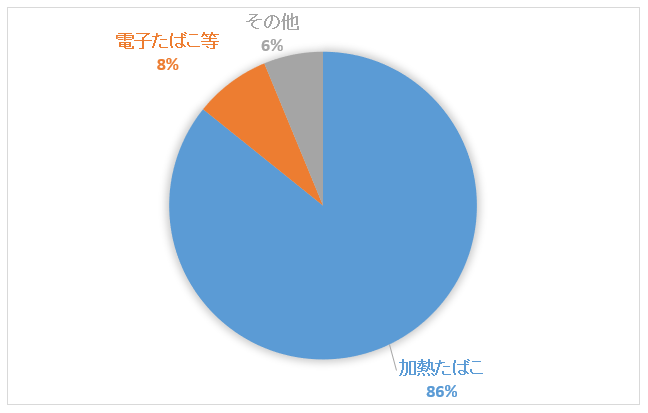

セグメント別売上構成比

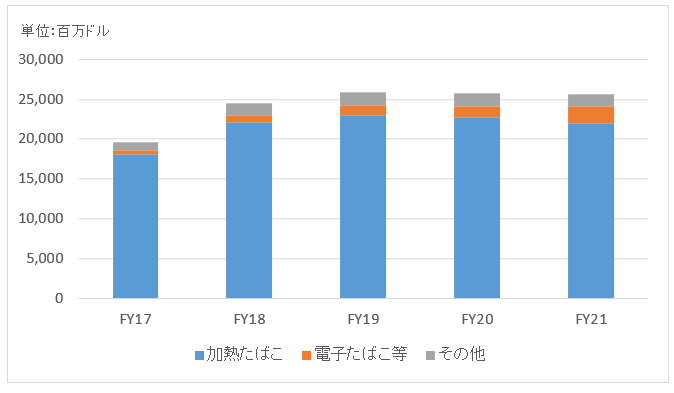

セグメント別売上高推移

業績

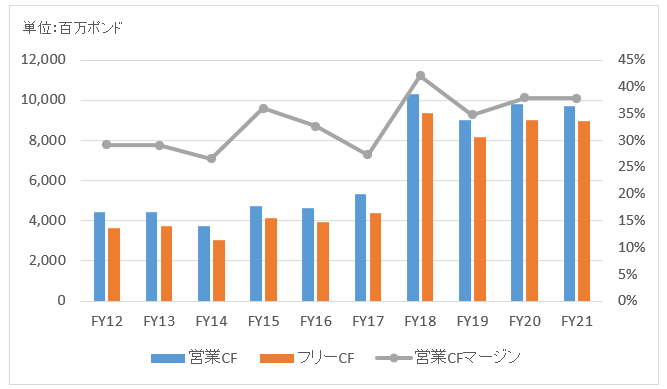

キャッシュフロー

バランスシート

資産

負債純資産

株主還元

連続増配年数

不明

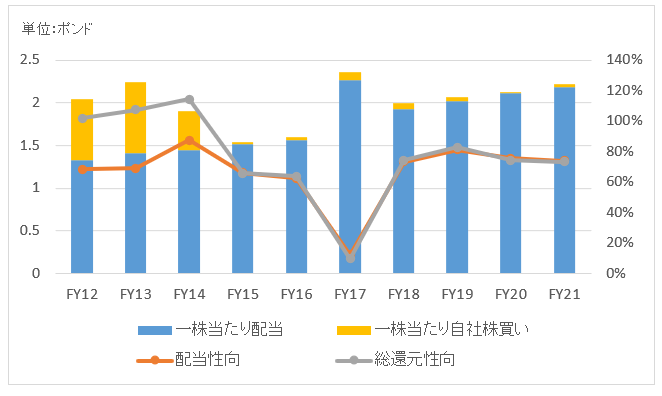

過去10年の配当成長

年率+6.2%

この10年で配当は1.8倍になりました。

過去の株主リターン(年率、配当込み)

過去10年(2012~2021):+3.0%

過去20年(2002~2021):+13.2%

過去30年(1992~2021):+12.0%

バリュエーション指標(2022/3/13時点)

予想PER:8.3倍 最新情報はこちら

配当利回り:7.4% 最新情報はこちら

コメント

ブリティッシュ・アメリカン・タバコ(BTI)は英国ロンドンを本社とする世界最大のタバコ会社です。

2017年10月に米同業レイノルズ・アメリカンを買収し、フィリップモリスを抜いて世界最大のタバコ会社となりました。BTIはかねてよりレイノルズの株式42%を保有していましたが、残りの未保有株58%相当を取得するに至りました(取得対価418億ポンド)。

レイノルズ買収に伴って地域別売上構成比も大きく変化しました。現在、売上高の46%が米国です。英国資本ですがビジネスの主戦場は米国です。つまりFDAの規制リスクに晒されています。

開示セグメントは大きく以下の2つ。

・加熱たばこ

・新カテゴリー(電子たばこ等)

「加熱たばこ」は紙巻たばこと加熱式たばこ(グロー)を取り扱う主要事業です。主なブランドとしては「ケント」、「ダンヒル」、「ラッキーストライク」、「ポールモール」、「キャメル」、「ロスマンズ」、「ニューポート」などが該当します。

2018年にFDAが米国内でメンソールたばこを禁じる規制を検討していると発表しました。BTIは米メンソールたばこ「ニューポート」ブランドを保有しており、その影響が懸念されます。

財務データを確認してみましょう

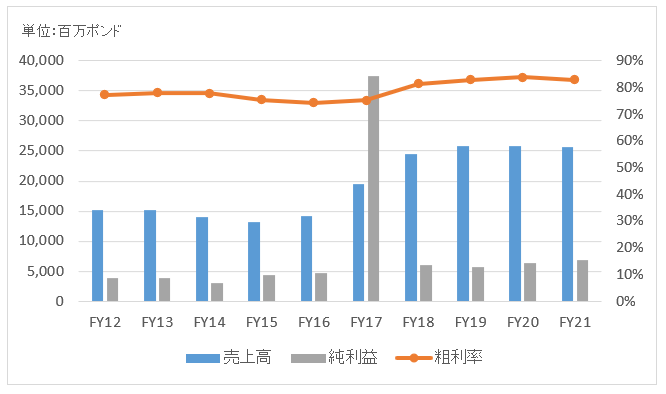

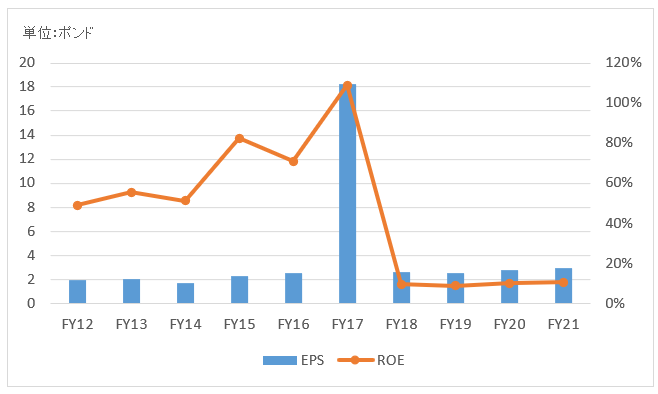

売上高は130億~150億ポンド程度で安定してきましたが、FY17から200億ポンドの大台を超えています。レイノルズ買収による増収です。なお、FY17の純利益が飛び抜けているのは、既保有レイノルズ株の時価評価益等の影響で多額の特別利益が出たためです。

FY21の売上高は257億ポンドで前年比で若干の減収。ただし、ポンド高の影響を除いた実質ベースでは+6.9%の増収です。販売単価上昇、電子タバコの増収が成長ファクター。

FY21の純利益は68億ポンドで前年比+6%。一時要因を除く調整後利益も前年比+5.2%とGAAP利益と大きな差はなし。

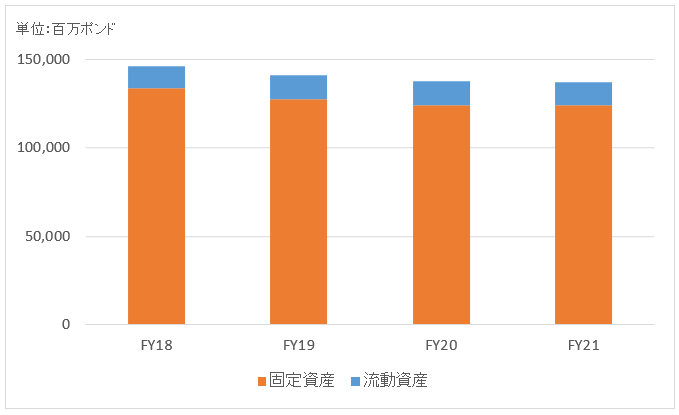

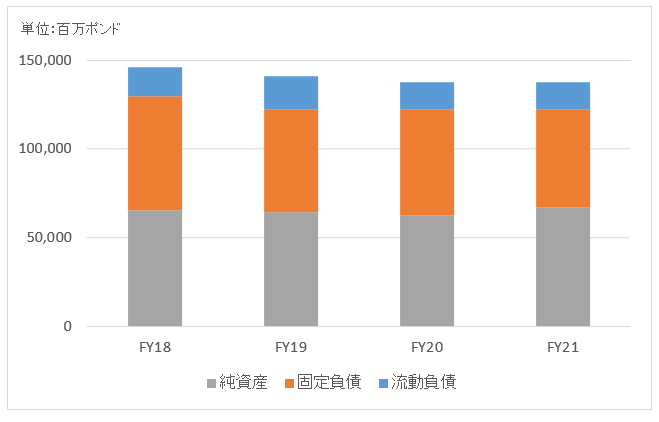

バランスシートは固定資産(非流動資産)が91%を占めます。主に過去の買収で計上した無形資産、のれんです。レイノルズ買収で有利子負債が増えています。

過去10年の増配率は年6%と健闘。ただ2015年以降、自社株買い実績はほとんどありません。

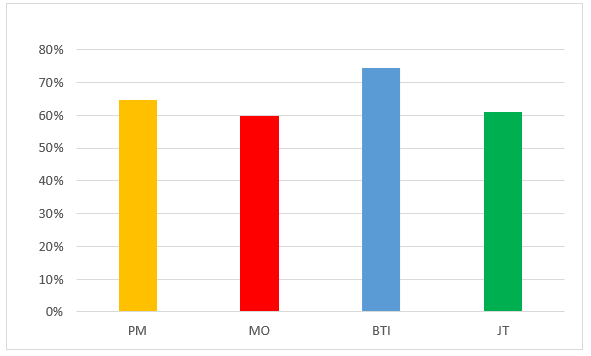

分析お疲れ様です。やはりBTIの粗利&還元性は凄いですよね。チャートも良い具合で、アメリカを含めてバランスよく商売しているため、明るい展望が期待できます。

今後はアイコスに対抗して、グロー(現在は仙台で実験的に販売)をどこまで展開できるのか・・・楽しみでなりません。アルトリアやフィリップモリスIが世界一を奪われて静観しているとも思えませんしね・・・。目が離せません。

どうも、早速のコメントありがとうございます!

グロスマージンはもはや暴利と言えるレベルだと感じます。

確かに地域のバランスは良いですね。

BTIへの投資=世界分散投資と言えそうです。

「グロー」、、初耳でしたのでググりました。

BTIの加熱式タバコなんですね。

今日WSJにたばこ業界に関するとても興味深い記事が出ていて、勉強になりました。

自分なりに解釈して記事にしてみようと思います。

UGさんがおっしゃっていた他の英国ADRにも興味が出てきたので、時間を見て分析してみようと思います。

お願いばっかりで大変恐縮ですが…

お時間のある時にでもKHCの分析記事を書いてもらえると嬉しいです。

いえいえ、ご依頼ありがとうございます。

クラフトハインツですね、了解です。

ユニリーバへの買収提案があって驚きました。

PGを超える企業が誕生するのか!と期待してましたが、残念でした。

最近読者様から銘柄分析依頼や、銘柄のご紹介を頂いており少しだけお待ちいただくことになるかもしれません。

5月中にはアップできるように頑張りますね!

9/1より、ブリティッシュアメリカンタバコは、楽天証券で取り扱いが可能となります。RAIの買収をきっかけにNYSEMKT上場からNYSE上場にかわることから取り扱いを始めるようです。

そうなのですね!!

それはとても貴重な情報をご提供くださいまして、ありがとうございます。

是非購入を検討します。

今はPMとMOで結構な額を保有していますのでこれ以上たばこ銘柄を増やすかは考えものですが、購入候補に挙げます。

わざわざコメント下さり、ありがとうございます。

PS

別途ご連絡頂いた通り、こちらでお名前をPNに変更してます。

ペンネームの変更ありがとうございました。

私のような素人には、プロの公認会計士の分析は参考になります。

これからもお願いします。

なお、ブラックスワンのリスクを考えて、私はタバコ株については、PMとMO以外に、BTIと日本タバコ産業(JT)にも投資をして分散しています。

日本以外に、ロシア、イギリスでシェアトップのJTは魅力的です。

いいえ、とんでもございません。

こちらこそ、楽天でもBTIが買えるという貴重な情報を教えて下さり有り難い限りです。

こういう情報には疎いので、いつも読者様に教えて頂いている気がします。。

プロと言えるほどではありませんが、一応普段から会計財務には接しているんで数値分析にアレルギーはありません。

これからも銘柄分析記事(分析と言ってもグラフ載せているだけですが)は継続していこうと思います。

なるほど、JTにも投資されているのです。

確かに無条件に日本株はダメっと拒否するのもおかしな話ですよね。

JTはしっかり財務諸表を見たことはありませんが、きっとタバコ会社として高収益な体質なんだろうなって思います。

ごく一部優良株に限定して日本株の分析記事をアップしてみるのも面白いかもしれないなって思いました。

日本株は、シーゲル派らしく、日本たばこ産業(JT)と花王のみに投資しています。

株主総会の案内が来て電子投票を行うのも、株主になった感覚があっていいものです。

もちろん、保有株は米国株が大半です。

日本株はあまり勉強しておりませんが、確かにJTと花王は優良株としてよく聞きます。

花王は連続増配年数も結構長いと記憶してます。

米国株の場合、地理的な問題もありますが制度として株主総会に参加できませんからね。

自分が株主だって実感できるのは日本株だけだと思います。

サテライトとして日本株もいいですね!

ちなみに私は、もしサテライトとして日本株にチャレンジするなら割安な中小型株で短期取引やってみたいです。

そういう投機で儲けたり、やられた経験が自分にはないので一度経験してみたいという思いは以前からあります。

BTI参考になります!

素晴らしいキャッシュフローでした!

楽天でもBTIが買えるようになるらしく、テンション上がりました!

ですが、タバコ会社がいくら優良だからって投資し過ぎないように自重することも大切だと思う今日この頃です。

良かったですね!買えるにこしたことはないですからね。

ところでBTIの利回りって3.2くらいじゃなかったでしたっけ??

はい、良かったです!

教えて下さった「鎌倉見物」様に感謝です。

>ところでBTIの利回りって3.2くらいじゃなかったでしたっけ??

そうなんですか??

単にDividend.comから数字拾ってきたのですか?

今改めて確認しても4.3%でした。

http://www.dividend.com/dividend-stocks/consumer-goods/cigarettes/bti-british-amer-tobacco/

もし何か誤りあれば、教えて頂けますと幸甚です。

Yahoo financeや株のアプリで見ると3.15なんですよね、、、なんででしょ。。。

そうなんですね、、それは確認不足で失礼しました。

改めて確認してみますね。

情報ありがとうございます。

私のミスであれば、追って記事修正します。

hiroさん、こんばんは。

8月1日から、楽天証券でもBTIが購入できるようになりました。

BTIは新興国にも強く、今のタバコ株の下落は買い時かもしれません。

鎌倉見物さん、こんばんは。

そうでしたね!、確か以前ご連絡下さっていましたね。

わざわざリマインド頂き、感謝申し上げます。

FDAショックでBTIも下がっていますね。

今は買い時かもと思いつつ、ポートフォリオに占めるたばこ銘柄をこれ以上増やすのはいかがなものかと悩んでおります・・。

先日AT&Tの売却を含めポートフォリオを調整してBTIを購入しました。私はグローとアイコスを持っていますが、今は専らグローのみを使っている状況です。個人的には後発ですがグローが優勢ではないかと思います。

こんばんは。

先日たばこ会社の収益性比較をやっていたのですが、BTIはPMやMOより利益率が高くて驚きました。

アイコスとグローを比較されたうえで、グローを使用されているのですね。

たばこを吸わない私にはどうしてもわからないところなので、参考になります。

私の先輩(女)はアイコスを使用しています。

隣に座っている課長(男)はグローを使っています。

同僚(男)はプルームテックを使っています。

人それぞれ、好みが分かれるのでしょうね。

いずれにしても、加熱式たばこは今後も普及するのは間違いなさそうです。

はじめまして!「さば」と申します。

米国株式投資に興味を持って、始めてから

こちらのブログは毎日欠かさずチェックさせて頂いています!

難しい事も簡単に変換して説明をしてもらえるの、とても頼りにしております(これからもよろしくお願い致します)

BTIは(ジュニア)NISAで購入するつもりなのですが

配当利回り4.9%まる儲けとはおいしいではありませんか

というわけで

現在180%くらいに成長してくれた2年越の日本株式を売却し

円建てで購入しようかなと考えているのですが

hiro様は米国株式を購入する時は円建てですか?ドル建てですか?

私は基本的に10年以上の長期投資家ですが

けっこう円高気味の今は、円建てで買った方がいいかなと思うのですが

hiro様のお考えになる

メリットとデメリットを教えて下さい

さばさん、初めまして!

毎日ご覧下さりありがとうございます。

BTIは英国株で現地源泉税がありませんのでNISAと相性がいいです。

利回りも高くキャッシュフローも安定しています。

>hiro様は米国株式を購入する時は円建てですか?ドル建てですか?

円貨決済かドル決済か、というご質問ということですね。

私は大抵は円貨決済にしております。

というのも、あまり事前にドル買いをしていないため米国株を買う時にドル資金を持っていることが少ないです。

円貨決済にしてドルを買うと同時に米国株を買うことが多いです。

最近のように円高が進んだときは、たまにドル買いすることもあります。

あと配当はドル建てで入金がありますので、配当が貯まってそれを原資に株を買う時はドル決済にしています。

決済方法にメリット・デメリットは特にないと思っています。

短期的な為替変動は読めませんので。

ただおっしゃる通り、最近のように円高が進んでいる時はドル資金があっても円貨決済したくなりますね。

hiro様、おはようございます!

私のような新参者にも、素早くお返事を下さり

とてもうれしいです

ありがとうございます

>決済方法にメリット・デメリットは特にないと思っています。

なるほど

私も、色々と自分なりにシュミレーションしてみて

結局これという結論に至らなかったのですが

hiro様のような人でもそう思われていたのなら

長年のモヤモヤが自分なりに納得が出来ました!

後になってみないと

今の為替がはたして、長い目で考えて

相対的な円高なのか円安なのか

やっぱりわかりませんよね

それから

hiro様のブログで紹介されていた

モーニングスター社の財務諸表の見方

とても分かりやすく為になる内容でした

それまでは

P/LやB/Sを

ただ「見て眺めてる程度」でしたが

それからは

ちゃんと「観る」事が出来る気がしました

見て分析できなきゃ

いくら数字をじっくり見ても

自分の身になりませんものね

本当にありがとうございました

これからも色んな記事

楽しみにしています!!!

さば様、こんにちは。

お返事ありがとうございます。

いざ投資を始めるとなると、決済方法などの手数料も気になるものですよね。

コスト最小化は大切な心掛けですが、頻繁に取引しない長期投資では信託報酬と税金の二つに気を付ければ後は無視できるかなと個人的には思っています。

でも一つ一つの取引をなるべく経済合理的にこなすのは大事なことですよね。

為替はなかなか思い通りに動きませんよね~。コツコツ買っていくしかないと思っています。

財務諸表分析の件、お役に立てて良かったです!

ブルーチップへの長期投資であれば、そんなにガリガリ財務分析する必要もないかもしれませんが、どうせなら自分の頭で考えて財務諸表を見た方が勉強になるし、それが投資以外の仕事でも役立つ時があるかもしれません。

経理や監査法人では会計を知っていることは当然ですが、それ以外の人が会計や財務に詳しいと大きなアドバンテージになります。

株式投資の情報発信を通じて会計についても情報発信していきたいです。会計知識はホントに役立ちますから。

こちらこそ、これからもよろしくお願いします!

私ごとではございますが、その昔

税理士をめざして、自分の能力と合格のギャップに挫折した事がありまして

何が言いたいかといいますと

hiro様の凄さというか

学生の間に公認会計士合格とかいう偉業は

しみじみ雲の上の存在レベルなのです

お世辞とかではなく

結局

資格といえば簿記(1級)くらいしか持ってない自分は

地方の田舎の

それなりの中小企業で

それなりの生活レベルで

住む世界も周りもそれなりのレベルなわけで

米国株式なんてやってる人など

皆無で…

しかし

株式投資の世界では

通常だと関わりあえないhiro様のような方と

このようなやりとりなどで関わる事も出来るわけです

とてもありがたいのです

(自分目線で申し上げましたが(笑))

それに甘える事なく

私も自分なりに

投資スキルを磨き

hiro様や、そのレベルの方と

色んな投資談義出来るように

勉強して行きます(*^_^*)

簿記1級は十分すごいと思います!

連結会計もバリバリ出題されますよね。

私が受験生だった時代は金融庁が合格者数を増やしている時だったので、合格率も高くてラッキーでした。

今はかつての大量合格時代は終わって、また合格率の低い厳しい試験に戻っています。

私は全く頭は良くないのですが、ペーパーテストは昔から得意でしてw。

なので会計士試験は自分にはピッタリでした。(あと高給という謳い文句に惹かれました。)

ペーパーテストの能力と仕事の能力は関係ないということは、社会に出てすぐに痛感しましたが。。

ネットのおかげで共通の趣味嗜好を持つ人と出会えるチャンスが増えましたよね。

私も周りに米国株投資をやっている人はほぼゼロです。

オフラインではいきなり投資の話なんてできないもんですけど、投資ブログのコメントなら投資の話で当然です。

好きなように投資トークができる環境があって幸せです。

あと、ネットの顔の見えないちょっと遠い人間関係が好きです。

これくらいの距離感が丁度いいです。

現実の職場の人間関係などでは、距離感の取り方がいまいち分からないことがあってちょっと苦手です。

ちょっと人見知りなところもありますし。

ネット上での文字のコミュニケーションの方が好きです。

またいつでもコメントして下さい!

hiro様、こんにちは!(^◇^)

私の簿記なんて4年半も費やしてやっとでした

会社法になる直前ギリギリに必死で(笑)

商法、証券取引法のうちに取らないと、それまでのウン十万のテキストや専門学校の費用がパアになる!!!って、、ド貧民根性ですね

私も

投資の話は、身近な人との場合

かえって本音トークが出来ないというか

コレ系の話は

日常の会話では気が合うな~と思う相手でも

必然と個人的な「お金」の考え方が見えてくるし

熱くなってあからさまにしゃべってしまうと

ちょうど良い距離感が取れなくなる

そんな感覚ありますよね(・_・;)

たしかにおっしゃる通り!!

これからも遠慮なく(邪魔にならない程度に)

コメントさせて頂きますね!!

さば様、こんばんは。

会社法なつかしい(笑)。

私が会計士の勉強を始めた時はすでに商法から会社法に変わっていました。

こういう資格試験って長く勉強していると途中で法律が変わることがあって厄介ですよね。

税制なんて毎年何らか変わりますから。

そしてそういう変更点こそ試験委員が好んで出題してくる傾向にあります。

専門学校の受講料は高いですよね!

大学生の時に60万円もTACに払わされて、奨学金とバイト代が全部吹っ飛びました。

「絶対に受かって投資回収してやる!!」と決意を固くしました。

直前試験とかで追加料金取られるし。。別売りの問題集も買わないかんし。。

あと電卓も地味に高かったです。

そう言えば、受験生時代から使っているシャープの電卓は今も現役です。もう10年選手です。

まさかここまで使い続けることになるとは思いませんでした。

仕事はエクセルで行いますが、常に体の左に電卓を置いておかないと落ち着かない体質ですw。

オフラインでのコミュニケーションでは、なかなか投資やお金の突っ込んだ話はできませんね。

ブログは匿名だからこそ、投資額まですべて公開できています。

身バレは怖いですがね。。

これからもいつでも遠慮なくコメントして下さい!

楽しく回答してますので~。

いつも参考にさせてもらってます。BTIやRDS.BなどのADR銘柄は米国株ではないものの遜色ない高配当大型株で、いわゆるシーゲル流の投資をしている人なら採用される銘柄だと思います。紹介されているように2重課税も避けられますし。しかし、ほかの高配当大型株長期投資の方のブログを見ても石油系ならXOMだしタバコならPM、MOなどの米国株をポートフォリオに入れているようです。ここに何らかの理由があると思いますか?米国株で〜とブログの題名や基本投資方針をうたってるための縛りなのかと考えたりもします。考えすぎかもしれませんが米国株プレミアムが乗って割高になっているのではと疑ってもいます。どうでしょうか?

お世話になります。

コメントありがとうございます。

BTIやRDS.Bは配当利回りで見ても、財務的な収益性で見ても魅力的です。

特にBTIは米国のPMやMOと比べて利益率が高いです。

私が知る限りでは(読者さんなど)、英国株ADR銘柄に投資されている方は多くいらっしゃいますよ。

特に今回例示で挙げられているBTIやRDS.Bは人気銘柄だと思います。

他には、ユニリーバ(UL)やグラクソスミスクライン(GSK)に投資している方も見かけます。

ADRを毛嫌いして避けている方はあまり見かけません。

実際にADRだからといって特にデメリットはありませんし、英国籍ADRは税務的にもメリット大きいです。

>米国株プレミアムが乗って割高になっているのではと疑ってもいます。どうでしょうか?

それは特に感じておりません。

バリュエーション指標で見ると、米国株だから割高という印象は持っておりません。

英国株ADRは配当利回りがかなり高い銘柄がありますが、相応の理由があって割安とは思ってません。

返信ありがとうございます。あと現役時代は所得があるため還付が受けられますが、リタイヤ後は還付額がかなり減り実質30%の課税状態になり投資効率が下がると思うのですが、そこはどう考えておられますか?人それぞれでしょうけどADR銘柄に代替可能な業種(PMではなくBTIなど)はそうする方がいいのかなと思っていますが、何か見落とし、死角があるのではと心配し質問させていただいてます。

おっしゃる通りで、外国税額控除は所得税・住民税から控除することになるので、所得がゼロになると使えません。

私は米国株投資を始める前はここまで考えておらず、つい1年くらい前にようやくこの事実に気が付きました。

「あ、もし引退して所得が仮にゼロになったら外国税額控除使えんやん」って。

でもだからと言って、特に対策は出来ていないのが現状です。

一部日本株をポートフォリオに組み込むことも検討の価値があるかな~と思った時期もありましたが、やはり米国企業の収益性と株主還元額を見ると米国株一択だと思ってしまい今に至ります。

PMやBTIなど外国源泉税がない銘柄に投資するのは対策になりますね。

これくらいしかできることはありませんかね。。

ベイコクさんのご意見に特に見落としはないと思います。

税金なんて気にしないくらいの経済的な豊かさを手に入れることができれば理想です。

(でも税金対策は大切なことです。)

PMをBTIじゃ効果薄いですね、、MOをBTIに代替が正しいか、、仮想通貨にも投資してるんですけど税の辛さを痛感しています。丁寧なご意見ありがとうございました。今日のIBMの記事確かにそうだなと思いました。数字も大事だけどそこですよね、日本のなあなあじゃ最後、投資家がツケを払わされますもん。またおたずねすることがあると思うので宜しくお願いします。

仮想通貨、、そういえば今年は「仮想通貨も買ってみるぞ!」とか意気揚々と言っていた僕ですが、結局何もしてません。

ビットコインは昨年の最高値から半値以下にまでなって、最近は落ち着いてきた雰囲気ですね。

テレビCMも見なくなりましたし、アフィリエイターも減っている気がします。

IBMの件、少し長い記事になりましたがお読み頂きありがとうございます。

結局、そういったガバナンス体制の違いが最後は数字に表れます。

同業種で日米企業を比較すると、どう見ても米国企業の方が収益率が高いです。

利益が莫大だと「あの企業は暴利だ!、消費者を欺いている!」みたいな批判がたまにでますが、勘違いも甚だしいです。

利益が多いということは、それだけ社会の有限資源をうまく使えているということです。

そうやって国富が増えることで、より豊かになって幸せに暮らせる人が増えます。

まあ、企業が稼いだ利益をもう少しうまく再配分して社会の安定化させることは必要かもしれません。

アメリカは貧富の差が激しいですよね。

また何かあればいつでもご質問ください。

こんにちは。

今回初めてBTIに投資してみました。

最近喫煙者でない私が喫煙所を頻繁に覗くようになったのですが笑、どこの喫煙所もアイコスがかなり増えて来た印象です。一方でグローやプルームテックはまだあまり見かけません。(割合でいうと8・1・1くらい?)

それでこれは私の予想なのですが、掃除のしやすさや連続喫煙の関係から、今後アイコスからグローに乗り換える人が増えるんじゃないかと考えています。

何よりBTIに投資したことで、喫煙者に対して暖かい目で見れるようになったのが一番の利点かもしれません。笑

こんばんは。

BTIもMOと一緒でバリュエーション的な魅力は高まってきましたよね。

喫煙所を覗くとは投資家魂ですねw。私はどうしてもタバコの煙が苦手なので近寄れません。歩きたばこは勘弁して頂きたいです。

都内ではアイコスが発売が最も早かった点がシェアに貢献しているのかもしれません。

紙巻きたばこに一番近い味を実現できるのがアイコスみたいです。プルームテックがもっとも紙巻きタバコから遠い存在ですが、健康には良いみたいです。

健康志向の強い日本人には、もしかしたらプルームテックが一番普及しちゃうのかな~などとPM株主としては懸念しております。

ケーレスさんのご意見としては、グローのシェアが拡大しそうなのですね。

どうなるんでしょうかね。各社これから改善改良を重ねていくでしょうから、まだまだ分かりませんね。

>BTIに投資したことで、喫煙者に対して暖かい目で見れるようになったのが一番の利点かもしれません。笑

株式投資あるあるですw。

KOに投資してから今まで全く飲まなかったコカ・コーラをたまに飲むようになりました。

Hiroさんこんばんは いつも楽しく読ませていただいています。

私は BTIに投資しているのですが、将来的には斜陽産業である感は否めませんが、 現在の利回り8%と財務状況から考え 追加投資をしています。

ここからが Hiroさんのお知恵を伺いたいところですが、

将来的にも 仮に売り上げが半分になるようなことがあった場合でも

現在の配当の半分の額(4%)はもらえるだろう。

それならば、長期的な目でも十分安心して投資できる と考えておりますが

この考えはに関してご意見頂けないでしょうか?

こっちさん、おはようございます。

仮に配当が半分になっても4%の利回りがあるのは心強いですね。

ただ、仮に名目株主リターンが4%だとするとそれは心許ないです。

2%のインフレ率を加味すると実質で2%しかありません。

配当利回り=株主リターンではありませんが、仮に配当が長期的に見てもインフレ分しか成長しないという悲観的な仮定を置くとそうなります。

仮に配当を半分カットしても、長期的に増配ペースに戻れるなら問題ありません。

結局、大事なのは今の配当(利益)よりも将来の配当(利益)ということになります。

4%の利回りは確かにインカムとして魅力的ですが、長期的に増配できないなら株主リターンは小さくなります。

BTIのバリュエーションは魅力的に見えますよね。

私も欲しいですが(特にNISAで)我慢してます。

MOもかなり下がってます。

返信ありがとうございます。

そうですよね

大事なのは今の配当(利益)よりも将来の配当(利益)

アルトリアは大麻産業にも進出するようで 次の一手に積極的ですから

将来的な面からもその点は評価できると考えておりますが、BTIを保有しているので今は購入の意思はありません。

ブリティッシュアメリカンタバコにも頑張っていただきたいです。

Hiroさんいつも有益な情報ありがとうございます。

今後とも 勉強させてください。

MOは大麻ビジネスに18億ドル出資すると報道がありましたね。

電子タバコやら大麻やら、アルトリアの投資環境は慌ただしくなってきました。

平常状態に戻るまで株主還元よりも投資優先になりそうです。

気長に長期保有しておけば、それなりのリターンは付いてくるかなと期待しています。

タバコ銘柄のリスクが高いのはこれからも変わらないみたいですね。

リスクが高まって株価が抑制されるのはチャンスではありますが、そういう銘柄に投資し続けるのは現実は難しいなと感じています。

こちらこそ、今後ともよろしくお願いします。

はじめまして。

いつも精緻な米国株銘柄分析ありがとうございます。大変参考にさせていただいています。

BTIは1月~2月にかけて30ドル付近で推移し、今は40ドルくらいまで上昇しているところですね。

。なかなか買い場というのはわかりませんが、40ドルというのは2011年以来であること、ADR銘柄で税制面で有利であることなどを考え、買い増ししているところです。

今後ともよろしくお願いいたします。

はじめまして。

BTIは底は打った感じですが、まだまだ割安感は漂っています。

FDAの規制がどれくらい現実味を帯びるかわかりませんが、リスクを取る価値はあるように見えます。

特にNISAではメリット大きいですよね。

フィリップモリス、アルトリアの2銘柄の割合が大きいので、私はぐっと我慢しております。。

こちらこそ、同じブロガーとしてよろしくお願いいたします。

いつも楽しく拝見させて頂いております。

BTIホルダーとして、BTI記事を更新して下さってありがとうございます。

多面的な考え方をする際にも 非常に参考になります。

これからもよろしくお願いします。

いつもありがとうございます。

以前、たばこ銘柄の財務比較の記事を上げたのですが、BTIがPMやMOより高収益だったのが印象的でした。

たばこ株ホルダーには厳しい相場が続いていますが、がんばって将来祝杯を上げたいですね!

よろしくお願いします。

こんにちは。いつもブログで勉強させていただいています。

BTIのバランスシートのことで一つ質問があります。

2017年のバランスシートを見ると固定資産が約1000億ポンド増えています。

そのうちgoodwillが300億ポンド増えるのは分かります。

買収額 - レイノルズの純資産額とだいたい一致しますので。

しかし、無形資産が700億ポンド増えています。

この無形資産はどう言う理由で資産として計上されたのでしょうか?

買収以前に保有していたレイノルズ + 2017年に買収したレイノルズがこの科目に来ているのですか?

会計はとても難しいですが、株で考えながらだと楽しいです。

よろしくお願いします。

こんにちは。

ご質問ありがとうございます。

おっしゃる通り、BTIはFY17に総資産が397億ポンドから1410億ポンドに増えています。

これはレイノルズの買収によるものです。

M&Aでは被買収企業の純資産と買収金額との差額はgoodwillもしくは無形資産に計上します。

両者は同じようなものとお考え下さい。

つまり、純資産価値と企業価値(買収金額)との差額で、一般的には超過収益力などと呼ばれます。

簿価純資産と時価総額に差が出るのは優良企業では当然と言えます(PBR1倍以上)。

買収時に明確に無形資産として識別できたものは無形資産としてBS計上します。

具体的には研究開発資産、顧客関連資産、技術資産などがあります。

これらは専門のコンサルティングファームや投資銀行が資産査定をして金額をはじきます。

そして、最後まで具体的に識別できなかった無形資産が「のれん」としてBSに計上されます。

無形資産、のれんともに被買収企業の純資産と買収金額との差額という意味で同じです。

違いは明確に識別できたか、識別できなかったかです。

ご理解頂けましたでしょうか?

もしご不明な点あれば遠慮なくどうぞ。

よろしくお願いします。

返信ありがとうございます。

なるほど、帳簿価格を超過するものは全てのれんに計上するのでは無いのですね。

PBR10近い企業が急に1近くになってるのでびっくりしていたのですがスッキリしました。

株主としては2017年といえばタバコ株の株価全盛期の時代ですからその時の時価総額で計算された帳簿は鵜呑みには出来なさそうですね…

ご理解頂けてよかったです!

大規模なM&AがあるとROEなどの指標の連続性がなくなりますね。

私の保有銘柄だとMDTやABTがそれに該当します。

現代の企業の簿価純資産というのは、それが何を示しているのかわかりませんよね。

無形資産の大半が簿外なので、PBRが高くても一概に割高とも言えず。

返信ありがとうございます。

大規模買収があると指標の見方も色々難しくなるのですね。

すみません。最後に一点質問させてください。

レイノルズ買収後株主資本が520億増える理由が理解出来ません。

買収に使用したお金が500億なので負債が500億増え資産も500億増え、

株主資本+-0なら分かるのですがなぜ資産の方は1000億も増えるのか…

買収以前に保有していたレイノルズの株式43%に2017年買収でついたのれん分…?と考えたのですがそれでも520億には届きません。(2017年の異常なEPSはこの以前保有分のレイノルズにのれんがついたもの?)

細かい話になると20Fを読み込む必要があると思いますし、そこまでご迷惑はかけられません。

概要やヒントだけでもくだされば幸いです。

よろしくお願いいたします。

目の付け所が専門的ですね。

おっしゃる通り、買収しただけでは親会社の純資産は増えません。

レイノルズ買収はやや特殊です。

BTIが以前から保有していた43%相当のレイノルズ株を買収に伴って時価評価しており、その評価益で利益が急増し純資産が増えました。

43%保有の頃は持分法適用なので、レイノルズ株は時価評価(マーケットの株価)でBS計上はしていませんでした。

しかし、買収に伴って追加取得の57%はもちろん時価ですが、既保有の43%相当も買収時点の時価に洗い替える処理をしています。

この特殊なM&Aの会計処理が純資産を増加させています。

あと、レイノルズ買収対価は現金だけではなく一部は新株を発行して、その株を割り当てていたはずです。それも純資産が増える要因になっていると思います。

いかがでしょうか?

ちょっと専門的な内容となってしまいました。

あと、ヒントというほどではございませんが、純資産の変動に疑問がある時はぜひ株主資本等変動計算書(Statement of Changes in Equity)を見てみてください。

財務3表と言えば貸借対照表、損益計算書、キャッシュフロー計算書なので、忘れられがちな存在ですが、M&Aなどで純資産が大きく変動する時は重宝します。

ストックオプションの行使で純資産がどれくらい増えているのか?(どれくらい希薄化しているのか?)も個人的にはよくこれで見ています。

20Fをすべて読み込むのは難しいですが、株主資本等変動計算書だけでもチラッと見てみるとスッキリすると思います。

返信ありがとうございます。

なるほどなるほどなるほどーー!

レイノルズ買収57.8%を約500億USD

買収される前のレイノルズの純資産が217億USDなのでPBR4程度での買収

したがって元から持っているレイノルズ42.2%が4倍

+

morning starを見ると2017年株式発行数が1.1倍

当時の株価を考えると1.6B USD相当発生

私の認識が的外れでなければ計算があってきました!

純資産の大幅変動の際は株主資本変動計算書覚えておきます!ありがとうございます!

どう調べても会計上の云々としか書かれていなかったので凄く助かりました。

これからも勉強させていただきます。

BTIのレイノルズ買収は財務諸表が想定外の動きをしていて戸惑いますよね。

私はBSよりもPLを見て驚きました。

売上高を超える純利益を計上していたからです。

その背景を解明していると、この保有株の時価評価益という会計処理に行き着きました。

こちらこそ、今後ともよろしくお願いします。

そろそろ更新お願いします。ほかにUL、DEOもお願い致します。

なかなか時間とれておらずですみません!

では次回はBTIにしますね。

※追記

BTIの財務データがまだモーニングスターにアップされてなかったので、もうしばらくお待ちください!