石油メジャーのうちエクソンモービル(XOM)、シェブロン(CVX)、ロイヤル・ダッチ・シェル(RDS.B)、BP(BP)4社の財務諸表を最近見ていました。改めて思ったのは、エクソンが一番安心してホールドできる銘柄だなということ。

2016年当時、そこまできちんと比較してエクソンへの投資を決めたわけではありませんでしたが、まあ結果オーライかなと思っています(私はエクソンモービル株を200万円弱保有しています)。

ROEが優秀とかそういう点もあるんですが、キャッシュフローの安定感が高いです。2014年半ば以降、原油価格は大きく下落しましたが、そんな中にあってもエクソンのフリーCFは一度もマイナスになっていません。他の3社はフリーCFがマイナスになっている期間がちょくちょく見受けられます。

別にフリーCFがマイナスだから即ダメというわけではないです。原油価格が下がって営業収入が減っている中、将来のために投資を進めればそりゃフリーCFはマイナスになります。別に不自然なことではない。でも、フリーCFがマイナスってことは、少なくともその期間だけ見れば株主の取り分はゼロ(てかマイナス)ってことですから、やはり投資家としては少し警戒感を抱きます。

ただし、キャッシュ安定=高リターンとはならないところが難しいところ。債券の期待リターンは株式よりも低いですが、それは債券の方が低リスクだからです。インフレ、デフォルトというリスクはあるものの、エクイティが持つ企業の業績変動リスクに比べれば軽いもんです。

そういう原則は株式にも当てはまります。安定しているビジネスを持つ企業の期待リターンは相対的に低いと考えるべき。実際、21世紀の石油メジャーの株主リターンを見てみると、エクソンの成績は良くないです。

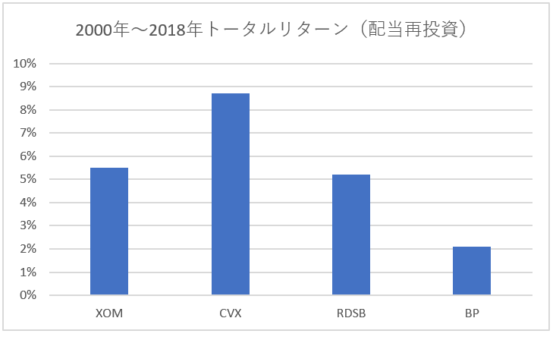

以下は4社の2000年~2018年の株主リターン(年率)です。配当再投資を前提としています。

最優秀はシェブロンで年8.7%。もっとも低リターンなのはBPですが、2010年にメキシコ湾岸で原油流出事故を起こしたことが、足を引っ張っています。数兆円にも上る事故対応費用が発生しました。事故がなければ、BPの株主リターンはもっと高かったはずです。

エクソンの18年間の株主リターンは年率5.5%です。インフレ率を差し引けば、実質リターンは3%~4%といったところか。うむ、ボラティリティの高い石油メジャーのリターンとしてはやや心許ない。

財務諸表を見た感想としては、シェブロンよりもエクソンの方が好きです。エクソンの方が安定感がある。ただ、グラフの通りこれまでの株主リターンは遥かにシェブロンの方が高いです。年率3%ってかなりの差です。

安定感はリスク認識を下げ(PERを押し上げ)、株主リターンを下げます。理屈的にはそういうことになります。それは承知していますが、今後もエクソンに投資を続けようと思います。

そもそもエネルギー株に投資する価値があるのかっていう疑問を抱くかもしれませんが、私は結構有望だと思うんですよ。ここ20年のリターンは芳しくないけどね。今エクソンの配当利回りは4.0%あります。昨年末、株式市場が荒れた時は一時5%を超える利回りになりました。シェブロンも3.8%の利回りがあります。

市況株において、インカムだけで4%のリターンを確定できるって結構大きいと思います。この配当を地道に再投資していれば、長期ではそれなりに結果は付いて来るかなと期待しています。確信はないけど、マーケットの期待値は高くないし、国際石油メジャーへの投資は悪い選択肢ではないと思います。中でも、一番安心して保有できるのがエクソンかな。

ただし、保有割合はもう少し減らします。現在ポートフォリオの9%をエクソン1銘柄が占めています。HDVにあるエクソン株も含めれば10%を超えていそうです。長期的には5%まで落としたいです。

エネルギーセクターはポートフォリオ全体の10%くらいでいいかな。コアはヘルスケア、ハイテク、生活必需品の3つ。

石油開発会社に勤めていますが、私もエクソンが一番安心だと思います。

売上はシェルのほうが上ですが、今持っているアセットやこれからの投資計画をみてもエクソンが一番安定しています。

持っているアセットのリスクも、難しい場所がないのでBPのような事故に繋がりにくいですよね。

エクソンは再生可能エネルギーへの投資が遅れており、シェルがもっともその分野への投資を積極的に行っている印象を持っていました。

なので、エクソンのアセットが安定しているというご意見が意外で、ホルダーとして安心しました。

心強いご意見ありがとうございます。

昨日はシェブロンがアナダルコを330億ドルで買収するという報道が飛び込んできて驚きました。

今もっとも売られていると思われるのがエネルギーセクターと金融セクターです。

ゆっくり待ちたいと思います。