個別株投資の判断に強い自信があるわけではないので、ポートフォリオの20%は分散の効いたETFにしています。今のところブラックロックHDVを約15%、バンガードVIGを約5%といった感じです。

当初は超HDV推しでした。配当利回りが高いうえにセクターも生活必需品とヘルスケアが多く自分好みのETFだったからです。今でもHDVは気に入っているのですが、長期的な投資リターンという観点ではバンガードのVIGの方が優秀だろうと見ています。

ブラックロック(BLK)の株主としては複雑な気持ちですが、競合バンガードには低コストで素晴らしいETFが数多くあります。中でもVIG(米国増配株式ETF)が好きです。

VIGには高PERの有配銘柄が多い。そこが魅力。

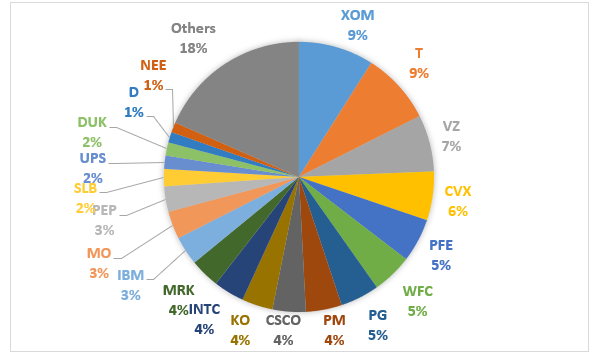

VIGの上位構成銘柄は以下です(2019年9月時点)。

プロクター&ギャンブル(PG)

マイクロソフト(MSFT)

ビザ(V)

ウォルマート(WMT)

コムキャスト(CMCSA)

ジョンソンエンドジョンソン(JNJ)

マクドナルド(MCD)

アボットラボラトリーズ(ABT)

メドトロニック(MDT)

コストコホールセール(COST)

個別株で保有していない銘柄が結構ありますが、その理由としてVIGの主要銘柄多くは比較的高PERというのが挙げられます。私は低PER・高配当利回りの銘柄に手を出しがちです。ですが、高PER銘柄の長期リターンは高くなるのではという考えを持っています。

ブログ名に「シーゲル流~」なんて付けていますが、きっかけは2015年後半に読んだジェレミー・シーゲル氏の『株式投資の未来』を読んで感銘を受けたことです。この本を読んでそれまで保有していたVTなどのインデックス商品を売却して、米国株に傾倒していきました。

『株式投資の未来』は名著だと思いますが、シーゲル氏のリターン調査期間は1957年~2003年です。それからすでに16年の歳月が経過しており、テクノロジーを中心に社会環境は大きく変化しています。

『株式投資の未来』にあったデータをそのまま現代に当てはめるのは危険だと思っています。投資家期待が高過ぎる例としてテクノロジー企業が例示されていましたが、現在テクノロジー株のバリュエーションは不当に高いのでしょうか。タバコ株は21世紀も高いリターンをもたらすのでしょうか。

出版されて20年弱が経とうとする書籍です。時代普遍的な要素のみを抽出して、現代の投資環境に適用する必要があります。私見ですが、持続的競争優位から高い利益率を維持しており、その結果として市場平均よりもやや高いPERで評価されていることがその要素に該当するのでは思っています。

1957年~2003年の運用成績上位20銘柄の平均PERは19.2倍でS&P500平均の17.5倍を上回っています。上位10銘柄に限定すれば、平均PERは20倍を超えています。もっともPERが高かったのはコカ・コーラ(KO)で27.4倍でした。

この傾向は21世紀も変わらないだろうと思います。収益基盤がしっかりしている優良企業だから高いPERで評価されているわけですが、それでもなお評価が低すぎるということです。継続してキャッシュを稼げる企業は増益だけでなく自社株買いも併せて行うことで、EPSを複利で増やし続けることができます。その長期的なEPS成長をマーケットは正しく織り込めていない。なぜなら、マーケットは近視眼的な傾向があるからです。私にもその傾向があると自覚しています。やっぱなるべく早く儲けたいという欲はあります。

VIGの上位銘柄は軒並み高PERです。2019年予想PERはプロクター&ギャンブル25倍、マイクロソフト26倍、ビザ33倍、ウォルマート24倍、コムキャスト15倍、ジョンソンエンドジョンソン15倍、アボットラボラトリーズ26倍、マクドナルド26倍、コストコホールセール36倍です。20倍台後半の銘柄が多いですね。S&P500平均の予想PERは18倍です。

アマゾンのように資本を株主に還元せずに再投資を続けている企業であれば、PERは40倍、50倍でも不思議ではありません。そうではなく、配当や自社株買いを継続している企業でPERが比較的高い銘柄に注目しています。

マイクロソフトやビザなんかはみんなが声を揃えて「買い!」と言ってます。そういう銘柄は逆ブレのリスクがあると思うかもしれません。ただ、私は皆が良いと口を揃えて推奨する銘柄は長期投資向きだと思っています。短期的な利ザヤは取りづらいけど、長期的には高リターンが期待できるのではと。逆張りではなくシンプルに順張りの発想の方が報われる気がします(あくまで長期では)。

本当はもっと高PERでもいいんですよ、きっと、マイクロソフトやビザなんて。PER50倍台でも40年、50年という歳月があればS&P500指数を超えてくると思います。それがPER20倍台~30倍台なんて安いんですよ。ましてや今は米10年債利回りが2%を割っている時代です。

と言っておきながら、私はマイクロソフトにもビザにも投資していません。なぜなら、私は近視眼的なところがあるからです。30年なんか待てない。その頃はもう60超えてるで。もっと早く儲けたい。こういう気持ちもあります。本物の長期投資家になれていない自分に気が付きます。

でも、長期での複利の恩恵に預かりたい気持ちもあります。資産を大きく増やすという長期投資「ゲーム」に勝ちたいです。その辺の落としどころを自分なりに見つけようと模索しています。

低PER、高配当利回りの銘柄に惹かれます。でもそればっかりじゃいけないと自分に鞭を打っています。誰も面倒見てくれないからね。投資は一人でやるもの。完全自己責任。そんな複雑な心境にある中、バンガードVIGの存在は救いです。個別株では食指が伸びない高PERの優良企業が多く含まれているからです。

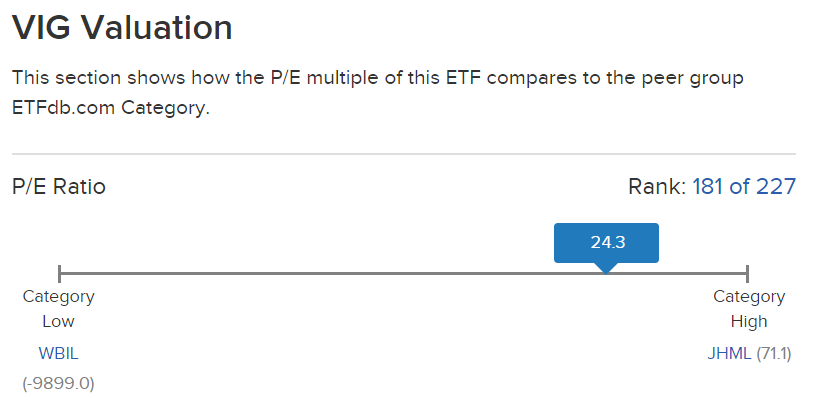

ETFdb.comによるとVIGの(実績)PERは24.3倍で同カテゴリーの中でも高PERの部類に属します。

(ETFdb.comより)

敢えて高PER銘柄を狙うなんておかしな発想かもしれません。確かに、他の条件がすべて同じならPERは低い方が望ましいに決まっています。しかしながら、高PER銘柄は将来のEPS成長の割に株価が安くなっている傾向にあるのではと感じています。

2019年のNISA枠120万円はすべてVIGで埋めました。2020年も同じくVIGにしようかな。

お疲れ様です。いつも記事楽しく拝見しております。よくわからないのですが現在の株価が買いである場合、MSFTとかVは何を基準にいつ売るべきなのでしょうか。個人的にそこまで買いとは思えないので、買いの立場の方はどのように売りのスキームを考えて参入しているのかすごく気になります。hiroさんはどのように考えますか。

お疲れ様です。

過去の相場を勉強する中で、ジョンソンエンドジョンソンなどの超優良株は仮にPER50倍60倍でもS&P500平均を超えるリターンを達成できたという事実を知りました(ただし長期必要)。

この事実が大きいです。

安定した営業CFを稼げる企業は平均より高く評価されるべきで、S&P500平均より2倍3倍の値が付いても妥当ということです。

しかし、実際には有配銘柄ならせいぜいPER30倍程度です。高いと言ってもたかが知れてます。

優良グロース株は割高に見えるけど、実際は割安ということです。

なぜこんな事象が起こるのか。

これは仮説に過ぎませんが、マーケットは往々にして近視眼的で、遠い将来のキャッシュフローに適用する割引率を高くしがちだからではないでしょうか。

短期的な相場は全くわかりませんが、30年以上のスパンを見れるならビザやマイクロソフトは「買い」で問題ないと思っています。

もちろんお買い得、バーゲンセールとは思ってませんよ。あくまで長期でリスクに見合ったリターンを取れる水準にあると思うだけです。

VIGに0.20%含まれている害虫駆除会社RollinsのIRのスライドが気持ち悪かったので、どうぞ!

https://www.rollins.com/~/media/Files/R/Rollins-V2/reports-and-presentations/ir-presentation-2018-booklet-size-002.pdf

特徴的なIRのスライドをご存知ならば、紹介していただけると幸いです。

は、その会社は以前、爪を隠した鷹さんが紹介してくれた会社です。

株価は割高ですが、売上成長は著しい優良企業と聞きました。

自分で財務分析はしてませんが。

強烈ですね。私はGが苦手です。。

あまり印象に残っているイメージはないですね~。

というか、お堅い10Kばかり見てアニュアルレポートをあまり見てなくって。

アニュアルレポートって大抵PDFですよね。

PDFはグーグル翻訳できないという弊害が・・

英語できるようになりたいです。