ブラックロックの高配当ETFであるHDVを3年近く保有しています。300万円以上の時価があり私のポートフォリオの最大銘柄です。HDVは年4回銘柄入替を行っています。6月21日に今年2回目の入替が実施されましたので、その内容を共有します。

先に言っておくと、今回の銘柄入替はかなり理解に苦しみました。これまでも納得感に欠ける入替がありましたが、今回は過去最大級に不可思議です。

主な追加銘柄

フィリップモリス・インターナショナル(PM)

ウェルズ・ファーゴ(WFC)

アムジェン(AMGN)

フィリップモリスがHDVに帰ってきました。2018年6月に離脱してから1年振りに復帰。理由は利回り上昇ではなく”Distance to Default”のチェックが外れたこと。つまり、倒産リスクが低くなったという判断です。この1年でPMの事業環境ってそんなに大きく変わったっけ?? ま、、まあ、いいや。

個人的なことを言うと、PMは個別株でもかなり持っているのでHDVにはなくてもいいんだけどな。まあ、財務がしっかりしている優良株を選別するHDVのスクリーニングに今でも引っかかるというのは安心材料ではあります。

そして、ウェルズ・ファーゴ(WFC)。こいつは、HDVに出たり入ったりを繰り返すひょうきん者です。私が持っているデータの範囲でこれまでの実績を言うと、

2016年6月:選抜

2016年7月:脱退

2017年9月:選抜

2018年6月:脱退

2019年6月:選抜

とまあ、こんな感じです。

最後にアムジェン(AMGN)。関節リウマチ薬「エンブレル」などを持つバイオ医薬大手で、非常に高収益なPLを見せてくれる銘柄です。財務ピカピカの優良企業。歓迎します。

主な除外銘柄

JPモルガン・チェース(JPM)

シスコシステムズ(CSCO)

ブロードコム(AVGO)

コルゲート・パルモリーブ(CL)

ユナイテッド・パーセル・サービス(UPS)

JPモルガンチェースはジェームズ・ダイモンCEO率いる米国最大の金融機関です。前回3月に低金利にもかかわらずJPMを選抜したHDVの勇気を称えましたが、ソッコーで逃げ出しました。なんじゃそりゃ。理由は”Distance to default”です。JPMがデフォルト懸念ありなら、他の金融機関はどうなるんやって思いますけどね。う~ん、HDVが何を考えとるかようわからんわ。

シスコシステムズ(CSCO)は株価上昇で利回りが低下して除外になりました。まだ配当利回りは2.6%くらいあるけど、確かに最近はバリュエーション上がってきましたね。

そして、ブロードコム(AVGO)。これもWFCほどではないけど出たり入ったりする銘柄。昨年末にHDVに選ばれたけど、半年でクビとなりました。理由はやはり”Distance to Default”。今月初めのバロンズに「ブロードコム、割安な今が買い時」という記事が上がったばっかりなんだけどな。まあ別にバロンズの意見を鵜吞みにするわけじゃないけどさ。

投資家はブロードコム株を買うべきだ。本誌は8カ月前に株価240ドルで買いを推奨した。その後株価は4月に320ドルを突破したが、直近の終値(5月31日)は251.64ドルとなっている。S&P500指数よりも成長が早く、配当利回りがはるかに高いにもかかわらず、予想株価収益率(PER)は同指数を35%下回っている。

(中略)

ブロードコムの長期株主は損をしていない。過去5年の平均リターンは年率31%と、S&P500指数の3倍だ。一方、過去5年平均の予想PERは13倍、直近の終値に基づく予想PERは11倍である。

ブロードコムの経営陣によれば、半導体の需要は底打ちしつつある可能性がある。そうなれば良いが、楽観はしない方が良かろう。それでも今の株価なら健全なリターンが期待できる。例えば、状況が悪化してブロードコムの利益が2020年度は一切成長しないと想定する一方で、例えば貿易合意への期待やiPhone新ラインアップの成功でPERが再度13倍になると仮定すると、株価は300ドル、配当込みリターンは23%と予想される。不振時のリターンとしては悪くない。

バロンズ(2019年6月4日)

今年の5月後半からブロードコムの株価は急落したけど、こういう時こそ粘り強く保有して欲しいなあと思うけどね。

コルゲート・パルモリーブ(CL)は株価上昇による利回り低下が除外理由です。これは納得。CLのバリュエーションはやや高いと思います。割安感はなし。

JPM除外でWFC追加の意味がわからん・・

今回の銘柄入替でもっとも不可解なのがJPモルガンを除外した上で、ウェルズファーゴを追加するという判断です。別にJPMの利回りが低下したわけでもありません。理由は”Distance to default”という評価項目でJPMの方が劣ると評価されたからです。

銀行の詳細な内部事情まで知りませんけど、JPモルガン・チェースは米国の金融機関の中でも業績好調な方だし、バランスシートも強固です。ウェルズファーゴより財務安全に見えるんだけどなあ・・。JPMはHDV全体の7%を占めており、XOMに次ぐ構成比第2位の銘柄でした。これほどの大型銘柄をたった3ヵ月でホイホイ入れ替えるのは適切とは思えません。

金融株は一切持たないというならそれはそれでOKです。でも、持つなら持つでしっかりホールドして欲しいです。銀行株の低迷は長期間続く可能性もあると思っています。ただ、だからこそ逆張りのチャンスでもあります。バフェットが買い増しているのも気になります。銀行株のPERは異様に低いですから、そのリスクを取るのは有りだと思います。でも、自分で個別株として買う勇気はないから、前回3月にHDVがJPMを選出した時は嬉しかったです。それがたった3ヵ月で手放すか~。まあ、新しい銀行株としてWFCが入ったけどね。でもこれまでの経緯を鑑みると、WFCもすぐに放出する可能性があります。

HDV大丈夫か・・。こんな銘柄入替でS&P500指数を超えるリターンを狙えるのか。VIGとかDGRWの方が良さそうかな。あるいは素直にIVV、VTIか。

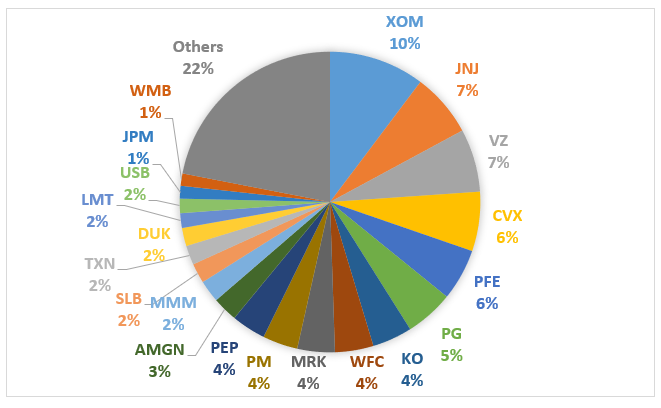

現在のHDV構成銘柄、セクター構成比

JPMが1%ほど残っていますが一時的なものだと思います(銘柄入替の途中?)。それにしても、相変わらず上位銘柄は個別株と被るな。XOM、JNJ、VZ、PFE、KO、PM、PEP・・・。分散投資になっとらん。

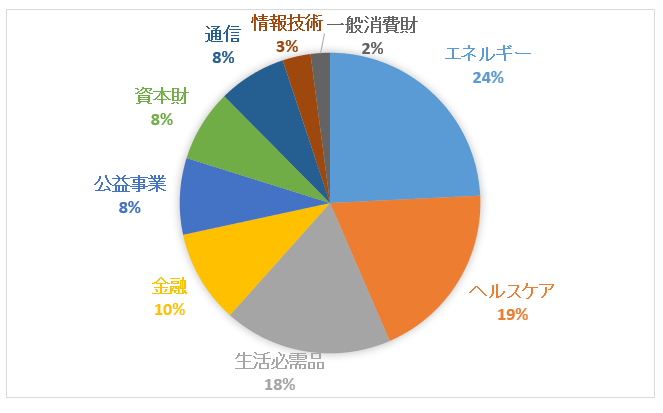

最後にセクター構成比です。

私もHDVメインで運用してますがさすがに今回は動揺してます

銘柄入れ替えには我々の知らない情報を考慮して考えた上での判断なのでしょうけど

タバコで火傷した自分には不安で胃に穴が開きそうです

今期はVYMの利回りが良かったのでリバランスを考えてます

インデックスでこんな思いをするとは…

フィリップモリスの復活も驚きました。

かつてはPMもMOも構成銘柄でした。昨年にタバコ銘柄を完全除外したと思ったらまた入れてきましたね。

まあ、PMはHDVの5%ほどですから。

VYMにリバランスというのも良い選択肢ですね。VYMはあまりコロコロ銘柄が変わる印象がなく安心できます。

私は2020年のNISAでVIGを買い増す予定です。コストが気になりますがDGRWも気になっています。

HDVはどうなることやら。既存保有分は一応ホールド予定ですが。。

HDVは超大型株ばかり安心と思いきや、激しい銘柄入替という懸念材料があります。