S&P100構成銘柄を中心に米国企業の業績、財政状態、キャッシュフロー、株主還元状況について過去10年分のデータをグラフ化しています。

データソースはMorningstarです。

今回は台湾セミコンダクター(TSM)をご紹介します。

基本情報

| 会社名 | 台湾セミコンダクター |

| ティッカー | TSM |

| 創業 | 1987年 |

| 上場 | |

| 決算 | 12月 |

| 本社所在地 | 台湾 |

| 従業員数 | 56,831 |

| セクター | 情報技術 |

| S&P格付 | |

| 監査法人 |

| ダウ30 | × |

| S&P100 | × |

| S&P500 | × |

| ナスダック100 | × |

| ラッセル1000 | × |

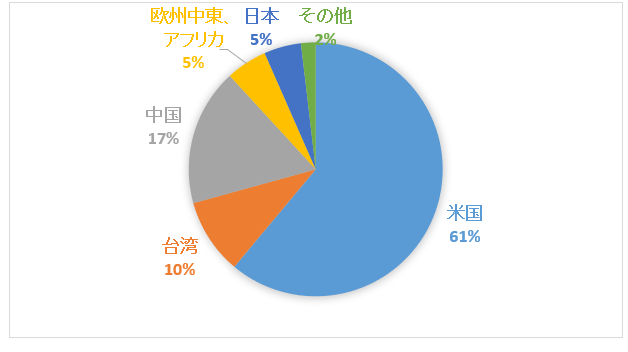

地域別情報

地域別売上構成比

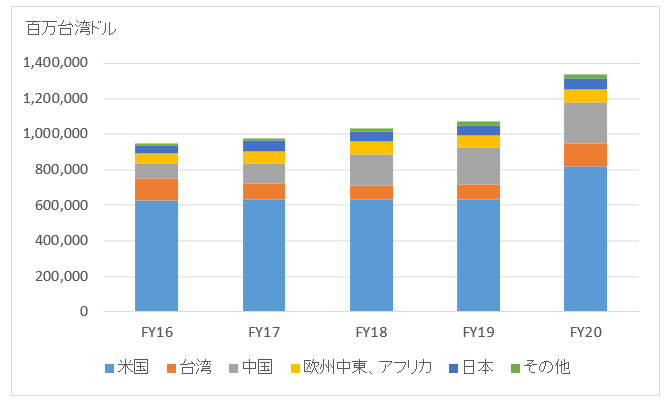

地域別売上高推移

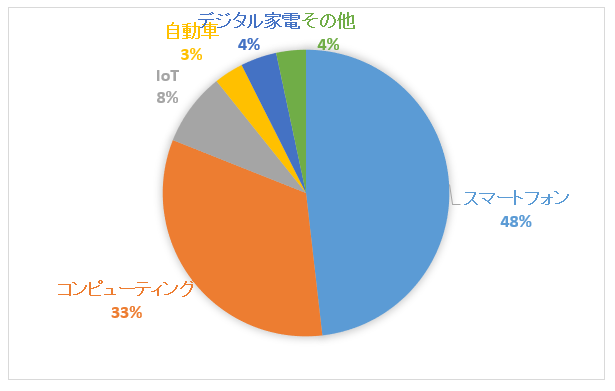

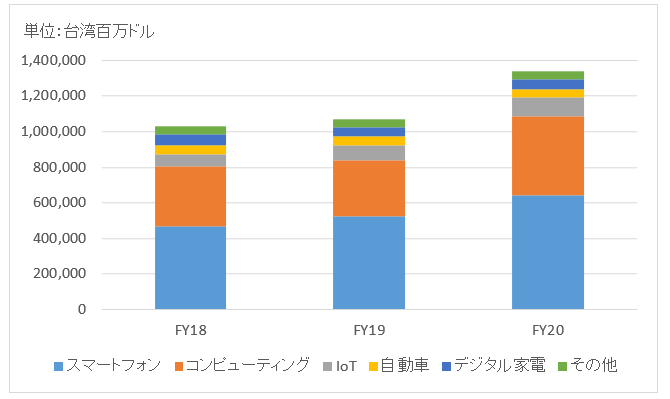

セグメント情報

ウエハーの用途別売上構成比

ウエハーの用途別売上高推移

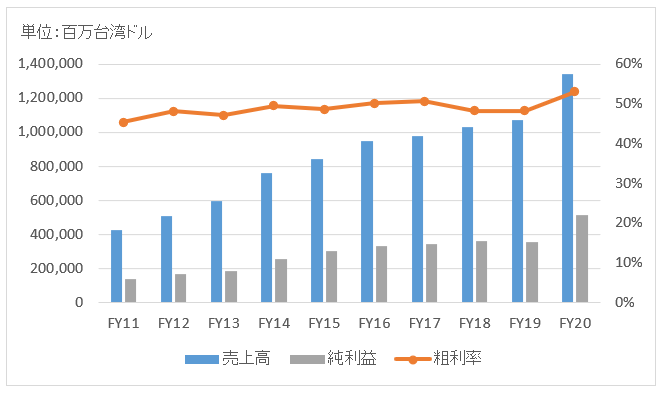

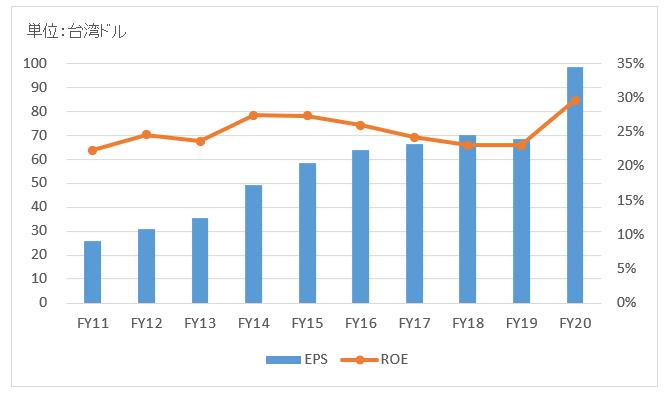

業績

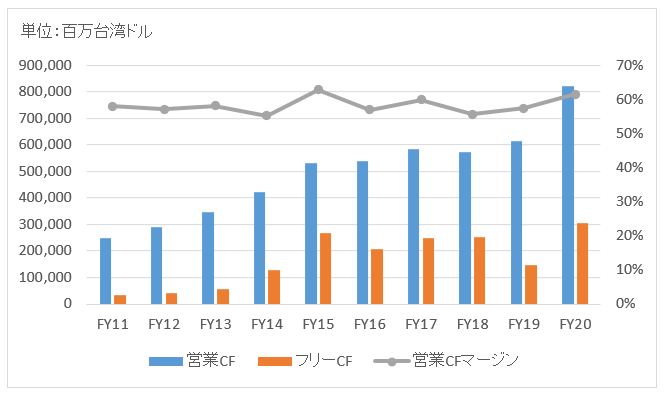

キャッシュフロー

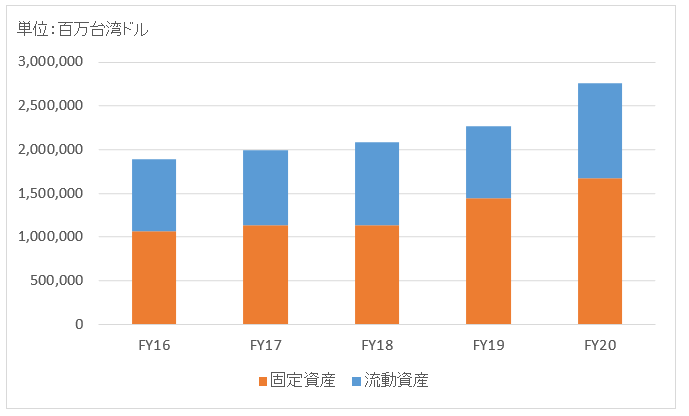

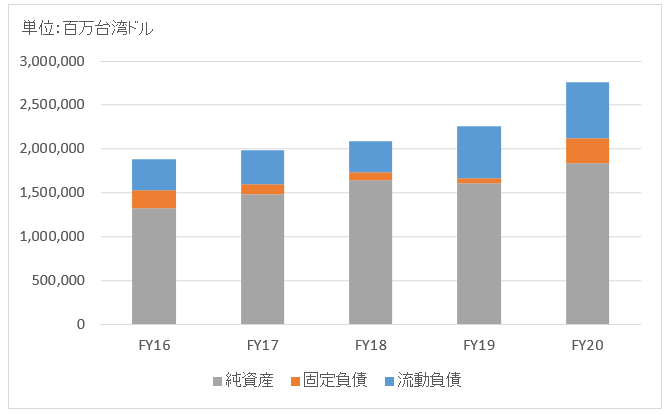

バランスシート

資産

負債純資産

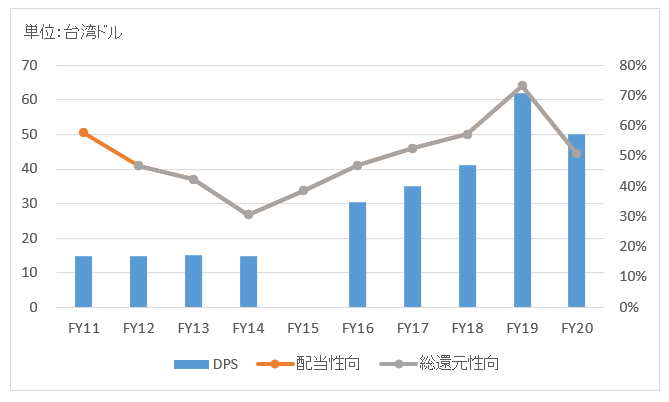

株主還元

連続増配年数

不明

過去10年の配当成長

年率+15.3%

この10年で配当は4.2倍になりました。

過去の株主リターン(年率、配当込み)

過去10年(2011~2020):+28.4%

過去20年(2001~2020):+17.2%

バリュエーション指標(2021/4/24時点)

予想PER:26.1倍 最新情報はこちら

配当利回り:1.5% 最新情報はこちら

コメント

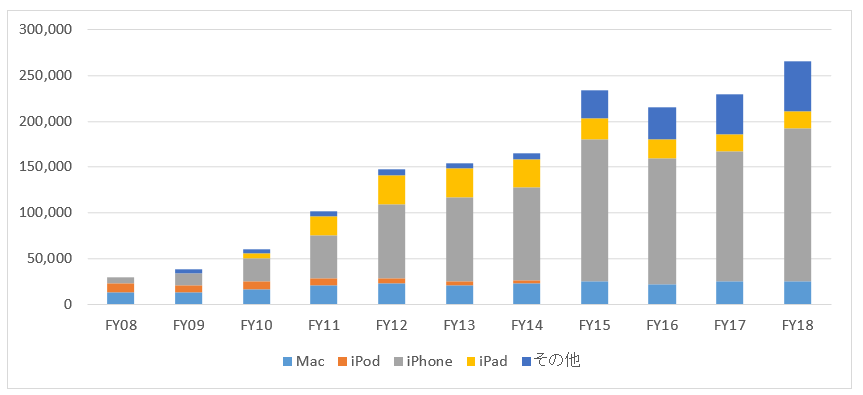

台湾セミコンダクターは1987年に台湾で設立された、半導体の受託製造ファウンドリーです。今やIT業界に欠かせない重要企業で、主要顧客にはアップル、エヌビディア、クアルコム、ファーウェイ、アドバンスト・マイクロ・システムズなど名だたる企業がいます。

TSMは半導体受託製造市場で49%という圧倒的なシェアを誇っており、2位サムスン、3位グローバル・ファウンドリーズ、4位UMCを大きく引き離しています。

時価総額(2021年4月24日現在)は6千億ドル超。今やインテルを超えて、半導体製造業界でトップに君臨する企業です。

インテルがファウンドリーに参入すると表明しましたが、TSMCの技術的優位性を覆すのは簡単ではないと思われます。

財務データを見てみましょう。

FY20の売上高は1.3兆台湾ドル(約5.1兆円)で前年比+25%。台湾ドル高の影響を除けば実質+30%前後の成長率と見ています。ウエハーの出荷量が20%超伸びたことに加え、単価も8%ほど上がりました。

半導体不足は当面解消しないと言われており、TSMCはフル稼働状態が続きそうです。

FY20の純利益は約5千億台湾ドル。純利益率38%、営業利益率42%と極めて高収益。アップル等に対しても強い価格交渉力を持っていることがPLからわかります。

営業キャッシュフローも右肩上がり。営業キャッシュフローマージンは61%と驚異的です。

総資産は増加傾向です。生産規模拡大に伴って、運転資本(流動資産)、生産設備(固定資産)ともに増えています。

配当は伸びていますが、自社株買いはほとんど実施していないようです。