投資方針の見直しを真剣に検討中です。

内容は主に以下の2つ、

①リスクを抑えることをもっと意識する

②配当利回りへのこだわりを緩める

①リスクを抑えることをもっと意識する

米国株投資を始めてまだ3年も経っていません。ほぼ素人。敢えて言うまでもないことですが、自分のポートフォリオが完璧なんて微塵も思ってません。

てかそもそも、何を以って完璧なポートフォリオというのか?

金儲けのために株式投資やってるんだから、高いリターンをもたらすポートフォリオが正解というのはほぼ異論のない解釈とは思うけど、そんなの将来にならないとわかりません。

また、ただリターンが高ければそれでいいのかと言えばそれもまた違う。20世紀後半に当時もっとも高リターンだった(年率19%)フィリップモリスに集中投資していれば、それは完璧なポートフォリオだったと言えるのか?

いや言えないと思う。年率19%の銘柄に集中投資して50年も保有すれば、億万長者どころじゃないです。でも、それは今だから言えること。倒産の危機すら囁かれていた当時のタバコ会社に集中投資することは、多くの投資家にとってリスクの高いポートフォリオと言えるでしょう(結果としてリスクは報われていますが)。なるべくリスクを抑えた運用を心がけたいです。

どういう銘柄に投資すれば自分のリスクを効率的に下げることができるのか、これは人それぞれ。だから、完璧なポートフォリオに絶対解はない。自分なりに作り上げるしかない。でも将来に対する不安が完全に消えることはないから、結局「よし!これで100%完璧なポートフォリオだ!!」って言える時は多分一生こない気がします。そこが投資の面白いところだし、そういった不安感が株式リターンの源泉でもあると思います。

というわけで、わちゃわちゃ試行錯誤しながらになるとは思いますが、少しでも自分の中で納得がいく(リスクを効率的に下げられる)ポートフォリオ作りを目指していきたいと思います。

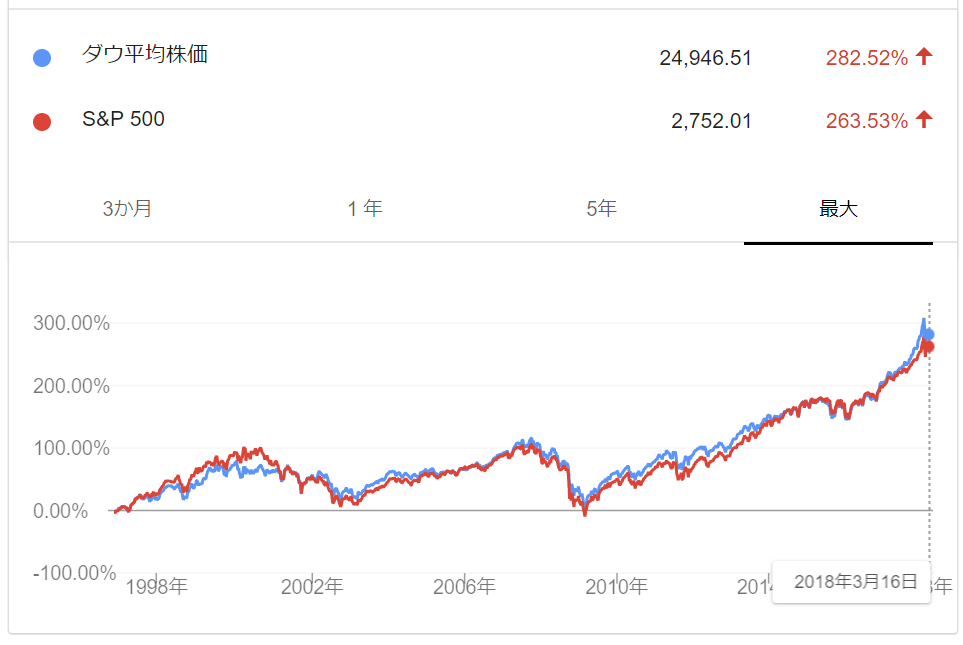

ぶっちゃけ、リスクを効率的に下げるのにもっとも有効な手段はS&P500指数への投資だと思います。でもそれはしない。理由は個別株投資が楽しいから。もはや理屈じゃない。S&P500インデックス投資に戻るつもりはないです。ポートフォリオの一定割合をETFにするのは今後も続ける予定ですが。

②配当利回りへのこだわりを緩める

配当利回りのこだわりを捨てるんじゃないです、緩めるんです。←ここ重要w

投資判断において配当利回りはノイズだと思っています。見ないくらいがちょうどいい。

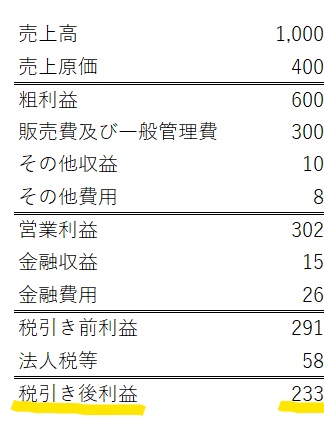

バリュエーションは以下の3つの観点から検討するのが合理的というのが僕の考えです。

・PER(株式益回り)

・今後の利益成長見通し

・今後の利益安定度見通し

でも、僕は配当利回りも重視しています。具体的には2%台後半、できれば3%台の利回りを求めています。なぜかと言えば、そのままですが配当が欲しいから。チャリンチャリン証券口座に入金があると幸福度が上がるんです。今は例外的にメドトロニック(MDT)だけ利回り2%台前半ですが、その他は3%以上ある銘柄が多いです。てかタバコ株なんて5%超えとるし・・。

不合理な感情と長期的な投資利益最大化との折り合いを付けなきゃいけない。

せっかく自由に好き勝手投資できる個人投資家という身分なわけだし、配当が欲しいという自分の感情を完全に捨てる必要はないかなと思ってます。ただ3%台の利回りを求めるのはちょっとやり過ぎ・・。それだけで数多くある優良銘柄が投資候補から外れてしまう。そして、ついついタバコ株や通信株の割合を上げてしまいがちです。

そこで、今後はS&P500平均以上の利回りであれば投資対象に含めることにします。今のS&P500平均の配当利回りは1.8%ほど。利回りがこれ以上あればOK。やっぱ最低でもS&P500平均より高い利回りは求めます。もうここは自分の中で譲れない。経済合理性に欠ける自分のこだわり。

この条件下ではビザ(V)やアップル(AAPL)にはまだ手が届きません。マイクロソフト(MSFT)はギリギリ射程圏内かも。無配株への投資は引き続きなし。アマゾンやアルファベットは将来有望だと思ってますが、それでも今は投資しません。

DIAなんてどうですか?

いや、冗談ではなくわりとマジで。30銘柄少数精鋭でVOOやIVVより配当高い!

漫画好きな人にワンピース勧めてるみたいで恐縮なのですが^_^;

毎月分配という地味に嬉しい特典もあります…

NYダウいいですよね。

DIAも好きですよ。

強いて言うならゴールドマンサックスの割合が多いのがちょっと好みに合いません。

ボーイングやユナイテッドヘルスは超優良だと思います。

毎月分配なんですね、知りませんでした。

ありがとうございます。