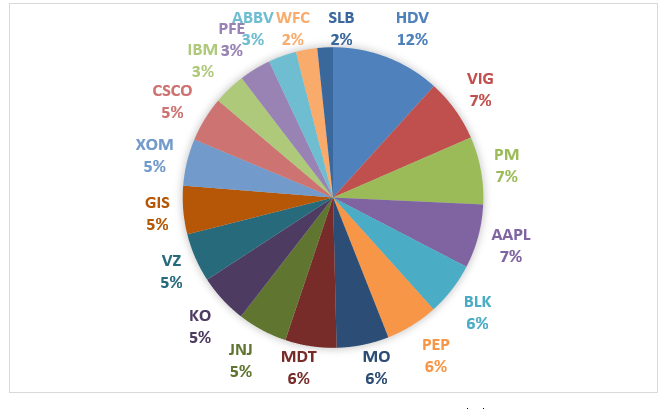

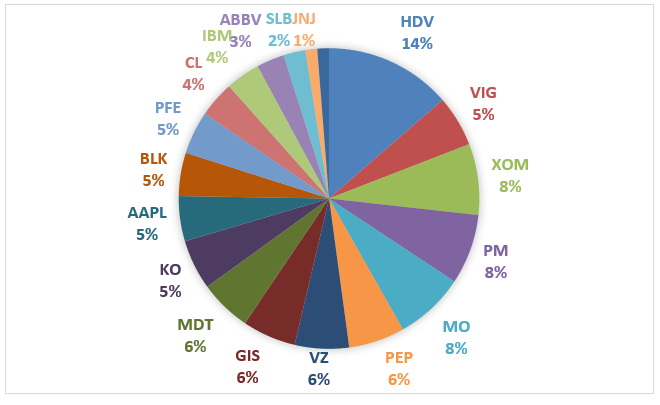

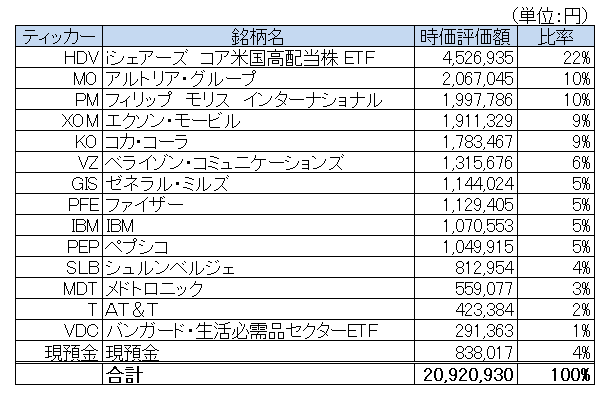

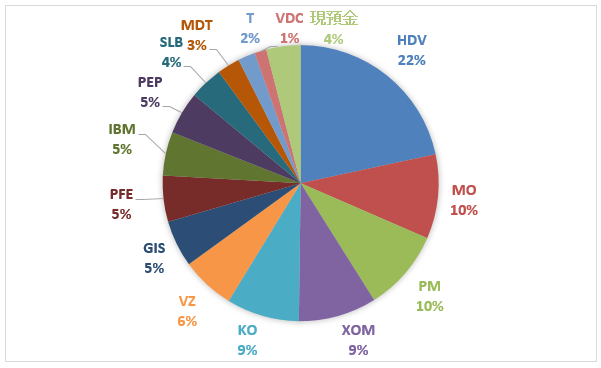

2018年1月末のポートフォリオです。

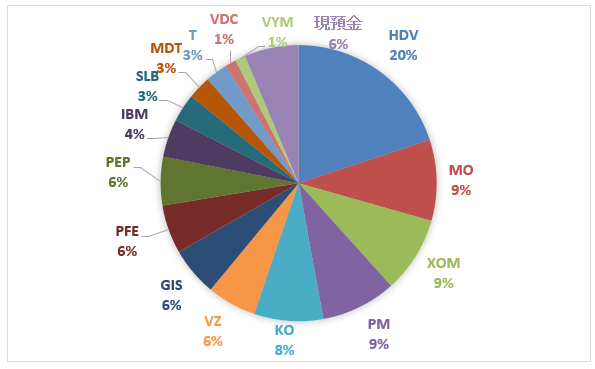

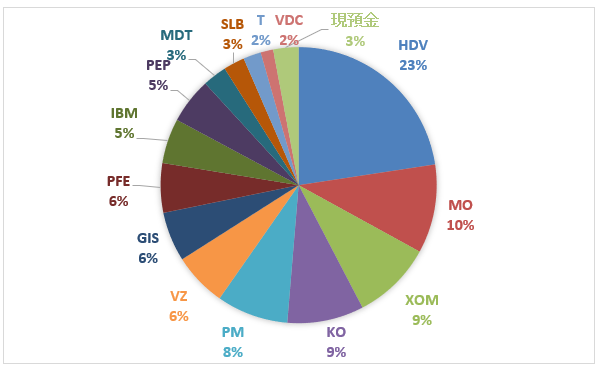

1月は1件取引がありました。フィリップモリス(PM)に30万円追加投資しました。バリュエーションに割安感はなかったのですが、4%という配当利回りと美しいキャッシュフローに惹かれて追加投資しました。上でのグラフから分かりますが、PMの割合はポートフォリオ全体の10%に達したので当面追加買い増しはしません。

たばこ銘柄であるMOとPMの2社だけで全体の2割を占めます。実はNISAでブリティッシュ・アメリカン・タバコ(BTI)も欲しいな~なんて思っているのですが、そうなるとさすがたばこ会社が多すぎて分散投資がなってない気がするので我慢した方が良いかな・・。以前、主要たばこ会社の収益性を比較したのですが、BTIが頭一つ抜けて高収益でした。

2018年の投資方針をどうするかは、あまり具体的には考えていません。とりあえず、今まで通りコツコツ定期的に買い増しを続けます。銘柄入替(あまり考えてないが)や急な出費が無い限り、基本的に売却はしません。バイ&ホールドを基本とします。ETFではなく個別銘柄を中心に拾っていくつもりです。投資額は毎月30万円くらいが目標かな~と考えています。まあ無理しない範囲で緩いルールでやっていきます。

最近のマーケットで気になっているのはやはり長期金利(10年債利回り)です。米10年債利回りは2.7%を超えてきました。2014年夏以来の高水準です。といっても歴史的に見ればまだまだ低金利ですがね。

個人的な直感としては長期金利が3%を超えるような水準にまで上がる可能性は低いかな~と思っています(素人意見ですが・・)。減税による経済成長期待やインフレ期待から債券利回りは上がっていると思われますが、実際のところインフレが加速する兆しは今のところありません。ウォルマートやAT&Tが減税ボーナスと称して従業員に資金還元しましたが、賃金統計に表れるほどではありません。そもそも臨時ボーナスですし。

「卸売物価指数が3%超上昇しているから、インフレが近いぞ!」なんてニュースも目にしましたが、これだけサービス産業の比重が多い現代で、卸売物価が全体のインフレ率に与える影響なんてちっぽけだろうと思います。。債券利回りにとって一番の不確定要素はFRBのバランスシート縮小でしょうか。これは初の試みで影響が読めません。

こんな感じで2018年は債券相場が少しわちゃわちゃしそうです。株式市場も影響を受けるわけですが、長期投資家はあまり動揺することなく冷静にマーケットに居続けるのが正解だと思います。

2017年は出来過ぎでした。あんなに低ボラティリティで株価が一本調子で上がることはそうそうありません。2018年は多少は調整局面があるだろうと思っているくらいが丁度いいでしょう。

ところで、ここ2週間くらい都内は激寒です。先週は少し体調を崩してしまい(熱は出なかったですが)、珍しく会社を休んでしまいました。体調不良で会社を休むなんていつ振りだろうか。健康を害すると投資のことなんて全く考える余裕が無くなりますね。社内にもインフルの人が数名出ています。

健康第一で2018年も仕事、投資、ブログと頑張っていきます!