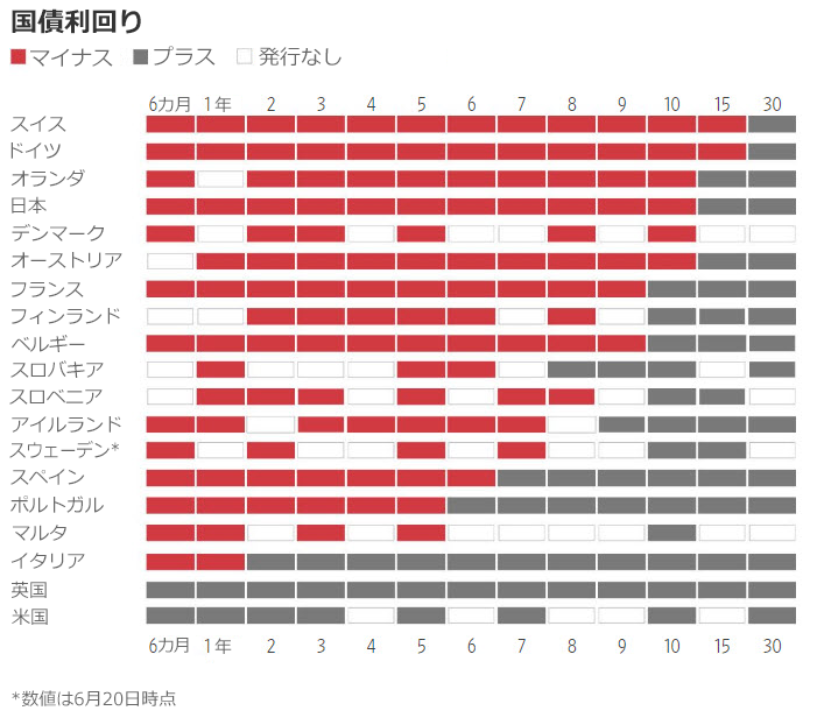

世界的に低金利です。以下はウォールストリートジャーナル紙に掲載されていた国別期間別の利回り一覧です。分かりやすい図です。

金利が低い順に並んでいます。一番下は米国です。米10年債利回りは2.0%と歴史的低水準ですが、世界を見渡せば先進国の中ではもっと高金利の国なのです。

なぜ米国債の利回りは相対的に高いのでしょうか?

金利が高いということは、それだけ債券価格は安いということです。

アメリカって世界でもっとも信用力のある国です。基軸通貨ドルを発行できる立場だし、何より民間企業が持つ経済力、そして、それがもたらす莫大な税収が力あります。アメリカの国家予算は4兆ドル以上ありますからね~。日本は100兆円(1兆ドル)くらいでしたっけ。

信用力の高い米国が発行する債券が割安(利回りが高い)なのは、冷静に考えると不思議です。信用力のある金融商品には資金が集まって価格が上がり、利回りは下がるものです。そんな「神の手」によって世の中の金融商品はリスク相応のリターンを提供する価格に落ち着くものです

米国債の価格は妥当なのでしょうか?

2%という利回りを見ると妥当というか、低く見えますが、他の先進国と比較して相対的な視点で見ると妥当には見えません。ローリスク・ハイリターンに見えます。ハイリターンってあくまで相対的な意味で、ですよ。

何かおかしい。デフォルトリスクが実質ゼロでかつドルの通貨価値も安定しているんだから、米国債にはもっと資金が集まってもいいのではないか。ドイツ国債買う金があるなら米国債買った方が遥かにいいじゃん。私は今は債券より現金派なので債券自体が選択肢に入りませんが、もし債券(国債)に手を出すなら米国債一択です。シンプルに利回りが高いからです。

なぜ高い信用にもかかわらず、米国債は割安に放置されているのか。

考えられる理由としては、米国債の流通規模が莫大過ぎるという点がありそうです。米国債の市場規模は15兆ドル以上あります。債券、株式に限らず何でも値段は需要と供給がマッチする点で決まります。市場規模が馬鹿でかい(=供給が馬鹿でかい)と、ちょっとやそっと資金(需要)が集まったくらいじゃ利回りが下がらないのかもしれません。

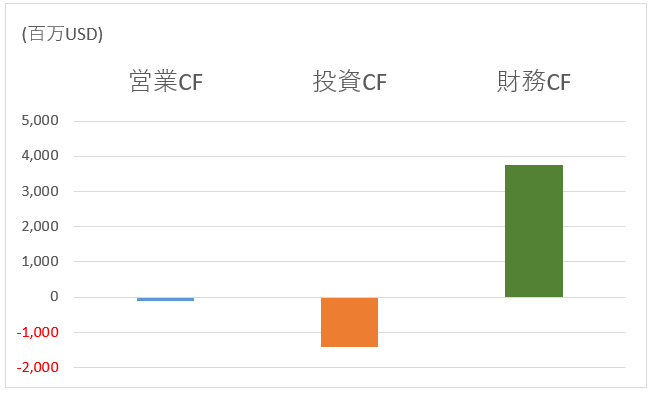

もう一つ考えられる仮説として、米国企業の積極的な借入があると思います。ここ3年ほど米国大企業の財務データを見てきて実感していることですが、資金に余裕があり目前M&Aなどの大規模な投資がない企業であっても、積極的に借入を行っています。マイクロソフトなど。そしてその資金を使って自社株を買い戻しているのをよく見かけます。

結果として自己資本比率が低下します。負債が増えて純資産が薄くなるのは財務安定性を損なう悪いことに思われるかもしれませんが、ファイナンスの見地に立つと極めて合理的です。なぜなら、デッドコストがエクイティコストより遥かに低い水準にあるからです。デットコストって横文字で書いちゃいましたが、借金の金利のことですね。国債が低利回りだから企業が発行する債券の利回りも低く抑えられます。

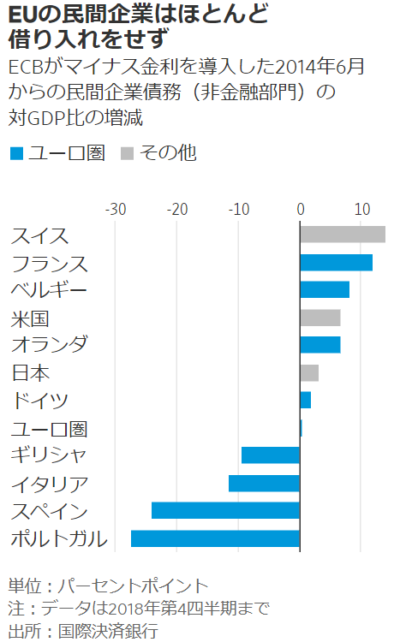

これは最近WSJにあったグラフです。

マイナス金利にもかかわらず、ユーロ圏の企業は借金をあまり増やしていません。一方で米国は相対的に高金利にもかかわらず、企業は積極的に借入を行っており民間企業債務の対GDP比は、2014年6月比で6.7%増加しています。

これは私の実感と一致します。先にも書きましたが米国企業はたくさん借金して自社株をバンバン買い戻しています。一方で、確かに欧州企業は自社株買いが少ない印象があります。借金してまで自社株を買い戻している企業はあまりないように感じます。欧州企業は自社株買いより配当の割合が高い傾向にあります。

どっちが良い悪いか一概に言えませんが、経済合理的な行動をしているのは、やはり米国企業の方だと思います。金利が低いんだから負債を増やしてエクイティを減らすのは教科書通りの行動と言えます。あ、念のためですが、自社株買いするとエクイティ(純資産、自己資本)は減りますね。自社株は純資産の控除項目です。

低金利を利用して米国企業がバンバン借金するから、米国債の利回りが相対的に高く維持されている面もあるのではないでしょうか。投資家の資金が国債ではなく社債の方に流れるからです。社債の方が国債より利回り高いですしね。

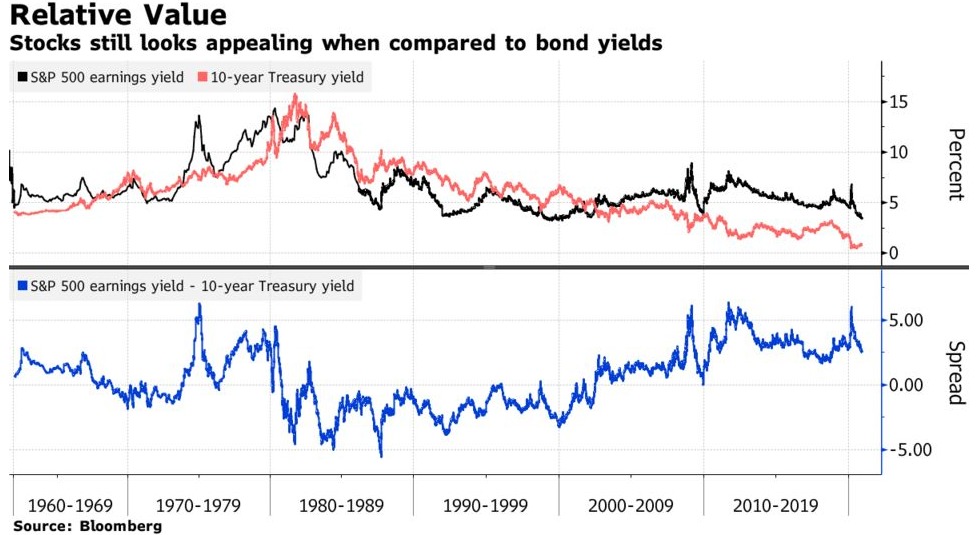

これも一種のアービトラージ(裁定取引)だと思うんですよ。低すぎる金利を利用して企業が借金する(債券を発行する)。市場に流通する債券が増えるので金利が上がる。企業が借金で調達した資金で自社株を買う。自社株買いは株価を押し上げる。そうやって、債券利回りは上がり株式益回りは下がり、それぞれリスクに見合った水準に落ち着いていく。ただ、現在でもアービトラージが完璧に行われているとは言い難い状況です。まだまだ債券が割高で株式が割安に見えます。

米国企業のCEO、CFOがこれからどういう判断を下していくのかわかりませんが、財務に余裕のある企業であれば、まだ借金&自社株買いの余地があるように思います。S&P500指数の2019年利益に基づくPERは18倍弱で益回りは5%~6%のレンジ。米国債利回りよりも遥かに高いです。安い金利で借金して、相対的に割安な株式を買い付けるのは合理的だと思います。

欧州企業のCEOは今後も借金を増やさない可能性が高いです。マイナス金利にもかかわらず・・。欧州企業の経営者が借金をしない理由について、WSJはこう語っています。

欧州の人々はなぜ借り入れを行おうとしないのか。あなたがどの説明を好むかによって、ECBによるさらなる利下げの検討を正しいと思うか否かが決まる。

筆者が好きなのは、「文化的なもの」だという説明だ。倹約家の欧州北部の人たちは、金利がどうあれ、借り入れをしたがらない。

ウォールストリートジャーナル紙

まあ、何となくわかります。借金は悪いもの、なるべく避けるものという発想は日本でも根強いですよね。

米国は倹約とは無縁なイメージがあります。経営者も純粋に経済合理的な発想をする。借金&自社株買いによって企業価値が上がるなら、ためらわず実行するのが米国流でしょうか。

それを聞くと「やっぱり米国企業は金の亡者だ。カネカネカネばっかり。」ってちょっと悪い印象を持つ人もいるかもしれません。しかし、金にこだわることは素晴らしいことだと私は思っています。お金、利益にこだわるとは社会の有限資源をなるべく効率的に利用することに他ならないからです。

借金して自社株買いをしている米国企業の姿を見て、壮大な富の移転が起こっているように思えてなりません。どういう富の移転かと言うと、世界中の国民(非資本家)から米国企業の株主(資本家)への移転です。

低金利なのはECBやFRBといった中央銀行が金利を引き下げ、さらに債券を購入してきた影響が大きいと思います。中央銀行が債券を保有していると言いますが、それはつまりその国の国民が実質的に債券を保有していることを意味しています。もしも将来の債券安(金利上昇)で中央銀行が損失を被れば、国民の生活水準が犠牲になります。

国民の利益を犠牲に低金利が維持されている。その低金利を利用して企業が(特に米国企業が)しめしめと安いコストで負債を調達し、その資金で自社株を買い戻して株価を押し上げる。コストの安い負債がバランスシートの右側を占領するようになる。米国株投資家にとってこんなに美味しい話があるでしょうか。

これは決して悪いことをしているわけではありません。合法正当な取引です。

米国株が右肩上がりを続ける理由の一つに積極的な自社株買いが挙げられます。今後も低金利が続くとしたら、米国企業株主一人勝ちの状態が当分続くかもしれません。資本家と非資本家の格差は広がるばかり。どうせなら勝ち組でいましょう。S&P500に投資しておけば勝ち組ですよ、少なくとも経済的には。

財務レバレッジの高さと自己資本比率の低さは表裏一体ですよね。負債は高下駄を履くみたいなもので歩幅であるROEは高まる分、安定性には欠けて転びやすくなる面もありますね。強い北風が吹いたり、急な下り坂が出現した時にはなおさらです。

それを長年経験した国と、経験せずに済んだ国の違いもあるかもしれないですね。良くも悪くも過去の記憶を引きずってるのだと思います。

レバレッジを高めるのはおっしゃる通り財務リスクを高めます。

なので金利の高低だけでなく、ビジネスの安定度も勘案材料です。

いくら低金利でも市況に左右されやすい企業は、簡単に負債比率を上げるわけにはいきません。

マイクロソフトのような常に利益を上げれる企業は、低金利を利用して借金することに抵抗が少ないのかなと推測します。

まさにピケティのr>gですね

日本の企業は上場ゴールとか希薄化を当たり前のようにして

株主を財布にしか見てないとかゴミの引き受け先じゃないんだぞーって

思います(そうでないまっとうな企業が多いのはわかっていますが)

確かに、今の低金利もr>gの一例と言えるかもしれません。

希薄化(増資)はホントに止めて欲しいです。

米国企業は濃縮化(自社株買い)ばかりです。それが当然の文化。株主も経営陣もwin-win。

日本の場合、株式報酬の割合が少ないのも株主軽視の一因だと思います。

日本株はバリュエーション的には米国株より割安に見えますが、長期保有目的ならまだ米国株一択です。