※2020年12月期決算データ反映、コメント刷新

S&P100構成銘柄を中心に米国企業の業績、財政状態、キャッシュフロー、株主還元状況について過去10年分のデータをグラフ化しています。

データソースはMorningstarです。

今回はメルク(MRK)をご紹介します。

基本情報

| 会社名 | メルク |

| ティッカー | MRK |

| 創業 | 1891年 |

| 上場 | 1946年 |

| 決算 | 12月 |

| 本社所在地 | ニュージャージー州 |

| 従業員数 | 74,000 |

| セクター | ヘルスケア |

| S&P格付 | AA |

| 監査法人 | PwC |

| ダウ30 | 〇 |

| S&P100 | 〇 |

| S&P500 | 〇 |

| ナスダック100 | × |

| ラッセル1000 | 〇 |

地域別情報

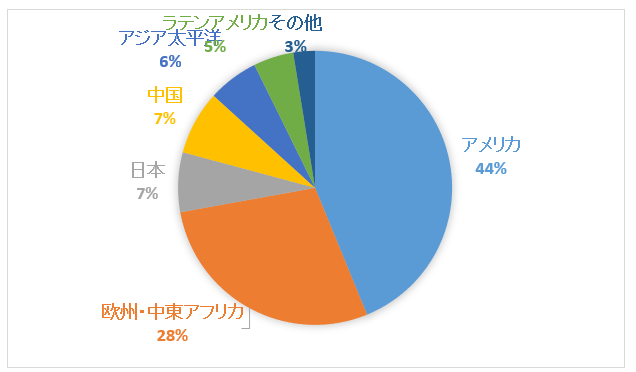

地域別売上構成比

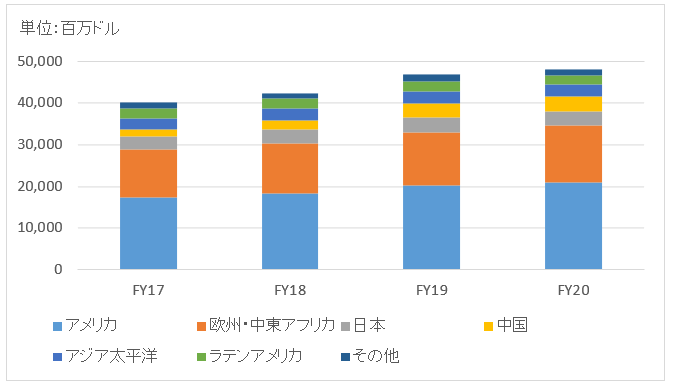

地域別売上高推移

セグメント情報

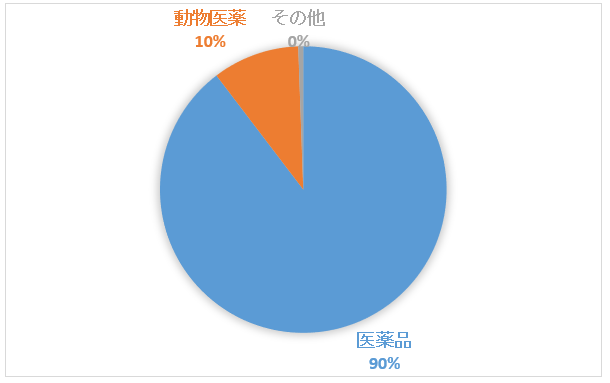

セグメント別売上構成比

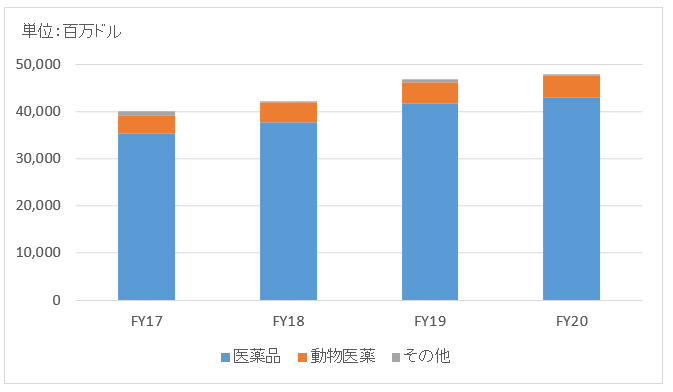

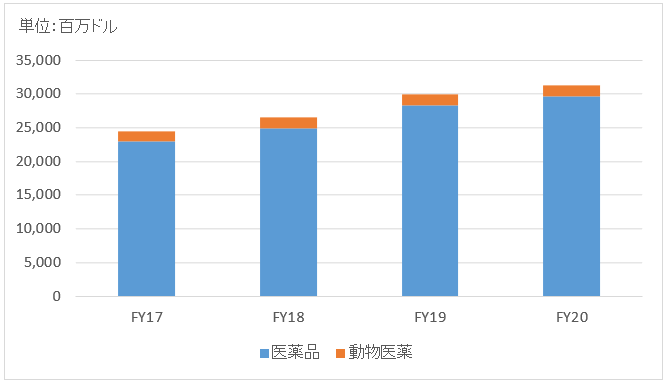

セグメント別売上高推移

セグメント利益推移

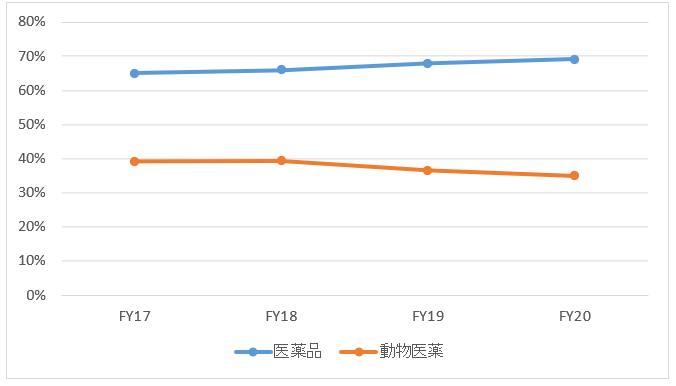

セグメント利益率推移

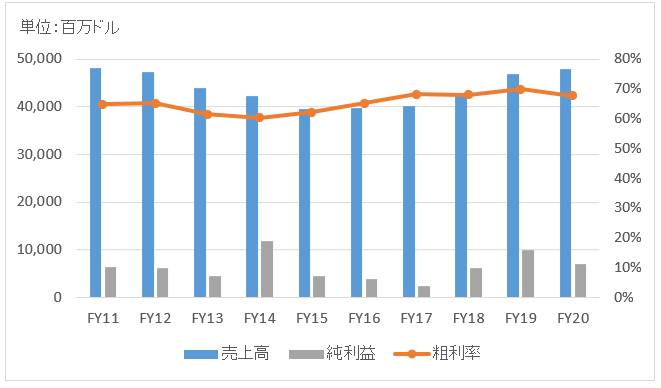

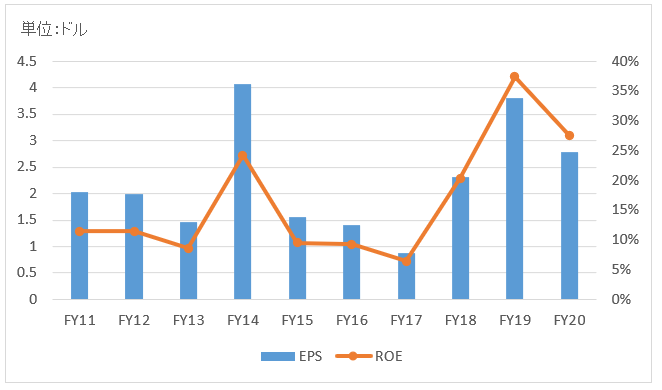

業績

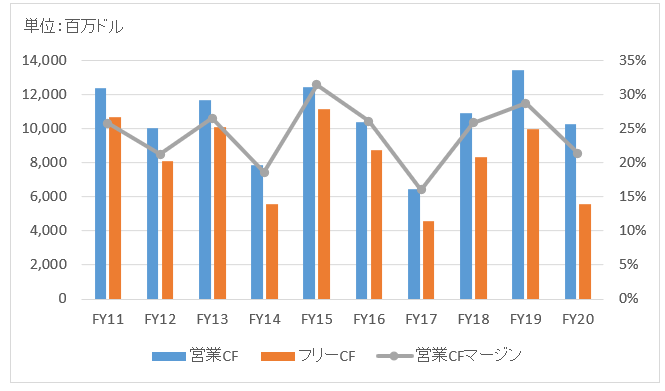

キャッシュフロー

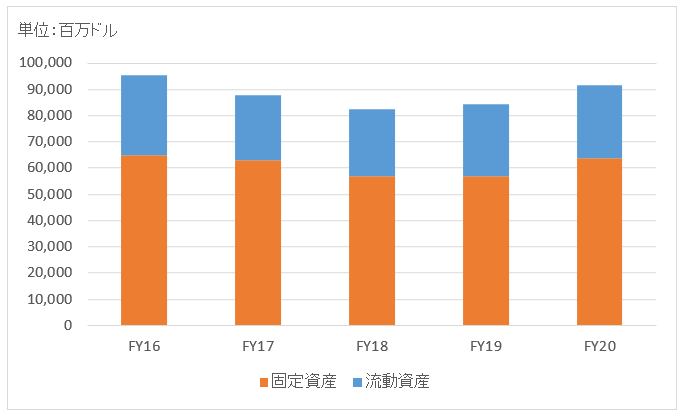

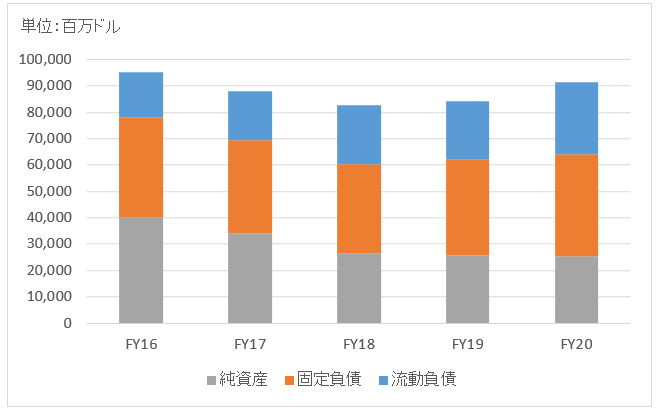

バランスシート

資産

負債純資産

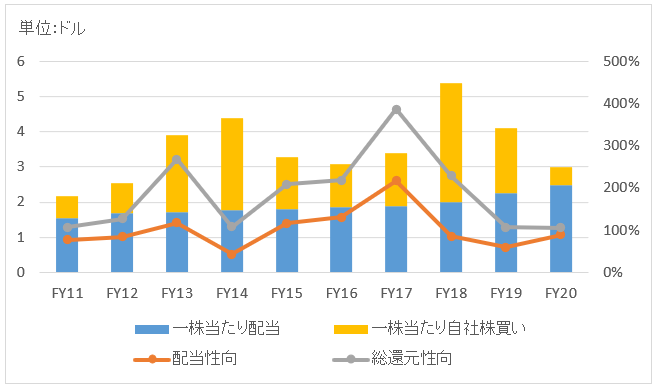

株主還元

連続増配年数

11年

過去10年の配当成長

年率+5.0%

この10年で配当は1.6倍になりました。

過去の株主リターン(年率、配当込み)

過去10年(2011~2020):+12.3%

過去20年(2001~2020):+3.2%

過去30年(1991~2020):+9.3%

バリュエーション指標(2021/3/9時点)

予想PER:10.3倍 最新情報はこちら

配当利回り:3.6% 最新情報はこちら

コメント

米メルクはオンコロジー(がん)や糖尿病、肺炎、循環系など多様な分野に製品ポートフォリオを持つ大手製薬メーカーです。NYダウ構成銘柄です。

2009年にシュリング・プラウを買収して世界トップクラスの規模に成長しました。

売上高の4割強が米国で、その他欧州・中東、アジア等世界中で事業を展開しています。

開示セグメントは製薬と動物医薬の2つに分かれますが、売上高の9割は医薬品部門です。

主もパイプラインとしては免疫チェックポイント阻害によるがん治療薬の「キイトルーダ」、糖尿病治療薬の「ジャヌビア」「ジャヌメット」、子宮頸がん予防ワクチンの「ガーダシル」、高脂血症治療薬の「ゼチーア」、C型肝炎治療薬の「ゼパティア」などがあります。

キイトルーダを始め革新的な医薬品ポートフォリオを持ち、他の製薬メーカーに比べて値上げし易い状況にあるのがメルクの強みです。一部のバイオシミラーの事業資産をスピンオフして、がん治療など革新的な医薬品開発に注力する方針です。

ウォーレン・バフェット率いるバークシャー・ハサウェイが2020年にメルク株を約20億ドル購入したことがわかりました。アッヴィ、ブリストルマイヤーズスクイブにも投資しています。

財務データを確認してみましょう。

FY20の売上高は480億ドルで前年比+2%の増収。為替ニュートラルで+4%。「キイトルーダ」が好調を維持。また、動物医薬部門も成長しました。

FY20の純利益は85億ドルで前年比▲31%と減益。特殊要因を除いた調整後利益ベースでは+13%の増益でした。

バランスシート構成は流動資産3割、固定資産7割です。流動資産は現金、在庫、売掛債権といった運転資本。固定資産はのれんと無形資産が多いです。無形資産は買収で取得した医薬品の販売権、特許権などです。

配当は緩やかながら増加基調。自社株買いも継続的に実施しており、総還元性向はほぼ毎年100%超です。

MRK 50ドルで指値してみました。

こんばんは。

50ドルまで下がれば、2014年以来の安値です。

配当利回りも3.8%まで上がります。

私は指値は入れておりませんが、機会あれば投資しようと思います。

PERは割高とか割安とかで判断されますが、実際問題なのはEPSがどれだけ成長するかというところです。バフェットでいうEPS成長率とBPSの兼ね合いがもっとも大切でしょう。製薬、石油関連ビジネスなどはリスクが高く、PERが高めに表示されますが、実際割高とは言えないですね。MRK、PFE、RDS-B、XOMなんかはなんだかんだ言って、ビジネスは続くでしょう。上にあげた会社は時に裏打ちされた会社ですし。ちなみにアップル、マイクロソフトがPERを見る限り割高とはいえるか正直微妙ですね。ビジネスモデルをみないとダメです。個人的にはHD、COST、MCDなんか高値圏ではありますが、ビジネスの成長を考えると必ずしもそうでもないと思いますが。。。個人的に安いと思うのはPGですが。

PERはあくまで参考値として利用する姿勢が大切ですね。

長期金利と比較することの重要性も、ブログ記事を書きながら改めて理解することができてよかったです。

アウトプットすると、自分のインプットも深まります。

仰る通り、結局はEPSが成長できるかどうかが大事ですね。

もっと言えば、EPSよりもDPSです。

利益やフリーCFは大切ですが、最終的にそれが配当されない限り株主にとって利益ではありませんから。

将来キャッシュフローを割り引く計算でも、フリーCFではなく配当を割り引くのがやはり正しいだろうと思っています。

製薬や石油関連は損益のボラティリティが高いので、PERに一貫性がない特徴があります。

たとえば石油価格が急落してエネルギー企業の業績が悪化すると、XOMやCVXのPERは50倍と算出されたりします。

こういう高いPERは割高を示すことはないですね。むしろ割安感を示すこともあるくらいです。

製薬会社は臨床試験というリスクファクターはありますが、まだ損益のブレは緩やかな方かな~とは感じています。特に大手は。

私はマイクロソフトは超有望だと思っています。

エクエルやワードを使わないなんて、仕事でもブログでも考えられないです。

マイクロソフトのクラウドAzureは、エクセルなどとの同期をうまく使ってシェアを伸ばしているみたいです。

マイクロソフトとアマゾンは完全には競合していないのかもしれません。

ハイテクは今IBMを持っていますが、MSFTも欲しいとずっと思っていました。

でも最近株価上がっちゃって買うには抵抗あります。

COSTは割安だってWSJで報道されていました。

利回り低いので、私は買いませんが。

PGはいいですよね。