アップルの株価の動きを見て思う、マーケットは賢い

アップル(AAPL)が四半期業績予想を下方修正しました。第1四半期(2018年10月~12月)の売上高予想を840億ドルとし、従来のガイダンス890億ドル~930億ドルから大幅に引き下げました。

先日、アップルに投資したばかりなのでちょっと残念なニュースです。新年早々・・。

僕は経理部にいるからよくわかるのですが、業績予想の見直しはちょっとやそっとじゃやりません。マーケットを混乱させるのは経理部、広報としてなるべく避けたいことですから。それでも、やむを得ない場合(下方修正の額が大きく、かつ確度が高い時)は修正開示します。

その際、マーケットにどういうメッセージを発信するか、CEO、CFO、IR担当役員は時間をかけて議論します。一時的な落ち込みなのか、慢性的なのか、特殊要因なのか、きちんと投資家に説明する義務があります。想定問答集(対アナリスト)は膨大な量になります。

今回、アップルが業績予想を下方修正した背景はもちろんiPhoneの販売低迷です。中国での需要低迷が大きいとのこと。アップルの売上高の20%は中国です。無視できる規模ではありません。

売上高予想を10%も引き下げるのは大きなネガティブサプライズです。にもかかわらず、アップルの時間外取引での株価は146ドルで、終値と比較して▲7.5%ほど。大きな下落ではありますが、もっと大きく下落しても不思議じゃありません。ガイダンスを修正するって簡単なように思えてかなりの大事です。アップル経営層の間でも相当議論が尽くされているはずです。

今晩のマーケットがどう動くかまだわかりませんが、売上高予想を8%も引き下げた割には、プレマーケットの反応は薄いなというのが個人的な感想。

なぜか?

マーケットはアップルの業績はなんやかんやで大丈夫と思ってる?

いやいやそうじゃない、すでにマーケットがiPhoneの売上低迷を織り込んでいたからでしょう。以下は直近1年間のアップルの株価推移です。

一時230ドルを超えていましたが現在は150ドル台。「マーケットはちょっと悲観的になり過ぎてるんじゃないか?」って思ってたけど、ガイダンスを下方修正をするほどなら、そりゃこれくらい株価も下がるよなって今さら納得しました。

やっぱマーケットは賢い、合理的だなって思いました。

投資家心理は不安定で株価は上にも下にも突き抜けがちだから株価を気にし過ぎてはいけない、という発想は大事だと思います。一方で、マーケットはだいたい合理的で将来の業績を織り込んでいる、という謙虚な姿勢も大事だなと改めて思いました。

アップルの場合、サプライヤーの生産縮小などiPhone低迷のわかりやすいシグナルは出ていました。マーケットが売上減少を株価に織り込むのは当然だったかもしれません。が、それも今だから言えること。個人的にはガイダンスを下方修正するほどとは思ってませんでしたが、マーケットはそれすらも織り込んでいたように感じます。

やはり自分がマーケットより賢いなんて思わない方がいい。最近のタバコ株の低迷も謙虚に受け止めねばなって思いました。優良株に分散分散。銘柄、セクター、投資タイミング、しっかり分散していきます。それしか今の自分にやれることはない。

ブラックロックの株価の動きを見て思う、マーケットは賢い

ブラックロック(BLK)の株価推移も興味深いものがあります。以下は直近1年間のBLKの株価推移です。

あまり話題に上がらない気がしますが、2018年は資産運用会社の株価が暴落しました。最大手のBLKも例外ではなく、年初に600ドル近くあった株価は一時360ドルを付けました。▲40%って暴落って言えますよね。。

資産運用会社は運用資産の信託報酬や取引手数料で稼いでいます。ブラックロックのS&P500ETF[IVV]の経費率はたったの0.04%ですが、それでも純資産額が15兆円以上あるので大きな収入になります。

信託報酬は時価に対して掛かります。なので株価が上昇すれば信託報酬は増えるし、株価が下がれば信託報酬も落ちます。運用商品への資金流出入だけでなく、マーケットの好不調がブラックロック等の資産運用会社の業績にダイレクトに影響します。

そういう事情があるので、BLK等の資産運用会社の株価はウォッチし続けています。年初からの下落をちょっと不思議に思っていましたが、もしかしたら年末の株価急落を予想していたのかもしれません。

マーケットは半年以上も前に、2018年秋以降の大荒れを予想していたかのようです。考え過ぎかもしれませんが、そんな気がしてならないです。 結果論かもしれませんが、ここでもマーケットの賢さを感じました。

そして、今一番気にしているのは債券マーケット

マーケットは賢い、合理的ということを改めて思い知らされたわけですが、今もっとも目が離せないのが債券マーケットです。

年初から債券は買われています。現在の米10年債利回りは2.62%。昨年末にFRBが利上げしたにもかかわらずです。マーケットはFRBの判断にNOを突き付けているように見えます。

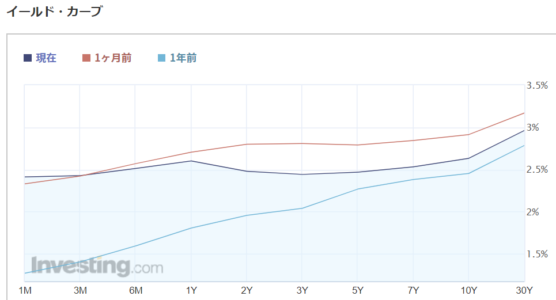

以下は米国債のイールドカーブ。

真ん中の線が現在のイールドカーブなんですが、形は歪んでいます。1年→3年にかけてはすでに逆イールドです。よく言及される2年債と10年債のスプレッドはかろうじで順イールドですが。

ペースを落としつつありますが、FRBは2019年も利上げを進める方針です。一方で、マーケットは「もうあと1回の利上げも受け入れないよ!」と言わんばかりです。

マーケットが正しいのか、パウエル議長が正しいのか。私には全くわからない。ただ、株式マーケットの思慮深さを考えると債券マーケットの反応は無視できないと思います。

たからって、どうかするってわけじゃないですけどね。株式から資金を退場させる予定は今のところありません。むしろ、今年もコツコツ投資を進める予定です。それが功を奏するのか、大怪我するのかはわかりません。

とにかくマーケットの動きをきちんとウォッチしつつ、慎重にでも大胆に今年も投資を続けていきたい。そんな心境です。

明けましておめでとうございます。

いつも貴重な記事をありがとうございます。

米国10年債利回りは、判断のメイン材料に据えているので、今後の展開が気になります。

以前債券についての記事でコメントしたタイミングで、大幅に米国債と社債、キャッシュポジションを増やしました。

(FBは160ドル近辺でスッキリと損切りです…苦笑)

今年はどこにお金を回すかと悩んでいます。

イールドカーブがフラットになり、FRBも利上げを示唆しているとなると、正直、株式相場については強気にはなれないです。

為替は読めないとわかりつつも、自分としては、このまま円高が進行しそうな気がしているので、

以前のように8割以上をドル資産というのも躊躇しますし、

かといって、日本株を買う気もせず、個人向け国債も…。

NISAとiDeCoだけは積み立てを続けながら、「待つも相場」の1年にするのが今のところ本命でしょうか。

悩んでいるのか、楽しんでいるのか、わかりませんが、今年も相場のウオッチを続けていこうと思います。

本年もよろしくお願いします。

明けましておめでとうございます。

パウエル議長のややハト派よりの発言を受けて、株式市場は上昇し債券は売られました(債券利回りは上昇)。

不思議なもんです。FRBが利上げペースを落とすことを示唆すると、むしろ長期金利が上がるという・・。

雇用統計の影響もあったかもしれませんが。

金利上昇は本来は株式価値に悪影響を与えるはずですが、今は長期金利が下がるくらいなら上がった方がマシと考えている投資家が多いのでしょうね。

為替は読めないですね。ニュースなど見ていると、円高方向に進む意見が多い気がします。

私は投資家としてというより、経理部として為替にはマイルドな動きをお願いしたいです(汗)。

為替が動き過ぎると分析に苦労します。

「待つのも相場」「休むのも相場」と言います。

こういう不安定な時期は、静観するのもありですね。個人投資家はその辺柔軟にやれるのがメリットです。

私は昨年と同じくらいのペースでは投資を続けようかなと思います。

こちらこそ、本年もよろしくお願いします。