投資、金融というのは学校でほとんど勉強しないし、目に見えないサービスだし、何だかちょっと胡散臭い印象を持たれがちです。実際、情弱から吸えるだけ金を吸い取ってやろうと考える魑魅魍魎が跋扈しています。

ぼったくり投資信託やワンルームマンション投資詐欺は定期的に事件になります。必ず一定数の情報弱者が生まれ、それを餌にやってくる業者が存在するからです。

騙す方が悪いのか。騙される方が悪いのか。法律の範囲内で「ビジネス」をやっているに過ぎないと売り手は言うのでしょうが、顧客を満足させないで金だけ吸い取るのはやはり悪いことではないかと思うところもあります。

このブログを読んでくださっているあなたが人を騙す側になることはないでしょうが、長い人生、騙される側になってしまうリスクはあります。

投資、金融で騙されないためには何が必要なのか。マインドと知識という2つの面で個人的意見を書きたいと思います。

投資で騙されないためのマインド:利益相反を疑う心

お金を稼ぐのは大変。1円でも多く稼ぐために経営者も労働者も必死に仕事を頑張っています。

みんな少しでもお金が欲しいと思っている中、苦労せずに大したリスクも取らずにガッポリ儲かる美味い話は基本ないという認識を持つべきです。

もしそんな投資営業の電話がかかってきたら、「なんであなたがこっそり買わずに、見ず知らずの私に紹介してくれるのか?」という常識的な疑いの目を持つだけで十分です。

あまりに人を疑う気持ちを持ち過ぎるとチャンスを逃すこともあるので、きちんと相手を見極めることが重要ですかね。信頼できるかどうか。

家族や親友など信頼を置く人がビジネスの機会を提供してくれたら、それには乗っかった方がいい時もあるかもしれません。

会ったことない知らんおっさんから突然儲け話が下りてきても、それはフル無視がいいでしょう。検討する時間も無駄ですから。

面識ない人が、なぜあなたをお金持ちにしたいと願うのでしょうか?

そんなわけはありません。何ら人間関係のない他人の幸福のために自分の人生のリソースを使う人はいません。自分が金持ちになりたいから話しかけてくるだけです。

投資って一見すると簡単にそうに見えます。少なくとも、「サラリーマンを辞めて起業しましょう!」よりも「持っているお金でこの金融商品を買いましょう!」の方が行動のハードルが低いのは間違いありません。

しかし、山崎元さんがどこかでおっしゃっていた通り、世の中の投資信託の99%は長期保有に値せずただコストが高いだけの代物です。

マーケットは気まぐれですから、投資はどれだけ努力して勉強しても思い通りにはいかないです。ましてや、他人の言われたままに買って儲かることはないです。あっても偶然で再現性はないです。

投資を知るきっかけはどっかの営業マンの適当な宣伝でも全然問題ないと思うのですが、何をいくらでいつ買うかの判断は自分の納得感がすべてです。自分が納得しないと後悔します。

投資に関しては私がブログで言っていることも信用しない方がいいです。自分なりに誠実に発信してはいますが、読みが当たる保証なんてありませんから。

ちなみに、私は米国の高インフレはほどなく抑制され2023年内にはまたコロナ前のマクロ環境に戻り、再びハイテクなどグロース株が上がる流れをメインシナリオとして予想しています。根拠はなく直感です。

投資で騙されないための知識:金利

次に投資で騙されないための知識として金利を上げておきたいです。

日米の10年債利回りくらい頭に入っていること、またその利回りが何を意味しているのか。その知識が欠落していると投資関連の詐欺でお金を失うリスクが高くなると思います。

ちなみに、2022年2月6日現在、日本の10年債利回りは0.20%、米10年債利回りは1.91%です。日米ともにやや上昇基調ではありますが、まだ低金利の範疇でしょう。特に日本は。

この国債利回りはリスクフリーレートとも言います。政府は紙幣を刷って借金を返済できるので、日米のような先進国の国債は実質的にデフォルトリスクがありません(金利上昇リスクはあるが)。

つまり、満期まで米国債を持てば確実に年1.9%のリターンが得られるというわけです。

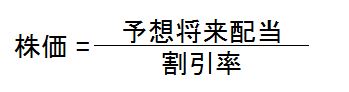

このリスクフリーレートがあらゆる投資案件の基準利回りになります。

S&P500指数は2019年、20年、21年と3年連続で二桁上昇を続けました。配当込みのトータルリターンで見ると、

2019年:31%

2020年:18%

2021年:28%

です。

これがどれだけ凄いパフォーマンスなのかは、金利を知っているとより一層理解できます。

アメリカの長期金利はわずか1%台です。そこにリスクプレミアムを5%オンしたとしても6~7%です。S&P500という幅広く分散されたインデックスであれば、債券利回りプラス5%のリターンが得られればむしろ好成績と言えるくらいです。

にもかかわらず、上記の通り20%弱~30%の利回りが3年続いているわけで、これは偉業と言えるレベルです。これほど良好なリターンが永続することはあり得ません。2022年はS&P500指数は下がっていますが、これまでの反動と考えれば妥当です。

あり得ない世界ですが、仮に金利が20%だとしたら、この3年間のS&P500指数のパフォーマンスもそんな大した結果ではないと言えるかもしれません。リスクフリーでも20%の利回りが得られる世界なわけですから。金利20%というのは極論ですね、失礼。

言いたいことは、株にしろ不動産にしろ国債利回りと比較して、どれくらいリスクが高く、どれくらい期待リターンが高いのか、を考えないと投資案件の優劣は判断できないということです。

「元本保証で利回り6%!!」

↑

金利を知っていれば、こんな宣伝100%詐欺だと一瞬でわかります。

日本でデフォルトリスクがゼロの国債を買って得られる利回りは0.2%なわけです。元本保証で期待できるリターンは0.2%なのに、確実に6%で回せる商品なんてあるわけありません。

もしそんな商品が本当に存在したら、投資マネーがガーっと集まって、価格が上昇し、結局利回りは国債並みに下がってしまうことでしょう。

まとめ

そもそも自分だけに儲け話が降ってくることはないと冷静に疑う気持ちを持つ。相手と利益相反の関係にないか気を付ける。

仮に信頼できる筋からの情報だったとしても、そのリスク・リターンのバランスが妥当かどうか判断する必要があり、そのために必要なのが金利の知識。

この2つのマインド、知識で防御を固めておけば、金融証券の世界に足を踏み入れても身ぐるみを剝がされることはないと思います。