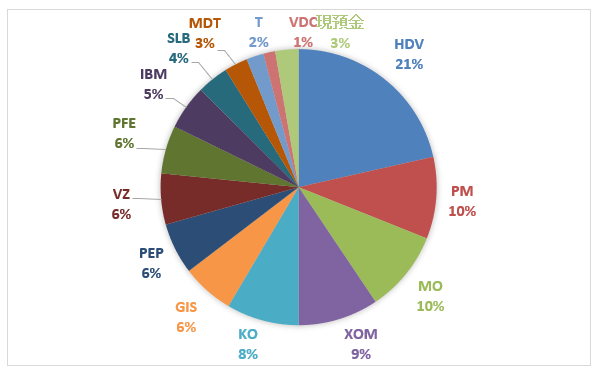

これは直近3月末のマイポートフォリオです。

軒並み3%以上の配当利回りを持つ高配当銘柄ばかりです。無配株は一つもありません。一部銘柄は利回りが5%を超えているものもあります。ポートフォリオ全体の加重平均利回りは3%台後半です。

これほど高配当な銘柄ばかりにこだわって投資をしているのは、長期的に高いリターンを得られるはずという期待が先ずあります。高い利回りはそれだけ株価が下がっているということであって、高利回りのタイミングで株を買っていけば、後で振り返れば結果として割安なタイミングで購入できている可能性があります。また、高配当銘柄は「金のなる木」を持っている成熟優良企業なケースが多く安心してホールドできます。

ただ配当利回りが高い企業は収益性は高いかもしれませんが、概して利益成長力は鈍い傾向にあります。そこが迷うところです。目先の利回りに惑わされないことが重要なので、ただ利回りが高いだけの企業ではなくて毎年潤沢な営業CFを稼げている企業に絞って投資をしています。

まあ、高配当株への投資戦略が成功するかどうかは正直分かりません。長期投資とは言っても、相続を前提としなければ個人がやれる限界はせいぜい50年程度ではないでしょうか。成熟企業への長期投資は「時間」がキーだと思っていますが、50年程度という期間が、成熟企業が市場平均をアウトパフォームするほど十分な投資期間と言えるのか分かりません。

一応、S&P500平均を超える運用パフォーマンスが目標です。これは高い目標です。バフェットも「S&P500ETFをホールドするのがいい」と奥さんに言っているくらいです。素人が下手に個別株に手を出すよりも、S&P500ETFを買ってバイ&ホールドした方がリターンが良い可能性が高いし、何より時間が掛からずに楽ちんです。

と、こんな感じで必ずしも高配当株投資戦略の投資リターンに強い自信があるわけでもなく、自分のポートフォリオがS&P500を超えれる可能性はフィフティー・フィフティーかな~と思ってます。

ただ、それでも僕は今の高配当株への投資を辞めません。それは高配当株が好きだからです。もちろん表面的にはバーチャルな株ですから人が好きとか嫌いとかいうのと同じ感情ではありませんよ。高配当株は今すぐ貰える配当が多いのが好きなんです。正直、もうこれに尽きます。

株式投資のリターンって配当でしかありません。企業がビジネスをして稼いだ利益を株主に配当として還元することで、株主は初めて出資に対するリターンを得ることができます。キャピタルゲインや売却益も、それをもたらす本源的な要因は配当です。

だから、(長期)株式投資で高リターンを得るためには、いかに投資額当たりの配当総額を最大化するかが重要だというのが私の考えです。今の配当だけじゃなくって、将来の増配にも着目する必要があります。将来の株価値上がりではなくって、将来の増配ですよ。注目すべきは株価ではなく配当(利益)です。

配当利回りが高い銘柄って今の配当が多いのは事実ですが、将来の高い配当までもを保証してくれるわけではありません。減配するかもしれませんし、利益成長できずに大して増配できない可能性もあります。将来きちんと増配できるだけのキャッシュフロー創出力があるのか、それは30年50年継続するのかという点を考えることが大切です。

バロンズに以前こんな文章がありました。

最も確実な投資法は、配当利回りの高さに惑わされず、利益もキャッシュフローも優れた小売株を持続的に保有することだ。

バロンズ

↑

この短い文章に長期投資で大切なことのすべてが詰まっていると思います。この記事は小売り株に限定した文章ですが、どのセクターにも共通して言えることです。利益もキャッシュも優れた優良企業をシンプルに持ち続けることが大切です。

が、何度も言ってすみませんが、僕は将来のキャッシュフロー創出力よりも配当利回りの高さに誘惑されがちです。最近、ゼネラルミルズ(GIS)に30万円ほど投資しました。GISは優良企業だと思っていますが、最近はヨーグルトを中心に新興企業に押されがちで将来キャッシュ創出力にやや不安が残ります。でも利回りが4.3%もあって魅了を感じて投資しました。利益やキャッシュでより優れていると思っているペプシコ(PEP)に投資する案もありましたが、利回りが2%台後半とGISより1%以上も低かったので却下しました。

長期的に見て、GISとPEPでどちらが有望かは分かりません。ただ確実に言えることは、GISの利回りの高さは将来の利益成長に対するマーケットの不安の表れということです。その不安が現実化すれば、GISへの投資リターンはPEPを大きく下回ることでしょう。目先の利回りの高さに誘惑され過ぎないことが大切です・・。

僕は子どもの頃からそうなのですが、好きな物を最初に食べちゃうタイプです。後の方まで我慢できません。子どもの頃は、母の作った唐揚げ(骨付きの)が大好きでしたが、いつもサラダとか無視して最初に唐揚げ全部食べちゃってました。カニ鍋する時(滅多にしませんが)、カニの身を最初にたくさんほじくり出して後でゆっくり一気に食べる人もいますが(たとえば、従姉妹はそのタイプ)僕には無理です。カニの肢一つから身を取り出したら、それをすぐに食べないと気が済みません。

だいたい、せっかく自分が好きな美味しいものなんだから、お腹が空いているうちに食べたいです。それとあんまり放置しておくと冷めちゃうし。

僕は好きなものは最初に、嫌いなものは最後にってタイプです。夏休みの宿題は最終日に一気にやっちゃう性格です。毎日の日記も最終日に夏休みの出来事を思い出してガーっと一気に書きます(さすがに天気は覚えてないからテキトーでしたけどw)。

人生有限でいつ死ぬかもわからんし、楽しいこと好きなことは積極的に先にやって、辛いこと嫌いなことは後回しです。仕事ではそんな甘っちょろいこと言ってられない時も多いですが、基本スタンスは変わりませんね。だから僕は仕事そんなにできない人です。「はあ、これやりたくない面倒な仕事だな~」と思うのは最後の最後までやりません。んで、期日ギリギリになって上司に心配を掛けたことは何度もあります。

最近研修で一緒に活動している同い年の人がいます。彼は営業で抜群の成績を上げていて、ボーナスも僕の1.5倍くらい貰っています。でも貯金なんかしてないし、ましてや株式投資なんて全く興味ないって方です。彼曰く「いつ死ぬか分からんのに貯金なんかしてもしゃーねーやろ」とのこと。

確かにね。それは一理あると思います。平均寿命が延びている現代社会ですから、ある程度貯金しないと将来困ることもあるでしょうし、ましてや生活保護などで世間のお世話になるのは申し訳ないです。貯金しないと言っても限度はあると思います。ただ心持ちとして「宵越しの金は持ちたくない」という発想は理解できます。

僕も心のどこかで「宵越しの金なんか持っても仕方ねー、金使って一度切りの人生楽しんだもん勝ちだ」と思っています。一方で「金持ちになりてー、億万長者になりてー」という願望もあります。つまり、相当都合のいい奴ってことです(笑)。中途半端とも言えます。

その落としどころが、高配当株投資だったのかな。そんな気がします。高配当株って株価はそんなに上がりませんから、配当をコツコツ再投資して株数を増やすことで総資産を増やすのが王道です。その配当は別に再投資に使わずに、好きなご飯食べたり趣味に使うことも当然できます。そこが高配当株投資の好きなところなんです。明確には決めてませんが、配当額が一定額を超えたらもう再投資はしないというルールを自分に課そうかな~とも実は考えています。今はまだまだそんな段階ではありませんがね。

色々好き勝手書きましたが、要は高配当株投資が自分の価値観にもっともフィットしているんです。そこが大きいです。ファイナンス的に高配当銘柄の投資リターンが高いなんて全く証明できませんから。むしろ、普通に考えればコカ・コーラなどリスクの低い優良企業の株は期待リターンが低いと考えるべきです。

好き嫌いって大切にしたいです。投資は金儲けが目的ですから、先ずはそこ(リターン)が第一ではありますよ。でも、自分の価値観に沿った投資法を追求することも大切なことかなと思います。「投資よりも家族サービスに時間を使いたいからS&P500ETF以外は一切見ない」とか「配当はすぐに遊びに使っちゃいそうだから、なるべく配当利回りの低い銘柄に投資するとか」とか。

あまり周り(含ブロガー)の投資法に左右されずに、あなた自身が納得する投資ができればそれでOKだと思います。

初めましてHIROさん。

私ゆうのすけちと申します。

いつもブログ拝読させていただいております。

とても参考になるブログありがとうございます。

さて、話題は一つだと思います。

我らがPM!MO!でございます。

昨晩PMの決算が発表され調整後EPSは予想を上回ったもののそんなものは無視だと言わんばかりに暴落いたしました。

アイコスが一番普及している日本の成長鈍化がみられたこと、それとタバコ人口の低下です。

PMは将来的に紙巻きたばこから撤退すると発表しているので紙巻きたばこの売り上げが落ちるのは当然だと思うのですがそれも市場は無視であります。

私昨晩二時ごろまでたばこ関連の相場を眺めておりましたが、リスクは覚悟の上とはいえさすがに恐ろしくなりました。で、我慢できなくて87$で100枚追加してしまいました笑

ついでにMOも100枚追加です。勢いと、もはや半分自棄であります。

HIROさんはいかがですが。今回の下げ、正直恐ろしくなりませんでしたか?

売ることは考えてはないとは思いますが、今回の暴落どうお考えですか?

長文失礼いたしました。

ゆうのすけちさん、はじめまして。

いつも幣ブログをご覧下さり、ありがとうございます。

さっそくPM、MOの話題振って頂きありがとうございます!

ゆうのすけちさんのコメントを受けて、さきほど急遽フィリップモリス株暴落に関する記事を書いたのでよかったご一読下さい。

たばこ自体は間違いなく衰退産業にも関わらず、これまでPER20倍超を維持していたあたりにタバコビジネスの魅力の高さを感じます。今回の暴落でPERは18倍程度まで落ちました。

PMは加熱式たばこに注力する方針ですので、アイコスの売上鈍化が株価下落の引き金になるのは仕方ないと思います。

日本で試してグローバル展開する方針みたいですから、そのスタートの日本でつまずけばこの先が危ぶまれますね。

でもなるべく初期の段階で課題を見つけて対応したほうが、コストも相対的に掛からずにメリットもあると思います。

競合のグローやプルームテックの評判もなかなかいいみたいですし、アイコスのシェアを拡大させることは簡単ではなさそうです。

ただPMはこれまで逆風に晒されながらも40年以上配当を増やし続けてきた企業です。

過去が未来の延長とは限りませんが、私はこれからの50年もタバコを求める人は多く存在し続けると思っています。

なのでPMの配当は増え続けると考えています。

配当が維持される限り株価下落は配当利回りを上昇させます、こういう時に買い増すことで株数が増えて、来たる上昇相場でのニトロエンジンになります。

私も時期を見て買い増す予定です。ポートフォリオの10%以内というルールは守ります。

好き嫌いって何気に重要ですよね。リターンの高い投資法だと理屈ではわかっていても、自分の性格に合わなければ株価が下げたときに信念が簡単にグラついて狼狽売りに走る恐れがあります。いかに継続できるかですね。

投資に限らず、「好き嫌い」が一番重要なんだなって気付きました。

結局、世の中に絶対の答えがあることなんてほとんどなくて、価値観次第で正しい答えは変わります。

お金は数字で判断できますが、個人の感情は数値化できません。

納得感を持ってポートフォリオを作っておかないと、暴落など不測の事態で慌てて売っちゃう可能性があります。

そのために多少は会計やファイナンスの知識を持って(ほんの基礎で十分)、数字を見れた方がいいですね。

数字は大事だと思います。そっち方面の記事も定期的に上げていきたいです。

投資は自己責任ですし「みんな米国株仲間だ~」なんて甘っちょろいこと言うつもりはありません。でもせっかく同じ興味関心を持って集まって下さっているわけですから、このブログを通して企業の財務諸表の見方をなるべく分かりやすく、そして何より楽しく伝えていければ嬉しいです。

高配当株式投資は米株ブログ界隈ではとやかく言われがちですけどhiroさんは一貫して高配当戦略ですよね。

お金の自動配給装置(まさに金の成る木)を作っていくイメージで、ニヤニヤしながら資産構築している感じなのかなーと邪推してみたり笑

はい、完全に正しいご推察ですw。

私は一貫して高配当株戦略です。

おっしゃる通りで、株式をキャッシュ製造マシンと位置付けています。

大きなお鍋でグツグツとシチューを煮込んでいる感じです。そのお鍋に毎月追加のルーや材料を投入し続けています。

若い頃は給料を貯金して銀行口座の残高が増えていくのをニヤニヤしながら見てました。超貧乏学生だったので、貯金が100万円になった時なんだかフワフワした感覚を持ちました。「100万円あればもう大抵のものは何でも買えるやん」って。

今は資産残高を伸ばすことは追求してません。今はとにかくキャッシュフローです。

年収1000万円が先ず目標です。もちろん給与収入で1000万円なんて当面は無理なので、株式などの収入込みで目指します。