グロース株のアウトパフォームが続いている

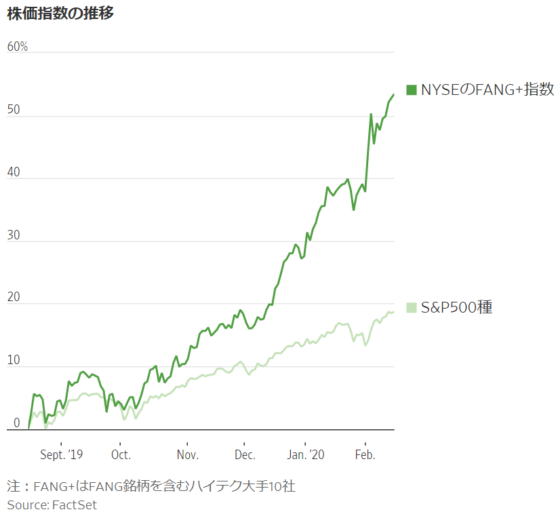

ウォールストリートジャーナルに興味深いグラフがあったので紹介させてください。

(ウォールストリートジャーナルより)

フェイスブック、アマゾン、ネットフリックス、アルファベット(グーグル)を始めとしたIT大手10社(通称FANG+)と、FANG+を除いてS&P500ならぬS&P490の2019年8月から2020年2月現在までの株価チャートです。

このグラフが言いたいことは、右肩上がりのS&P500指数を引っ張っているのはFANG、GAFA等の一部のIT大手ということです。

コロナウイルス問題によってアップルが四半期業績予想の達成が難しいと公表したことをきっかけに、こういったグロース株のハイパフォーマンスがもしかしたら終わりを迎えるかもしれないとウォールストリートジャーナルは記事で言っています。そしてバリュー株の時代が訪れるかもしれないと。

アップルは17日、1-3月期の売上高予想を達成することはできないと表明した。投資家はこれを、グロース株の上昇局面が幕を閉じる兆候と受け止める可能性がある。

ウォールストリートジャーナル

グロース株も「バリュー株」(屁理屈)

ところで、グロース株、バリュー株という単語は投資家界隈でよく使われますね。WSJにも頻繁に登場するワードです。一般的に両者は対立概念として見なされます。グロース株は今をときめく成長企業。バリュー株は歴史のある成熟企業。

グロース株の明確な定義はないと思うのですが、売上と利益が毎年しっかり伸びている会社を指すことが一般的でしょうか。年率10%前後が目安かな。PERはS&P500平均よりも高い傾向にあります。最近の水準だと20倍台後半以上って感じでしょうか。

数年前からグロース株とほぼ同義語になっている大型ハイテク株はこの間、目覚ましい上昇が続いている。

ウォールストリートジャーナル

確かに、最近はマイクロソフトやアマゾンのような大型ハイテク株=グロース株という認識が一般的ですね。トップ、ボトムともに成長を続けているからです。

グロース株という言葉の使われ方にあまり違和感はないのですが、バリュー株という言葉には違和感を覚えることが以前からよくあります。重箱の隅を突っつくような話かもしれませんが、せっかくブログですし雑談っぽく愚痴ってみようと急に思い立ちました。

一般的にバリュー株というのは、

・売上、利益の成長が緩慢

・配当を出しており、利回りも高め

・PERは低め

という特徴を備えた銘柄を指します。

その定義に不満があるわけじゃないんですが、「バリュー」という言葉のチョイスには凄く違和感があります。

バリュー(Value)とは価値、値打ち、有用性があるという意味です。バリュー株に「バリュー」があることに異論はないです。そこはいいのですが、そう言うとその対立概念であるグロース株にはさも「バリュー」がないかのように聞こえる時がありませんか。んなこと思ってるの私だけだったらすみませんw。独り言記事ですので。。

どんな銘柄であれ「バリュー」があるから投資するわけですよね。投資原価に対してリスクに見合った将来リターンがあると判断しているから、身銭を切って株を買うわけです。高PERだからバリュー(投資価値)はないという理屈は当然成り立ちません。高PERをペイするくらい利益成長すれば問題ありません。逆に、低PERで表面的なバリュエーション指標が低いからって、その株に高い「バリュー」があると一概に言えるわけでもありません。

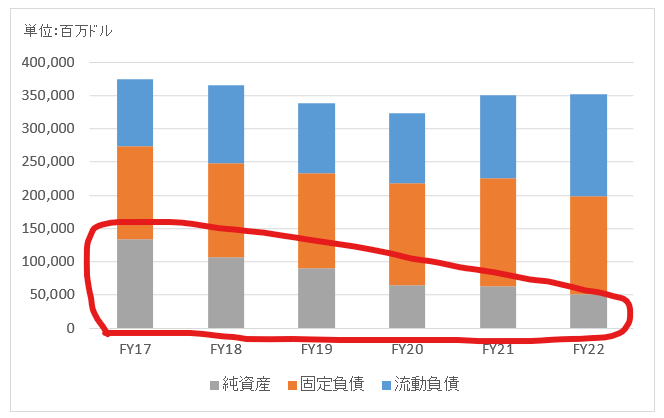

こんなイメージでグロース株とバリュー株は全く別物で、完全に二分にできる存在として語られがちです。

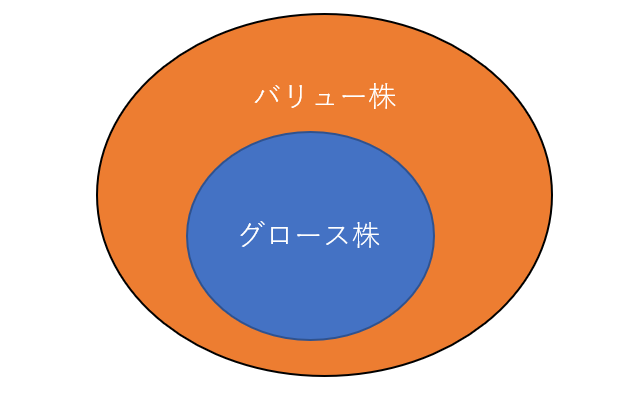

しかし、私はこんなイメージを持っています。

グロース株は「バリュー株」の中の一つカテゴリーです。

長期投資では先ず「バリュー株」を選ぶことが重要です。長期的に株主の富を複利で増やしてくれる銘柄です。その銘柄は成長企業(グロース株)かもしれないし、そうじゃないかもしれない。どっちが有望かは今後のEPS成長と株価の割安度(PER)で判断すべきことです。

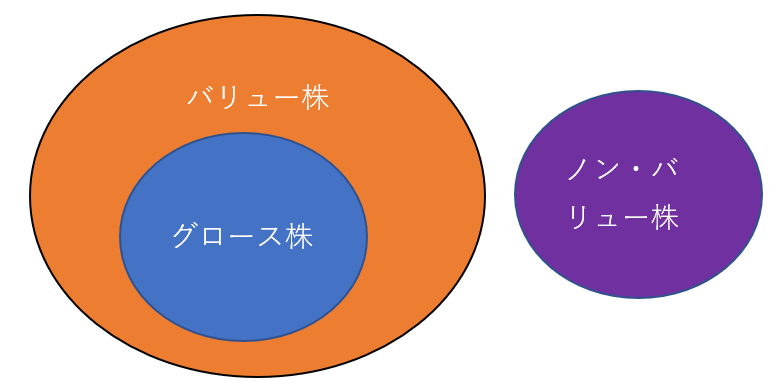

世の中には長期投資家にとって「バリュー株」と言えない銘柄(ノン・バリュー株という事にする)もあります。それを除外することが先ず重要です。株主の富を平気でぶち壊す企業、すぐに無配にする企業などです。高収益な優良企業だけどPERがあまりに高いなら、それも「バリュー株」とは言えないと思います。

ノンバリュー株を選ばないことが重要です。

時間は素晴らしい会社にとっては味方だが、普通の会社にとっては敵だ。

ウォーレン・バフェット

ノンバリュー株とはバフェットが言う「普通の会社」のことです。そんな株をいくら長期で持っても、時が経てば経つほどお金を失う羽目になります。S&P500、NYダウを構成する企業は「素晴らしい会社(=「バリュー株」)」ばかりです。だから、S&P500やNYダウの長期投資は報われます。

「フィリップモリスみたいな低成長な高配当銘柄ではなく、マイクロソフトのような高成長企業に投資すべき」という考えを持っている投資家は多いでしょう。特に最近はグロース株のパフォーマンスが強いですし。

それに対して私はここで自分の意見を言うつもりはないのですが、「まあどちらも長期では、それなりに株主価値を増やしてくれるだろうな」とは思います。なぜなら、マイクロソフトもフィリップモリスもどちらも「バリュー株」だからです。

マイクロソフトはPER30倍の高成長企業でグロース株ですが、それと同時に「バリュー株」でもあると考えています。マイクロソフトのPL、キャッシュフローを見るとPER30倍なら十分長期で報われるだろうなと思えるからです。つまり、投資価値(バリュー)があるということです。

フィリップモリスはタバコ需要の低迷によって売上高は伸び悩んでいます。単価上昇で数量減を何とか相殺している状況。しかし、毎年のキャッシュフローは潤沢で配当も余裕でフリーキャッシュフローで賄えています。PER14倍ならそこそこ魅力的な投資対象だと私は思います。投資価値(バリュー)はあると思います。

マイクロソフトは「バリュー株」かつグロース株。フィリップモリスは「バリュー株」だけどグロース株ではない。

長期投資のポートフォリオに選ぶ銘柄は須らく「バリュー株」であるべきです。その「バリュー株」がグロース株なのかそうでないかは、各投資家の好みで変わりますが。

以上、個人的に昔からモヤモヤしていたことをブログに吐き出せてもらいました。

グロース株も「バリュー株」の一つであるというのは私の屁理屈であって、実際のニュースとかでは両者は異なるものとして定義されています。つまり、グロース株は売上・利益が年々成長しておりPERも高めの銘柄で、バリュー株は成長緩慢だけどPERは低めの銘柄という住みわけです。

言葉が思考を規定するものです。グロース株、バリュー株という言葉があるだけで、考えやすくなります。便利な言葉です。ただ、バリュー株という単語はなんか微妙だなと思うだけです。

いつになるかはわからないですが、近い将来ナスダック溶解してもおかしくないなと感じています。週足の50週および75週の移動平均線解離率が過去5年間で最大になってますし、月足の50月および75月の移動平均線解離率も過去10年間でほぼ最大にまでなってますね。perでみてもアマゾンper94、エヌビディアper69、ネットフリックスper93とかけっこうヤバそうな銘柄あるなと思ってます。テスラなんか赤字なのに時価総額が18兆円…ホンダの時価総額の3.5倍なんですよね。引き金が何になるかはわからないですが、下がっても不思議ではない水準だと思ってます。

ネットフリックスやテスラなどまだ経常的に黒字が出ていない企業のバリュエーションは難しいですね。

最初、このソフトウェア時代に自動車製造で起業したテスラはどうなん?って思ってましたが、NewsPicksなどでEVの勉強をする度に有望に見えてきました。

EVはガソリン車に比べてはるかに部品数が少なくて、製造業というよりソフトウェア業に近い面もありそうです。

とは言え、あれだけデッカイ工場が必要なわけですから、従来の自動車メーカーからかけ離れたバリュエーションにはリスクを感じるのも事実。

難しいですね。

私は一貫して利益、キャッシュフローが安定してプラスの銘柄に絞って投資します。

今の相場がバブルがどうか、時間がいつか教えてくれます。

仮にバブルだとしても、非合理な価格は想像以上に長引くものですからからタイミングは難しいですね。

いつも拝見させていただいております。初めてコメント致します。

自分もグロースとバリューを対立軸にした記事を読んだ時などは似たような感想を抱いてまして、今回の記事でこんなに分かりやすく説明できるものかと感心しました。

高配当株も低(無)配当株も、グロース(オフェンシブ)株もディフェンシブ株も、全てバリュー株であることが前提ですよね!もちろんリターンの高い低いは別ですが。

毎回ためになる記事をありがとうございます。これからも楽しみにしております。

いつもご覧いただきありがとうございます。

同じ疑問をお持ちだったということで、私の独り言記事にならずに済んで安心しましたw。

グロース株と対義語してバリュー株はなんか違和感ありますよね。

もうそういうもんだと割り切って用語を使えばいいだけなんでしょうが、いつも引っかかります。

あまりにモヤモヤし続けるので、ついに記事にしちゃいました。

お互い「バリュー株」投資でガッチリお金を稼いでいけるといいですね!

今後ともよろしくお願いします。