※2018年12月期決算データ反映、コメント刷新(2019/4/21)

S&P100構成銘柄を中心に米国企業の業績、財政状態、キャッシュフロー、株主還元状況について過去10年分のデータをグラフ化しています。

データソースはMorningstarです。

今回はCVSヘルス(CVS)をご紹介します。

基本情報

| 会社名 | CVSヘルス |

| ティッカー | CVS |

| 創業 | 1963年 |

| 上場 | 1952年 |

| 決算 | 12月 |

| 本社所在地 | ロードアイランド州 |

| 従業員数 | 295,000 |

| セクター | 生活必需品 |

| S&P格付 | BBB |

| 監査法人 | EY |

| ダウ30 | × |

| S&P100 | 〇 |

| S&P500 | 〇 |

| ナスダック100 | × |

| ラッセル1000 | 〇 |

地域別売上構成比

100%米国内売上

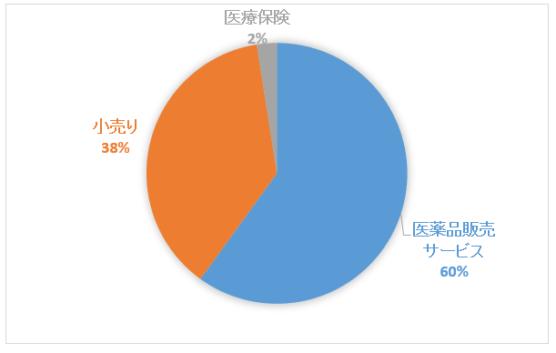

セグメント別売上構成比

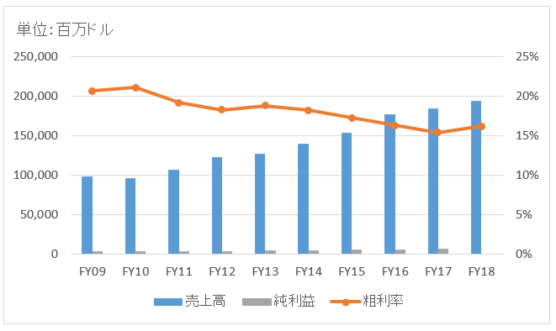

業績

キャッシュフロー

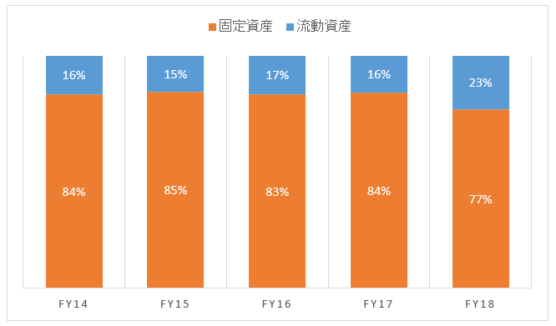

バランスシート

資産

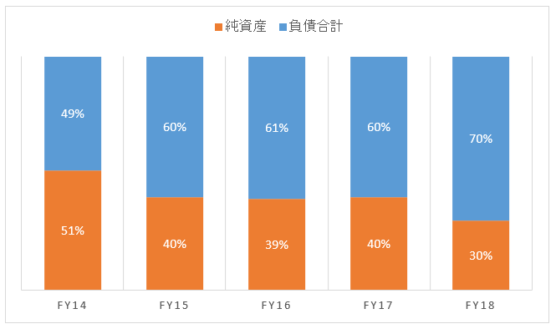

負債純資産

株主還元

連続増配年数

ゼロ

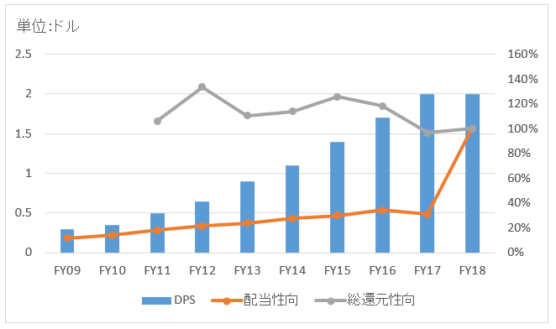

過去10年の配当成長

年率+22.6%

この10年で配当は7.7倍になりました。

過去の株主リターン(年率、配当込み)

過去10年(2009~2018):+10.4%

過去20年(1999~2018):+5.6%

過去30年(1989~2018):+9.0%

バリュエーション指標(2019/4/21時点)

予想PER:7.3倍 最新情報はこちら

配当利回り:3.8% 最新情報はこちら

コメント

CVSヘルスは2007年に薬局のCVSと薬剤給付管理(PMB)大手のケアマークが経営統合してできた、米国最大のドラッグストアです。ケアマークとの統合時点の会社名はCVSケアマークでたばこ製品の販売も手掛けていました。しかし、国民の健康を増進するという理念を優先させ20億ドル規模のたばこ販売を止め、企業名もCVSヘルスと変更した経緯があります。

ドラッグストアと言うと日本の「マツモトキヨシ」みたいな小売りをイメージするかもしれませんが、CVSの事業内容はより医療専門的です。医薬品の販売店に簡易的なクリニックを併設しています。2018年から医療保険事業にも参入しました。

売上高は100%米国内です。日本人にはあまり馴染みがない企業ですよね。

事業セグメントは以下の3つ

・医薬品販売、サービス

・小売り

・医療保険

「医薬品販売、サービス」がPBM(薬剤給付管理)と呼ばれる事業になります。2007年に買収したケアマークの事業で、ここ10年のCVSの成長を牽引しているセグメントです。 PBM事業は保険会社や事業主の医薬品購入の仲介を行うことで、コスト圧縮に貢献します。

「小売り」では店頭で医薬品、化粧品、その他日用品を販売しています。米国内に9000店舗を構えています。

「医療保険」は2018年10月に700億ドルで買収した医療保険大手エトナの事業です。2018年度はまだ小さなセグメントですが、通年で見ればPBM事業と同じくらいの営業利益貢献が見込まれます。

PBM、医薬品販売(薬局)、医療保険と医薬品サプライチェーンの大半を手中に収めています。医療費低下は消費者の利益にプラスだし、コスト削減という点ではCVSの利益にもプラスです。

2015年8月に長期介護給付専門(介護施設向け薬剤給付サービスなど)のオムニケアを買収しました。米国でも高齢化が進む中、高齢者に対するプレゼンスが拡大できることは長期的にCVSの収益に貢献することが期待できるでしょう。

さらに2017年12月には医療保険大手エトナを約700億ドルで買収すると発表しました。当局審査を経て2018年10月に完了。

財務データを見てみましょう。

この10年、売上高は大きく成長しています。M&Aを積極的に行っています。粗利率が年々低下しているのがグラフからわかりますが、低マージンなPBM事業の比率が高まっていることが要因です。CVSの場合は自社の小売り店に安く卸すことで、PBM事業の低マージンを逆に高収益に繋げることができます。

FY18の売上高は1,945億ドルで前年比+5.3%。エトナ買収効果はまだ小さいです。既存のPBM事業、小売り事業ともに成長しました。

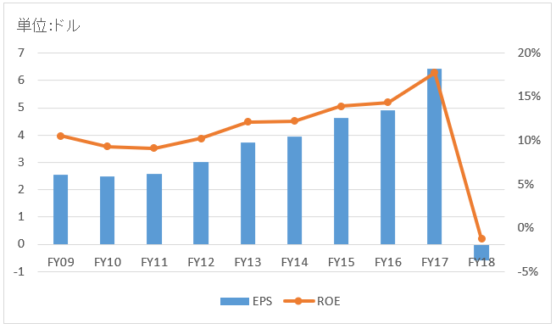

FY18の純利益は▲6億ドルで最終赤字となりました。2015年のオムニケア買収に関連するのれんを減損処理し61億ドルのコストが発生したことに加え、エトナ統合費用も発生しました。営業利益ベースでは増益決算です。

キャッシュフローも売上高に連動する形で毎年安定して増加しています。営業CFマージンは小売り事業ということで6%とやや低めです。

バランスシートを見てみましょう。運転資本を除けば、資産の大半は買収に伴うのれんと無形資産です。店舗などの有形固定資産は相対的には小さいです。医療保険大手エトナの買収によってのれんは2倍近く増えました。有利子負債も増えており、長期借入金は2018年12月末時点で714億ドルあります。S&P財務格付けは”BBB”です。

配当は成長を続けてきましたが、FY18は一株当たり2.0ドルで据え置きとなりました。買収資金を優先したためです。過去、自社株買いが多かったですが、FY18はゼロです。FY17まで毎年約60億ドルを株主に還元してきましたが、FY18の総還元額(配当+自社株買い)は20億ドルと3分の1に減少しました。買収が落ち着けば、配当、自社株買いともに増加基調に戻るでしょう。

業績・成長性・per・株主還元等何をとっても優等生と思われるのに、株価は低迷。

現状のようなハイテク株優位の局面ではヘルスケア関連はどうしても見向かれないということなんですね。

最近、ヘルスケアセクターは不調ですね。

メルクなど製薬会社はクリニカルトライアルが上手くいっていません。

CVSヘルスやウォルグリーンズなどの小売りは、アマゾンにシェアを奪われかもしれないと投資家の警戒感は強くなっています。

少し勉強して分かったことですが、米国医薬品のサプライチェーンはとても複雑です。

日本とは違います。

PBM(薬剤給付管理)の存在がどれほど影響があるのかよく理解できていませんが、日本とは違う仕組みです。

資金力のあるアマゾンと言えども、そう簡単に米国の医薬品の商流に食い込むのは難しいかもなって思いました。

長期的に見れば今のヘルスケアセクターは買い時かなと感じております。

将来は分かりませんが。