グロース株切っての優良株アマゾン・ドットコム(AMZN)。クラウドAWSの成長によって売上高だけでなくしっかり利益も出る体質になってきました。アマゾンプライムは明らかに「お値段以上のサービス」(特に日本は)だから、一度掴んだ顧客が離れるリスクは低いでしょう。大量の消費者データを基盤にしたデジタル広告事業への期待も大きいです。

優良成長株だけあってアマゾン株は安くないです。いや、高いです。ノートPCで言えばレッツノート、車で言えばレクサスくらい高いです。2020年予想EPS33.2ドルから算出されるPERは54倍。S&P500指数の予想PERが17倍~18倍ですから、いかにアマゾンが高PER銘柄かがわかりますね。

PER54倍とはつまり、1年間の利益の54倍の対価を支払わないとアマゾン株を購入できないということ。益回りで考えると年利1.8%です。

PER(54倍)より益回り(1.8%)で考えた方が直感的で分かりやすいと思います。いまアマゾン株に100万円投資したら、その後1年間で1.8万円のリターンが期待できます。

1.8%なんてしょぼいリターン?

そりゃしゃーない、アマゾンは優良成長株ですから。今の利益は1.8万円しかなくてもこれからドンドン利益は増えていくはず。10年後には5倍の9万円に増えているかもしれません。アマゾンの明るい将来を考えたら現在の益回りが1.8%しかない(PER54倍もある)のは妥当なバリュエーションだと思います。

そもそも、昨今の低金利を考えたら1.8%という利回りですら悪くないと感じるくらいです。たとえば、現在米10年債利回りは1.75%です。約分して1.8%とさせて下さい。

アマゾン株の益回りと米国債の利回りは1.8%で等しいのです。

ここであなたに質問があります。

同じ利回り1.8%のアマゾン株と米国債、どちらを買いますか?

私ですか?

私なら迷わずアマゾン株を選びます。ただし、長期保有が大前提です。今後10年、20年という期間を考えた時、米国債のリターンがアマゾン株のそれを秀でる可能性は限りなくゼロに近いと思います。

もちろん、アマゾンは企業である以上倒産のリスクはあります。もし倒産して株券が紙切れになれば、米国債を選んだ方が良かったという結論になります。とは言え、今後10年の間にアマゾンが倒産する可能性は0.1%未満でしょう。テールリスクとしても無視できるレベルに思います。リスクリスク言い出したら、キリがないからね。

米国債は1.8%という利息を保証してくれます。保有期間中の債券価格の上下を無視すれば、10年間1.8%の固定利息が口座に振り込まれます。増えもしないし減りもしない。それが債券というもの。

一方で、アマゾンの1.8%という利益は増えることも減ることもあります。最悪ゼロになります。それがエクイティの特徴。が、増える可能性の方が高そうです。まあぶっちゃけめっちゃ増えるでしょう。アマゾンはアルファベット、フェイスブックよりも利益成長余地が大きいです。売上成長だけでなく、利益率改善の余地があるからです。現在のアマゾンの営業利益率は5%しかありません。AWS、広告ビジネスなどの割合が高まるにつれて、利益率は改善すると思います。

手元にある米国会社四季報によるとアマゾンの2021年予想EPSは57.4ドル。もうこの時点で益回りは3.2%まで上昇します(予想EPS 54.7ドル÷株価 1,807ドル)。2022年、2025年、2030年にはどれほどEPSは成長しているでしょうか。楽しみですね。まあ100ドルは余裕でしょう。その頃は自社株買いでEPSを増やしているかもしれません。

仮にEPS100ドルなら益回りは5.5%です。

もちろん、これは根拠なき将来予想です。最強アマゾンとは言えアルファベット、マイクロソフト、ウォルマートなどの競合と争っているわけで、簡単に成長成長というわけにはいかないでしょう。利益が下がるリスクも当然あります。

その辺は企業の将来性をどう予想するか、各投資家の判断次第です。

アマゾンが世の中に提供しているサービスのクオリティ、過去の財務データから判断する限り、今後も利益は順調に成長し続ける可能性が高いと私は思います。今は1.8%しかない益回りですが、あっと言う間に3%、5%、8%・・と成長しそうです。今の1.8%のまま停滞するとは思えません。

米国債:1.8%のリターン固定

アマゾン株:1.8%のリターンが毎年グングン成長する(多分)

↑

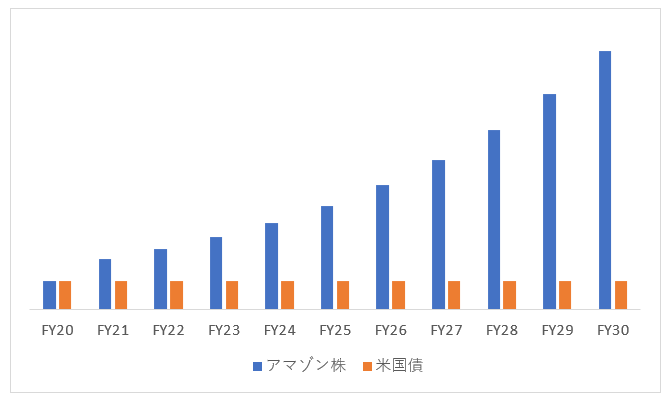

アマゾンのEPSと米国債の利息推移は、こんな将来イメージです。FY20時点の利回りは1.8%で共通だけど、アマゾン株の利益はその後は伸びる。米国債は横ばい。

この状況で米国債を選ぶ理由なんてありますかね。もちろん、ボラティリティはアマゾン株の方が高いです。ポートフォリオのリスクを抑えたいから債券という選択肢はあるでしょう。暴落に備えて債券を選ぶこともあるでしょう。

ただ今後10年のリターンでアマゾン株が負けることは、10年目に大暴落でも起きない限りないと思います。株価変動に耐えれるだけのリスク許容度があなたにあるなら、米国債よりアマゾン株を買った方がいいでしょう。長期投資前提ならアマゾン一択です。

アマゾンは高PERで割高とよく言われます。でも益回りは1.8%「も」あるんです。今後の大きな増益が期待できるなら益回り1.8%でも十分でしょ。アマゾンは割高には見えません。なんせ、債券利回りが1.8%なんですから。世界の債券マーケットを見渡せばマイナス利回りの商品までわんさかある状態です。まあ、米国債の値段が高過ぎるだけかもしれませんけどね。

無配株だとどうしても株価に注目しちゃいます。キャピタルゲインだけが利益だからその気持ちはわかります。ただ企業の利益をしっかり見た方がいいです。投資額に対する利益がきちんと積み上がっていれば、キャピタルゲインであれ配当であれ最後はきちんと株主の利益となります。長期投資を支配するのは感情ではなく経済学です。

利益で考えるとは益回りを見るということ。そして、その益回りが今後どれくらい成長するかに思いを馳せるということ。アマゾン株とS&P500指数、どちらが今後10年のパフォーマンスが良いか予想は難しいです。しかし、アマゾン株と米国債を比較すれば、後者に勝ち目はないと思います。

米国債(債券)は割高

思ったことをワーワー書いてしまい、記事をどう締めるべきか分からなくなってきました、すみません。この記事で言いたかったメッセージ。それはアマゾン株は「買い」というよりは、米国債は「売り」ということです。

散々アマゾン株に言及してきましたが、債券の割高っぷりをアピールするためにアマゾンを引き合いに出した感があります。うん、やっぱおかしいよ、債券マーケット。米国債の利回りとアマゾンの益回りが等しいっておかしい。何が債券市場を支えているのか。中央銀行か。ホントにそれだけだろうか。

自分が間違っている可能性ももちろんある。債券はフェアバリューなのかも。いや、そんなことあり得るか・・。30年後の投資本に2010年代のマーケットはどう書かれてるんだろうか。

Hiroさん こんばんは。

いつも楽しく記事を読ませていただいております。

自分も最近の米国債(というか先進国全般の債券)は高すぎるなと常々思います。

さらに国債だけでなく、投資適格社債、ジャンク債、CLO、

についてもあまり良いニュースを聞きません。

リーマンショック後の超低金利で債券市場が歪になってしまっているのでしょうかね…。

ここまでくると本当に分散投資として債券が必要なのか疑問が湧いてきます。。。

ぶっちゃけ「株+債券」じゃなくて「株+現金(自国&他国)+不安ならゴールド」のほうが良いかもしれませんね…。

ラウルカさん、こんばんは。

金利はいつか正常化されるのでしょうかね。

「今回は違う」は危険な発想と言われますが、低金利は「今回は違う」となる可能性もあるかもなあと思う時があります。

でも今の状況はどう考えてもおかしいと思います。

マイナス利回りの債券が10兆ドル以上もあり、米国債は実質リターンゼロです。

でも誰かが債券を買っているから、今の利回りが成立しています。

誰が買っているのか。

中央銀行、年金基金。

いずれも買いたくて買ってるとは思えません。

どこかで反動が来ると思います。

バークシャーのポートフォリオは数年後に凄まじいリターンを生み出すかもしれません。

>ここまでくると本当に分散投資として債券が必要なのか疑問が湧いてきます。。。

同感です。

私は今は債券は不要と考えています。

債券なら現金の方がましです、今は。

いずれ債券に投資妙味がある時代も訪れると思います。

それまで債券投資はお預けにします。

コメントありがとうございます。