今年は年初からきつい下落相場が続いていますね。

2019年~2021年まで二桁上昇を続けたわけで、これくらいの反動はいずれ来るだろうと思ってはいたものの、実際資産が溶け出すとやっぱり嫌な気持ちにはなります。お金を刷るだけで豊かになれる範囲には限界があるということです。

1月23日現在、私の保有株式の時価は年初から228万円のマイナスです。率でいうと約6%減。S&P500よりはマシか。ダウと同じくらいでしょうか。

200万円以上のお金を1ヶ月もしない内に失ったわけですが、今のところ全く動揺していません。昔は下落時はネット証券の画面を開けなかったですが、最近は普通に開けます。「あ~下がってるな~」と思いながらPCを眺めてます。

株価下落に耐える力、株を握り続けることできる握力が昔より上がったなあと感じています。

なぜか?

まずはポートフォリオから「不安銘柄」をできる限り排除したことが大きいです。以前は高利回りに惹かれて、IBMやAT&T、ウェルズファーゴなどの低PER銘柄をたくさん買っていました。

今はそれらをすべて売却しマイクロソフトやスターバックスなど、長期的な業績見通しが明るい銘柄に入れ替えました。

これらの入替銘柄はPERが高めで、相対的に株式価値が将来の利益に依存しているので昨今の金利上昇を受けて売られています。でも、長期的なEPS成長がまだまだ期待できるわけで、いずれ株価は戻るだろうと楽観的でいられます。

株価が落ちてもそこまで不安になりません。業績不安からではなく、金利上昇によるバリュエーション調整だとわかってますから。もちろん、これらの優良企業でもしっかり決算をウォッチしないとダメですが。

ところで、マイクロソフトがアクティビジョン買収を発表しましたね。メタバースのことはよく理解できてませんが、株主として楽しみです。ナデラCEOの経営手腕を信頼しています。

株価下落に動じなくなったもう一つ理由がマンション購入です。

購入した某新築マンションの物件価格は約7000万円。もうじき、これが私のリスク資産ポートフォリオに加わることになります。

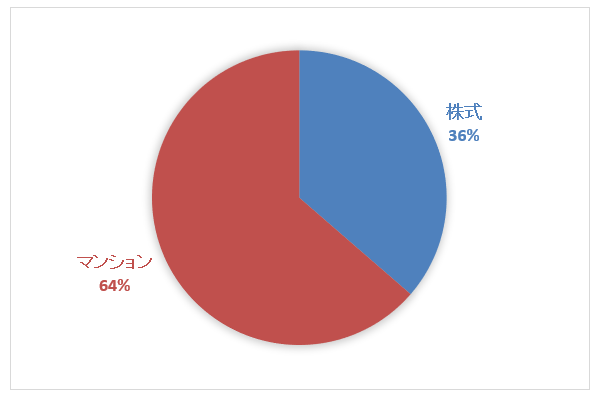

株式運用額が約4000万円ですから、株式よりも不動産の方が遥かに大きくなります。総リスク資産に占める株式の割合は現在の100%から36%に下がります。

(マンション購入後のリスク資産全体に占める株式と不動産の割合)

こうなると、株式の値動きよりもマンションの時価変動の方が私の財産に与える影響が大きくなります。マンションは株式みたいに公開市場があるわけではないので、そこまで日常で時価を意識することはありませんけどね。

収益という意味でも、株式が生み出す配当よりもマンションが生み出す帰属家賃の方が大きくなります。

マンションを含めると運用資産の総額は1億円を超える計算になります。1億円を分母に考えると、200万円強の株価下落は2%程度の下落ということになります。

財産形成を株式運用のみに頼らなくなるので、株価変動に一喜一憂する感情が薄くなってきました。これはマンション購入の思わぬ副産物です。

それと引き換えに、今後はマンション相場の変動に怯えることがあるかもしれませんが。でも繰り返しですが、不動産は株式みたいに目に見えて時価がわかる相場はありませんから、精神的にしんどくなることはなさそうです。

不動産で精神やられるのは、資産価値の下落というよりローンの返済に窮する時です。そうならないために、引き続き労働は頑張らないといけないし、手元資金を以前より厚めに持っておく必要があるかなと思っています。

金融資産がローン残高を上回るようになったら、とても気持ちが楽になりましたよ

羨ましい、、その状況になるのが目標です。

地道に残債を返していくのみですね。

今週末に本審査の手続きです!

こんにちわ。いつもたのしく拝読させていただいています。

なるほど、マンションの額と比べると相対的に「たいしたことない」と思えますよねw

私は不動産は持たない派なので、数百万円の含み損でも胸が痛くなってしまいます

こんばんは。

レバレッジ不動産投資のおかげで気が付けばリスク資産が1億円の大台に乗りそうです。

(負債を控除してネットでは全然ですが)

不動産の割合がちょっと高すぎるので、株式運用も引き続き頑張りたいです。