先日スタバで投資ブロガーさんの記事を拝見していて初めて知った用語があります。YOCという言葉です。Yield on Costの略です。こんな指標あるんですね。今まで知りませんでした。

YOCは配当を投資簿価(原価)で割った数値です。配当を時価(株価)で割った数値である配当利回りとは異なる指標です。

YOC=(予想)年間配当額 / 投資簿価(原価)

年間DPS(一株当たり配当)が3ドルで株価が100ドルなら配当利回り3%ですよね。配当利回りは現在の投資時価と配当の割合を示しています。まあ要するに「今投資したらいくら配当貰えるのか?」ってことです。

YOCは違います。YOCは一般的な数値は存在せず各投資家によって様々な数値になります。各投資家の昔の投資簿価(原価)に対する現在の配当の割合です。たとえば、年間配当(DPS)が3ドルで株式購入額が30ドルだったならYOCは10%になります。3ドル / 30ドル=10%ですね。株の時価(株価)がいくらかは一切関係なく、各投資家の買値に対する配当の割合を示すのがYOCです。

YOCは便利な指標ではありますが、高いYOCを目指すことが必ずしも良いことかと言えばそれは違うと思います。

YOCが高けりゃいいってもんでもない。投資期間全体での配当総額を意識することが重要です。

ビザ(V)とコカ・コーラ(KO)で考えてみよう

長期投資では、投資期間全体の配当額を最大化することが大切になってきます。今配当が多いだけでも将来配当が多いだけでも不十分で、投資期間全体の配当総額が重要です。

YOCが高い銘柄とはどんな銘柄でしょうか?

YOCが高い銘柄とは、過去の投資簿価(原価)に対する現在の配当金が多い銘柄です。

YOCが高くなる銘柄は配当の伸び率が高い成長企業です。成長企業は現在の配当利回りは低いですが、増配率が高く将来の配当は大きくなると期待されます。

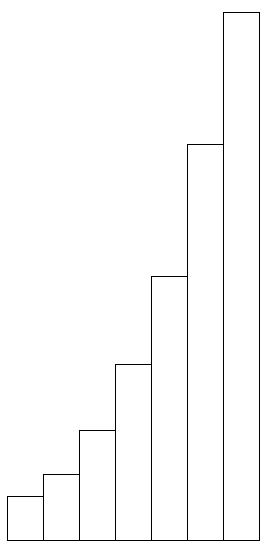

YOCが高くなるパターンは、イメージ的にはこんな感じです。

(縦軸:配当、横軸:時間)

こんな感じで最初は株価に対するDPS(一株当たり配当)が小さいですが、時間とともに利益が成長してDPSがグングン伸びる場合です。

こんな感じで最初は株価に対するDPS(一株当たり配当)が小さいですが、時間とともに利益が成長してDPSがグングン伸びる場合です。

YOCは過去の株価(投資原価)と現在の配当を比較するわけですから、過去から配当が成長している企業のYOCは高くなります。

YOCが高くなりそうな企業として何があるでしょうか?

ビザ(V)のYOCは高くなりそうですね。ビザの配当利回りは1%未満で現在の配当は小さいですが、将来的に大きな配当成長が予想されます。

ビザは2009年度から2016年度にかけてDPSは5倍以上に上昇しており、年成長率(CAGR)はなんと27%にもなります。ビザの配当はこれまで年率27%で成長してきたのです。ビザの2009年初の株価は15ドル付近でDPSは約0.1ドルでした。2009年当時の配当利回りは今と一緒で0.7%(0.1/15)と1%未満の水準でした。

しかし、YOCはどうでしょうか。現在のビザのDPSは約0.6ドルもあります。2009年当時の株価(投資原価)は約15ドルと言いました。ということはYOC=0.6/15=4%となります。2009年にビザ株を買った投資家は、現時点でYOC4%もの配当を貰っているのです。2009年当時ビザに100万円投資した人は、現在4万円の年間配当を貰えています。10年にも満たないうちに、ビザの1%未満の低配当利回りは4%を超えるYOCとなって投資家に報いています。ビザのYOCは今後も上昇してことでしょう。

では次です。

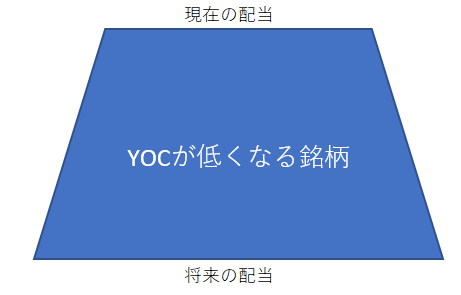

YOCが相対的に低くなる銘柄はどんな銘柄でしょうか?

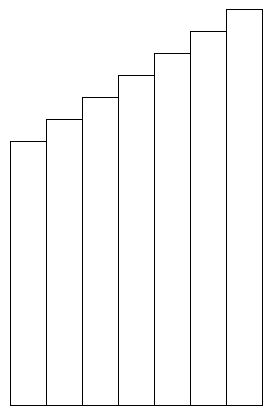

それはイメージ的にはこんな感じです。

(縦軸:配当、横軸:時間)

↑

↑

はじめっからそこそこ配当が高いけど、将来の配当成長率が低い銘柄です。配当の伸びが小さいわけですから、YOCはそれほど高くなりません。

例えば、コカ・コーラ(KO)を見てみましょう。

2009年初のKOの株価は約20ドルで、DPS(一株当たり配当)は約0.8ドルでした。当時の配当利回りは約4%です。金融危機時ということで高い利回りでした。

KOのYOCはどうでしょうか。現在のKOのDPSは約1.4ドルです。2009年から2016年にかけてDPSは1.7倍増えました。年成長率(CAGR)は約8%です。成熟企業ではありますがそれなりに配当は成長しています。

2009年当時の株価(投資原価)20ドルと現在のKOのDPS1.4ドルから、KOのYOCを計算すると約7%(1.4ドル/20ドル)になります。

ビザ(V)とコカ・コーラ(KO)の2009年当時の配当利回りと2016年末のYOCを並べるとこうなります。

| 2009年配当利回り | 2016年YOC | |

| ビザ(V) | 0.7% | 4% |

| コカ・コーラ(KO) | 4% | 7% |

まだYOCで見てもコカ・コーラの方が高いですが、ビザがグングン追いついて来ているのでわかりますね。ビザは2009年当時の株価に対する配当額(=配当利回り)は1%もなかったのに、それが配当が成長した結果2016年のYOCは4%にまで上昇しています。

コカ・コーラは2009年当時から配当利回りが4%と高かったですが、その後の配当成長率がビザに比べると緩やかでした。その結果、YOCは2009年当時の配当利回りの2倍にも満たない7%程度しかありません。

今後、ビザのYOCは益々高くなることが予想され、いつかコカ・コーラを追い抜くでしょう。

では、YOCがグングン伸びるビザ(V)への投資がコカ・コーラ(KO)より有望なのかと言えば、それはわかりません。配当利回りが高い銘柄の投資リターンが必ずしも良いわけではないのと一緒で、YOCが高くなる銘柄の投資リターンが良いとは言い切れません。

線ではなく面を意識しよう!

配当利回りもYOCも一時点の配当に注目した静的な指標である点が共通です。

配当利回り=現在の年間配当 / 投資時価(株価)

YOC=現在の年間配当 / 投資簿価(原価)

両者の数式を見れば一目瞭然ですが、分母の時間軸が異なるだけで分子は同じです。分子が現在の配当である点は共通です。

過去の投資原価に比べて現在の配当が多いとYOCは高くなります。YOCは高いに越したことはありません。それは事実です。ただYOCが高くなれば、長期投資リターンまで高くなるかと言われればそれはNOです。YOCが高くても投資リターンが低いケースもあるでしょうし、YOCが低くても投資リターンが高くなるケースもあり得ます。

結局、一時点の配当ではなく投資期間全体を見た上での配当総額が大事だということです。一時点の配当金額の多寡に囚われ過ぎてはいけません。現在の株価と現在の配当のバランスを示す配当利回り、過去の株価(=投資簿価)と現在の配当のバランスを示すYOC、どちらも現在の配当しか見ていません。

大事なのは面積の最大化です。一次元ではなく二次元で考えることが大切です。

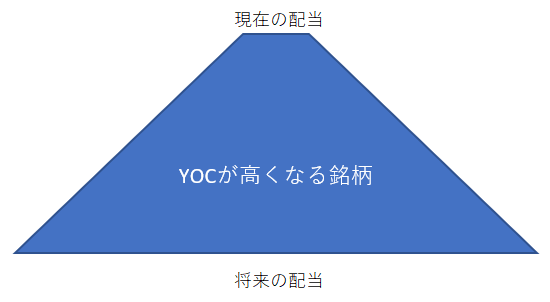

現在の配当に比べて将来の配当が大きくなるパターンだとYOCは高くなります。台形の上底(現在の配当)は小さいけど下底(将来の配当)は大きいです。台形の下底は上底より遥かに長いです。富士山型のイメージ図になります。

現在の配当がすでに大きいけど、将来の配当がそれほど伸びない場合YOCは小さくなります。台形の上底(現在の配当)も下底(将来の配当)もどちらも大きいです。下底は上底よりは長いですが、そんなに変わりません。跳び箱型のイメージ図になります。

富士山型(高YOC)と跳び箱型(低YOC)、どちらの面積が大きくなるでしょうかね。面積が大きい方が投資リターンが高くなります。富士山型(高YOC)と跳び箱型(低YOC)、どちらの方が面積が大きくなるか事前にはわかりません。それは将来にならないとわかりません。神のみぞ知る世界です。

大事なことは、結果は将来にならないとわからないにしても、この台形の面積をイメージすることだと思います。現在の配当も将来の配当もどちらも重要ですが、発想が線になってはいけません。線ではなく面で考えましょう。

ある一時点の線が長くても、生涯を通じた面が広くならないと投資リターンは高くなりません。

長期投資では面を意識しましょう。一次元ではなく二次元で考えましょう。