PER20倍~30倍の優良成長株を買え by ジェレミー・シーゲル

私はジェレミー・シーゲル氏の『株式投資の未来』(以下、赤本と言う)に感化されて米国株投資を始めました。それまではVTなどのインデックスだけを買ってました。

当初、私は赤本でのシーゲル氏の主張をやや誤って解釈していました。つまり、利益成長が緩慢で成熟ステージにあり、売られがちで不人気な、でも確固とした収益基盤のある優良企業の株を買うべきという発想です。

低PER、高配当なバリュー株投資こそ長期で優位性のある投資法なんだと読み取りました。フィリップモリス、スタンダードオイルの事例研究に目を奪われました。

しかし、よくよく読み直してみると1957年~2003年の約50年間で高いリターンを残した銘柄は、どちらかと言うと高PERのグロース株でした。こちらが一般解かなと考え直しました。特に個別株は。

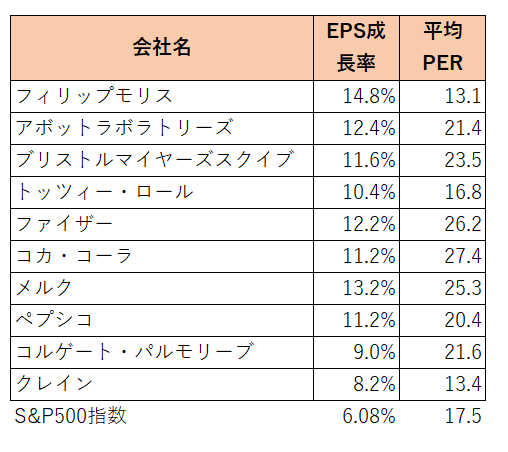

以下は赤本で紹介されていた高リターン銘柄上位10種のEPS成長率と平均PERです。

平均PERがS&P500指数のそれより高い銘柄の方が多いです。

シーゲル氏は運用成績が際立って高い企業のバリュエーションの特徴として以下の2つを上げています。

①PERが市場平均をわずかに上回る

②配当利回りが市場平均並み

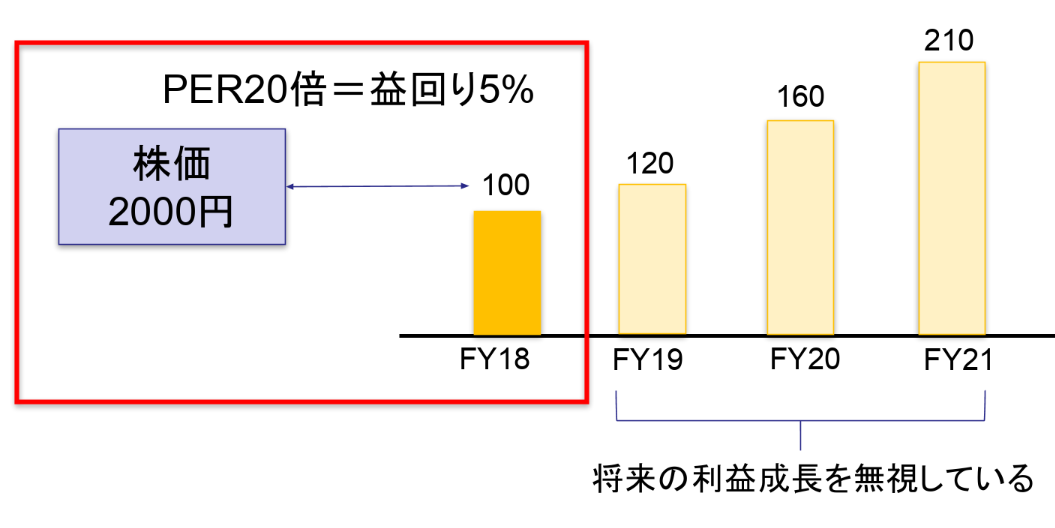

PERは市場平均つまりS&P500指数をやや超える程度が有望だと。そういう銘柄は平均的な企業より遥かに魅力的なビジネスを持っているにもかかわらず、そのプレミアムは十分に株価に反映されていないということです。

具体的にはこう言っています。

黄金銘柄に支払う対価は、PERで20倍から30倍までが妥当だろう。

『株式投資の未来』より

やはり、どんな優良企業であれ還元ステージにあるなら、せいぜいPER30倍が限界という意見です。金利など外部環境によって見方を変える必要があるかもしれませんが、一つのわかりやすい目安を提示してくれています。参考になります。

実際に上記高リターン銘柄を見るとPER30倍超は一つもありませんよね。

GAFAM、ビザ、マスターカード等のハイテク大手にはPER30倍超を払っても問題ないと思う!

さて、今のマーケットで「黄金銘柄」と言えば上記表にある食品・飲料、製薬会社ではなくハイテク企業でしょう。アップル、アマゾン・ドットコム、アルファベット、フェイスブック、マイクロソフト、ビザ、マスターカードあたりがぱっと思い付きます。

これらIT企業の収益性は抜群に高く、このコロナ禍においても成長を続けています。クラウド、ネット通販、PC、ゲーム事業(Xbox)などが特に伸びています。

会計的な利益率を見るとその強さは一目瞭然。アップルの過去10年平均の営業利益率は29%、マイクロソフトは34%、マスターカードは53%です。

あなたがお勤めの会社のPLをチラッと見てみてください。この利益率がいかに凄いかよくわかると思います。日本では営業利益率10%を超えると「おお儲かってるねー」と言われるレベルですよ。30%とか50%とかもはや異次元の世界。

株式投資の凄いとこって、こういう異次元レベルの企業の株もクリック一つで買えるところです。

素直にハイテク大手の株を買えば儲かるんじゃないの?

いや、ホントその通りなんです、、がやはりお値段の高さが気になるところではあります。各社の予想PERを見てみましょう。

アップル:33.1倍

マイクロソフト:31.9倍

アルファベット:33.6倍

ビザ:38.0倍

マスターカード:35.5倍

こんな感じです。コロナで予想利益が一時的に下がっている面もあるから、少し割り引いて見た方がいいかもしれないけど、上記企業のPERは30倍を超えがちです。アップルは最近PER30倍台に仲間入りしたばかりですが。

問題はいくら高成長な優良企業とは言え、還元ステージにある銘柄にこれほどの対価を払って良いのか?ということです。果たして「バリュー」はあるのか?

シーゲル先生が赤本で提唱した目安の30倍は超えています。

が、これは個人的な意見ですが、今のハイテク大手はPER30倍超も許容可能だと思います。ただし、条件が一つあって現在の独占、寡占状態が続くことです。

大統領選挙を控えて、アマゾン、アルファベット、アップル、フェイスブックのCEOが議会に呼ばれていますね(リモートですが)。毎度同じく、「私たちは厳しい競争にさらされています」と各CEOは語ります。

しかし、営業利益率30%のPLをSECに提出しておいて、その言い分は本来通用しないはずです。営業利益率が30%、40%とかって普通に競争社会でビジネスをやってたら無理ですよ。

当面の実現可能性は低いと思いますが、もし規制が実現して独占状態が崩れたら、今の30倍超のPERは正当化されないと思います。逆に言えば、独占企業のままでいれるなら、PER30倍超で買い続けても報われると思います。そして、現行の反トラスト法のもとでは実効的な規制は無理だろうと言われています。

ハイテク企業は在庫を持たない、COGSのかからないビジネスだから高収益だと言われることがありますが、それは違うと思います。そういうビジネスモデルだったとしても、競争が激しければ売値が下がって利益率は下がるはずです。完全競争だと売価は原価を下限に下がり続けます。

利益率が高水準で維持されるのは競争がないからです。独占ビジネスを営んでいるからです。

優良企業ならPER30倍まで許容できるとシーゲル氏は言いました。優良企業を超える独占企業ならPER30倍超でも問題ないのではと感じます。

そんなわけで、私は独占企業たる今のハイテク大手の株は、PER30倍台なら「バリュー」はあるだろうと考えています。政治がアップデートされて、規制リスクが実現したら低迷すると思いますが、その可能性は低そうです。

アップル、マイクロソフトは引き続きホールド。

配当利回りが低いのが気に入らないけど、決済大手のビザ、マスターカードはずっと気になっています。両社ともえげつないPLしてます。

独占企業ならPER30倍~40倍でも問題ないと思ってはいるものの、やっぱりちょっと抵抗あるんですよね。なんやかんやで。バリュー株好きなので。それでなかなか買えずにいます。配当も低いし。悩ましい。

hiroさん

初めまして、いつもブログを拝見しております。

私は25歳の新卒3年目の年収500万程度の男で現在は約200万程度運用しております。

現在VTとSPYDを積み立てておりますが、VTはコロナショックのさなかでも含み益で、spydは含み損を抱えております。

そういった現状、インデックス投資のほうがリターンがいいとおもいますがいかがお考えでしょうか?

私自身、シーゲル教授の「株式投資の未来」は読んでいるのですが、シーゲル教授自身もインデックスの優位性を説いておりますし。情報セクターの成長の罠にはまるリスクも考えてたら。無難にインデックスを積み立てる方が堅実であると思います。

極論ですが、個別株で市場平均以上を狙うのと起業するして成功する確率は体感ですが同じくらいな気がします。

hiroさんは個別株でどれくらいの勝算をもって投資をされてますか?また、結果的にS&P500に自身のPFが下回った際にインデックス投資に乗り換える検討はあるのかを意見を是非お聞かせください。

こんばんは。

ブログご覧頂きありがとうございます。

今の環境でS&P500指数を個別株ポートフォリオで超えるのはなかなか難しいですよね。

ナスダック100みたいなハイテク中心のポートフォリオにしておかないと勝てない時期が続いています。

>hiroさんは個別株でどれくらいの勝算をもって投資をされてますか?

それはなかなか難しいご質問ですね(笑

この4年で痛い目を見て勉強し、ポートフォリオもかなり入れ替えてきました。

今のポートフォリオならそこそこ勝算はあるんじゃなかと思っています。

が、確信はないです。

逆張り銘柄ではなく、なるべく好業績な優良企業を買うように心掛けています。

S&P500に乗り換える予定は今のところはないですかね。

やはり、自分で考えて個別株を買いたい気持ちが今は強いです。

リターンどうこうというより、株式投資に対する興味関心が無くなった時がインデックスに切り替える時かもしれません。

MSCIやSPGIも市場を独占し、利益率も高くて、良いですよね。あと、投資家に身近なのもポインタが高い。

同感です。

V、MA、MSCI、SPGIは特に期待できそうです。

いずれも実質的に独占ビジネスを営んでいます。

PERだけで投資判断は難しいですよね。バリューが良いパフォーマンスになるという訳ではないですし。直近のコロナショックでは高配当系の銘柄がボロボロなりましたもんね・・・。高PERを何年にも渡ってキープできる銘柄が強いのかもしれませんね。

おっしゃる通りPERだけで判断できるものではないですね。

一方で、他のバリュエーション指標と比べればもっとも信用に足るのがPERだとも思います。

結局、将来も含めて利益と株価を比べて買値の妥当性を判断するしかありません。

高配当、バリュー系はやられていますが、長期では巻き返すのか、それともやっぱり今後20年レベルで見てもやっぱり高PERのグロース株が勝つのか。

どちらもあり得ると思います。わかりませんね。

安全を見るならグロース株なのだと思います。

リスク対リターンという観点で見ると、バリュー株よりグロース株の方が魅力的かなと思うことが最近は多いです。