前回こんな記事を書きました。

ROEとは過去の一次出資額に対するリターンなのであって、これから投資する投資家のリターンではない、と言いました。

それは事実なのですが、実は続きがあります。

確かに投資初年度の期待リターンはROEではなく株式益回り(PERの逆数)ですが、その後企業が稼いだ利益を内部留保再投資することで、投資リターンはROEに近づいていきます。

前回の記事で、マイクロソフトはROE30%だけれど株式益回りは5%であると言いました。

ROE30%は簿価の(過去の)話であって、今から株を買う人のリターンではない。

今から株を買おうとする人の期待投資リターンは、株式益回りの5%です。

でも、マイクロソフトが稼いだ利益を全額再投資に回してそれをROEの30%で回すことができればあなたの投資リターンは年数が経つに連れてROEと同じ30%に近づいていくのです。

マイクロソフトは過去のROE実績から30%の高利回りで事業再投資できる力があると言えなくはないですよね。

バフェットは消費者独占力のある高ROEの企業であれば、高い値段で買っても長期では十分高いリターンが得られると言っていますが、それはこの論理からです。

たとえ株式購入時点のPERが高くても(株式益回りが低くても)、企業が利益をROEと同じ利回りで再投資を続けることで株式投資家のリターンもROEに近づいていくのです。

高配当企業は株主還元をするから…

でもね、私はこの話は真に受けてはいけないと思っています。

それは、金の生る木から莫大なキャッシュを生み出すことができる現代の米国優良大企業は、内部留保再投資ではなく株主還元をするからです。

成熟企業として過去の株主資本利益率であるROEと同じ高利回りで再投資なんて、市場も成熟しているし無理だというのも株主還元を行う一因です。

そりゃそうですよね。

マイクロソフト(MSFT)のROEは30%ほどもありますが、全世界に”Microsoft Office”が行き届いている現在の市場で、30%の利回りで利益を再投資するって無理がありますよ。

現にマイクロソフトの総還元性向は100%を超えています。

総還元性向が100%を超えているということは、稼いだ利益の全額を株主に還元しているということです。

だから今のマイクロソフトに投資しても、バフェットが言ったような年数が経過するに連れて投資家リターンがROEの30%に近似していく、というお得なことは起こり得ません。

いくらかは再投資するでしょうが、その投資利回りも30%はさすがに厳しいでしょう。

成熟企業はガンガン株主還元しないとROEが低下していく運命にあるのです。

追加で純資産にお金を積み上げても、その追加純資産に対する利回りは今までのROEほどの高い収益性は期待できないからです。

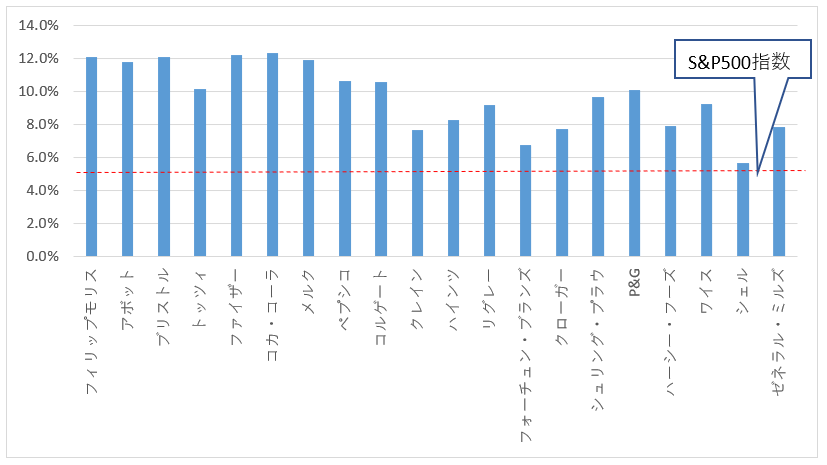

コカ・コーラやフィリップモリスなどの優良ディフェンシブ銘柄の総還元性向は100%を超えており、利益をすべて株主に返還している状態です。

利益を全額株主に還元するという行為を30年、50年と繰り返していった結果純資産の部に残っている金額とは何を意味するのでしょうか?

100年前の株主一次出資額に対する利益率を測定して何か意味はあるのだろうか?

このときROEという指標に果たして意味はあるのでしょかね?

これ以上の話はまだ私の考えも煮詰まっていないので止めます。

高ROE企業への投資は正義です。

それだけ”過去の”株主に高収益率で報いてきた実績があって、過去の実績があるから将来も期待できるという考えは合理的です。

でも株主還元に積極的な高配当銘柄に投資している投資家は、高ROEに過度な期待をすべきではありません。

着目すべきはやはり株式益回り(PER)であり、配当利回りなのです。