米国の電気通信業界にはビック2がいます。

AT&T(T)とベライゾンコミュニケーションズ(VZ)です。

両社ともアメリカン・テレホン&テレクラブという企業が前身です。アメリカン・テレホン&テレクラブが通信網を独占し消費者利益を損なう価格設定が可能になることを恐れた米司法省は、1974年にアメリカン・テレホン&テレグラフを7つの企業に分割しました。その分割後の企業が現在のAT&Tとベライゾンコミュニケーションズの源流です。両社とも今に至るまで数多くのM&A再編を繰り返してきました。

AT&Tとベライゾンの2社で米国のワイヤレス市場の80%以上を占めます。スプリントやTモバイルという競合はいますが、規模という点ではトップ2には遠く及びません。

AT&Tとベライゾンが扱う通信インフラ事業は成熟ビジネスで売上成長率も低いです。そのため両銘柄とも高配当で、インカムゲイン目的の投資家に人気です。配当好きの私はAT&T、ベライゾン両方保有しています。

どちらも高配当なのですが意外に配当利回りに格差があります。2017年11月現在それぞれの配当利回りは以下の通りです。

AT&T:5.9%

ベライゾン:4.9%

ざっくり言ってAT&Tの方が1%ほど利回りが高いです。

どちらも同じ通信業界の大手企業ですが、なぜ1%もの配当利回り格差があるのでしょうか?

1%というと小さく見えるかもしれませんが、そんなことはありません。ベライゾンがAT&Tと同じ配当利回りに追いつくには現在の株価47ドルから17%も暴落しないといけません。配当利回り1%の差は大きいです。

ぱっと見では同じようなビジネスに見える両社ですが、何がこの配当利回り格差をもたらしているのでしょうか?

利回りが高いAT&Tの方がお得なのでしょうか?

いえ、そうとも言えません。AT&Tの配当利回りが高いのにはそれなりの理由があります。

何がAT&Tとベライゾンコミュニケーションズの配当利回り格差をもたらしているのか、私見を述べたいと思います。

理由は2つあります。

①過去の配当成長率

②事業リスク

①過去の配当成長率

株式とはそもそも配当利回りを根拠に買われるものです。

(無配株は除く)

なぜ株は配当利回りを根拠に買われるのか?

それは株式投資のリターンとは配当だからです。リターンたる配当の多寡を投資判断の土台に置くのは極めて自然なことです。

株価変動は流通市場での時価評価合戦に過ぎません。企業が清算するまで株を保有するとしたら投資リターンはすべて配当に集約されます。もちろん、優良企業が清算することはほとんどなく、投資家はいつか株を手放すことになるので、実際は配当だけでなく売却益(キャピタルゲイン)も投資リターンを構成することにはなります。

キャピタルゲインも立派な投資リターンですがその根拠も配当です。本質的に株式投資のリターンは配当以外にありません。これは私の個人的意見ではなく経済的な事実を言っているつもりです。

株式投資リターンが配当だからと言って、配当利回りの高い銘柄が必ずしも有望なわけではありません。なぜなら、配当利回りとは現在の配当にしか着目できていないからです。「配当利回り=現在の配当 / 現在の株価」です。現時点の投資額に対する現時点の年間配当の割合が配当利回りです。

配当利回りは将来を無視した配当収益率です。単年ではなく30年40年という投資期間全体の投資リターンを最大化することが長期投資の目標のはずです。来年1年間の配当金を最大化するのではなく、40年間の配当総額を最大化する必要がありますよね。

配当利回りが低い企業に投資してもその年の配当金は少ないです。たとえば、ビザは配当利回り0.7%しかありません。ビザに100万円投資しても年間配当は7千円しかありません。

でもだからと言って配当利回りが低い企業の投資リターンが悪いわけではありません。今配当が小さくても、将来グングン増配してくれる可能性があるからです。ビザは売上・EPSともに成長著しく将来の増配期待が高いので、低い配当利回りで株価が値付けされているだけです。配当利回りが低くてもビザは有望な銘柄です。

マーケットが合理的ならば、配当利回りが高い銘柄も低い銘柄も総配当金額は同じくらいになるように株価は決まっているはずです。

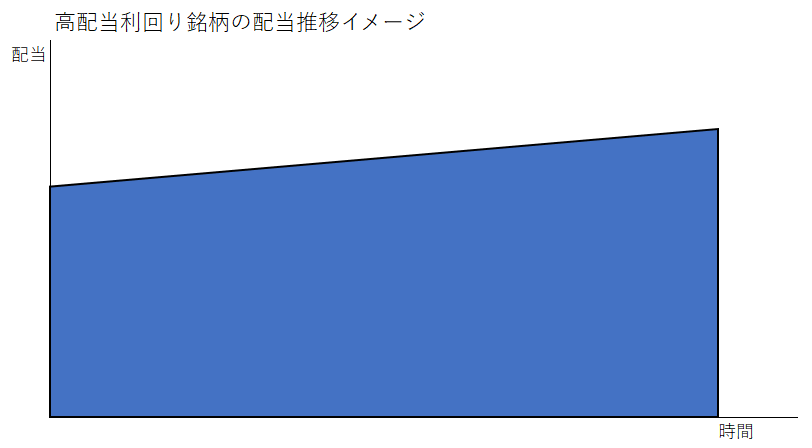

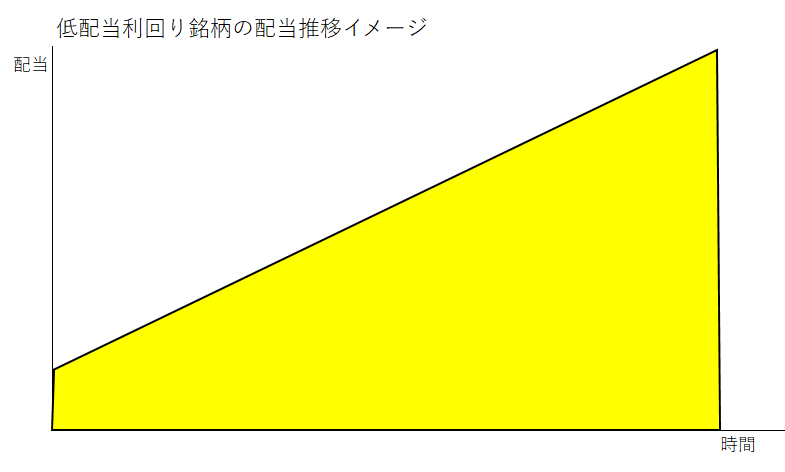

青のグラフ(高配当利回り)か黄のグラフ(低配当利回り)がいいのか、それは各投資家の判断次第です。配当利回りが高くても、将来の増配が小さすぎれば投資リターンは小さくなります。

青色も黄色もどちらも概ね同じくらいの面積になるように、マーケットは各銘柄の株価を値付けしていると思われます。市場が誤っている時もあるでしょうが。

以上のことから分かることがあります。

それは、

(予想)配当成長率が低い銘柄は高配当利回り

(予想)配当成長率が高い銘柄は低配当利回り

になりがちということです。

配当利回りが高いことは、(予想)配当成長率が低いことの裏返しです。

配当利回りが低いことは、(予想)配当成長率が高いことの裏返しです。

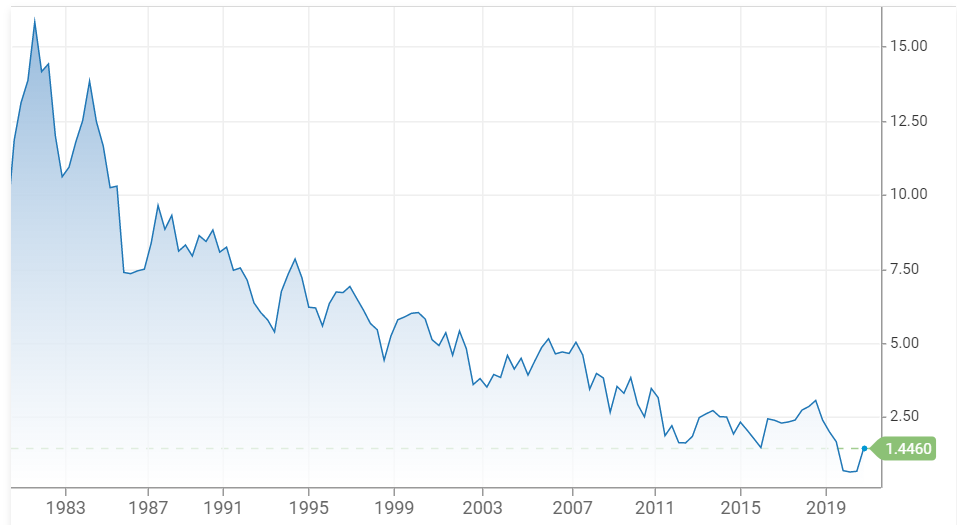

さて、AT&Tとベライゾンの過去10年のDPS(一株当たり配当)成長率を算出してみました。複利ベースの年率です。

AT&T:2.7%

ベライゾン:3.1%

やはりどちらも成熟企業だけあって配当成長率は低いです。ですが、僅かですがAT&Tの方が配当成長率が低いです。

マーケットが今後もAT&Tの方が配当成長率が低くなると判断している結果、AT&Tの配当利回りがベライゾンよりも高くなっていると考えられます。

②事業リスク

AT&Tがベライゾンよりも配当成長率が低いため、AT&Tの方が配当利回りが高い可能性があると言いました。しかし、両社の配当成長率の差は0.4%でそれほど大きな差があるわけでもありません。どちらも成熟事業であり配当成長率は低いです。

では、なぜAT&Tはベライゾンより配当利回りが1%も高いのか?

配当成長率の差だけで説明できるのでしょうか?

そうとも言えません。

配当利回りは(予想)配当成長率だけで決まるものではありません。

マーケットが合理的ならば、配当利回りが高い銘柄も低い銘柄も総配当金額は同じくらいになるように株価は決まっているはず。

↑

と言いましたが、これには一つ前提条件があります。それは事業リスクが変わらないということです。

もし事業リスクが等しいなら、総配当金額が同じ程度になるように株価は決まっていると見ていいでしょう。しかし、実際は企業の業種や状況によってマーケットが感じ取っているリスクはかなり異なるはずです。

例えば、最近ではアマゾンの脅威によって食品株や小売株に対するマーケットのリスク認識は高いと思います。

リスクが高いほど配当成長率の割に配当利回りは高くなります。まあ、よく言われるハイリスク・ハイリターンって奴です。投資家がビビッて資金を出したがらない銘柄ほど株価が下落して、配当利回りは高く算出されることになります。

さて、AT&Tとベライゾンコミュニケーションズ、どちらの方がマーケットのリスク認識は高いでしょうか?

答えはありませんが、私見ですがAT&Tの方がリスクは高いと思われているでしょう。そう思う根拠として最近の両社のM&Aの規模を挙げたいと思います。

AT&T、ベライゾンともに携帯電話サービス事業の成長が鈍化しているので、新たな成長ドライバーを探しています。そのためにM&Aを実施しています。

ここ2年ほどで両社ともに2件のM&Aを実施しています(当局審査中もあるが)。

先ずAT&Tです。AT&Tは2015年に衛星放送大手ディレクTVを約500億ドルで買収しました。さらに現在、CNNやHBOを持つメディア大手タイムワーナーを約850億ドルで買収しようと試みています(当局審査中)。この2件のM&A金額の合計はなんと約1,350億ドルです。。日本円で15兆円を超えます。

次にベライゾンについて。ベライゾンは2015年にAOLを約44億ドルで買収してオンライン広告事業を強化しました。そして今年2017年米ヤフーの中核事業を約45億ドルで買収しました。この2件のM&A金額の合計は約89億ドルです。日本円で約1兆円です。

まとめると、最近2件のM&A金額はこうなります。

AT&T:約1,350億ドル

ベライゾン:約89億ドル

どうでしょうか、桁が2桁も違いますね。AT&TのM&A金額がどれほど巨額かがわかりますよね。ちなみに、1,350億ドルとはカザフスタンやカタールのGDPに匹敵します。

AT&Tは激しく事業を改革しようとしています。通信インフラ事業を持ちつつも、モバイルの有料テレビ事業に賭けています。もちろん勝算があってのAT&T経営陣の投資判断でしょうが、賭けでもあるでしょう。グーグルやコムキャストなど強いライバルが存在するマーケットです。

一方でベライゾンは穏やかに事業を改革しようとしているように感じます。通信インフラ事業を中核に据えたうえで、インターネット広告事業にも少しずつ参入しようとしています。

AT&T、ベライゾンともにネットワークを利益に変える方法を模索しています。そのためにM&Aを行っています。AT&Tは失敗すれば会社の命運に関わるレベルの大規模なM&Aを実施しています。対するベライゾンは、慎重に小規模なM&Aを積み重ねている感じです。

どちらの戦略が消費者の財布をガッチリ掴むのか、現時点ではわかりません。少なくとも私にはわかりません。ただ一つ言えるのは、AT&Tの方が果敢にリスクを取りに行っているということです。

M&A規模だけで判断するのは早計かもしれませんが、マーケットはベライゾンよりもAT&Tの方が事業リスクが高いと感じているのではないでしょうか?

ベライゾンはまだやり直しが効くように思います。しかし、AT&TのディレクTVとタイムワーナー(審査中だが)の統合が失敗すると、かなりの株主価値が失われると考えられます。

AT&Tの方が事業リスクは高いと思います。

リスクが高いと株価は下落して配当利回りは高くなります。ファイナンス理論的に言えば、高い割引率がAT&Tの予想将来配当に対して適用され、AT&Tの配当現在価値たる株価は相対的に低くなっています。

別にAT&Tの方がお得というわけじゃない。リスクに見合ったリターンなだけ。

AT&Tとベライゾンコミュニケーションズは、同業種で成熟度も大きな差はないにもかかわらず、配当利回りは1%もAT&Tの方が高いです(2017年11月時点)。

それはAT&Tの方が配当成長率がやや低いのもありますが、それだけじゃありません。AT&Tの方が事業リスクが高いとマーケットが判断していると思います。

AT&Tの高い配当利回りは高いリスクの見返りだと考えるべきです。決してフリーランチではありません。

株式投資のリターンの源泉はリスクです。だからって、たくさんリスクを取れば良いってもんじゃありません。同じリターンならリスクは低い方が好ましいです。どれくらいのリターンを求めるかも投資家によって異なるでしょう。

AT&Tへの投資はうまく行けばベライゾンより高いリターンが期待できると思います。でも、それは高いリスクの裏返しでしかありません。より安定リターンを狙いに行くならベライゾンに投資した方がいいと思います。

目先の配当利回りに過度に誘惑されてはいけません。なぜ、その利回りになっているのか立ち止まって冷静に考えましょう。マーケットより自分の方が賢いと思うのは控えた方がいいと思います。

hiroさん、こんにちは。

いつも高い質の記事で勉強させていただいております。とても考えさせられる記事でした。

TとVZ間におけるリスク査定では、確かにVZの方が保守派ですが、全セクターで見ればかなり堅実な事業をしている2社ということは変わりありませんよね?

mimizuさん、こんばんは。

はい、同じ理解でいます。

TもVZも損益・キャッシュ共に景気に左右されにくいディフェンシブ性の高い銘柄だと思っています。

それは今後も大きくは変わらないと考えています。

mimizuさんが先日、Tは今後も通信インフラ事業が中心とおっしゃっていたので安心しましたよ。

あくまでもTとVZとの相対比較という意味で、Tの方がややリスクは高いだろうなと思い記事にしました。

hiroさん、こんばんは。

同じ理解と仰っていただき、安心いたしました。今後ともどうぞよろしくお願いいたします。

mimizuさん、こんばんは。

いいえ、こちらこそAT&Tのビジネスについて教えて頂きありがとうございます。

引き続きよろしくお願いします。