20世紀後半にもっとも優秀な株主リターンを残したのがタバコ会社のフィリップモリスです。そのリターンはなんと年率19.8%(1957年~2003年、配当込み)。凄まじい・・。100万円を年率19.8%で50年間複利運用すれば83億円にもなります。

なぜ、そんな高リターンが実現できたのか?

特に1990年代から2000年初頭にかけて、ニコチンの中毒性などを巡って多数の健康被害を訴える訴訟を起こされ、その賠償負担を嫌気して株価が大きく下がったからです。賠償金支払いによってPL的には特別損失が発生し、キャッシュアウトが発生するのも事実なんだから株価が下がるのは合理的。

でも下がり過ぎた。「マールボロ」のブランド力自体は輝きを失っておらず、株価が低迷し続けるのに反してフィリップモリスは稼ぎ続けました。結果として、マーケットはフィリップモリス株を過小評価しており、そこに目を付けて株を買った一部の投資家は報われました。

でも思うんです、「マーケットは本当にフィリップモリス株の評価を誤っていたのだろうか?」って。「当時のフィリップモリス株は本当に割安だったと言えるの?」って。

違うと思います。

フィリップモリス株は決して割安ではなかった。あくまでもリスクに見合ったリターンを提供する株価になっていただけだと解釈すべきだと思います。

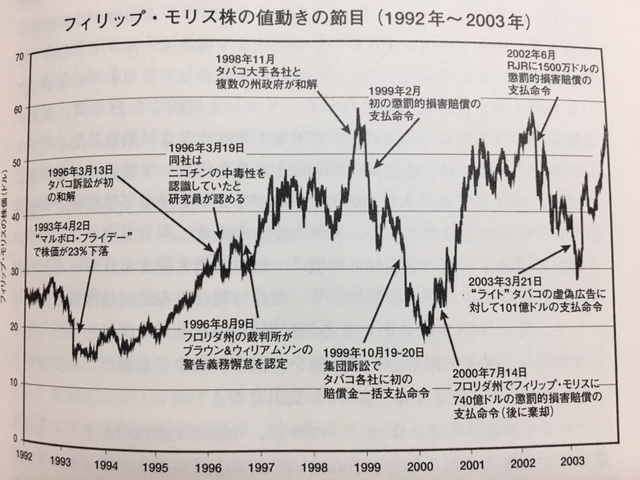

ジェレミー・シーゲル氏の『株式投資の未来』にあった、1992年~2003年のフィリップモリスの株価推移です。

かなり激しい値動きです。

かなり激しい値動きです。

1992年の株価は28ドルくらいかな。それが10年後の2001年頃には20ドルを割る水準にまで落ちています。2003年には28ドルに戻って、さらに50ドルを突き抜けるまで上がっています。

当時の様子を今から知り得ることはできませんが、『株式投資の未来』にこんな記述があります。

タバコ訴訟が相次ぎ、業界全体が、破綻の危機にさらされた。

(中略)

1990年、大手各社がようやく和解に応じ、喫煙に関連する疾病治療費の賠償金として、向こう25年間にわたり各州に累計2060億ドル以上を支払うことで合意した。過去の和解金を大幅に更新する金額だ。このうちフィリップモリスは約1000億ドルを負担した。

それでも訴訟はやまなかった。1999年、今度は米国政府がタバコ各社を相手に大型訴訟を起こした。2000年7月14日、フィリップモリスは懲罰的損害賠償としてフロリダ州の喫煙者への740億ドルの支払いを命じられた。

『株式投資の未来』より抜粋

「破綻の危機」という言葉にドキッとします。10兆円以上の賠償金負担が実際に発生したなら、確かに経営破綻が噂されても不思議ではないなと思います。

1992年から2003年初頭にかけて、フィリップモリス株は28ドルで始まり28ドルで終わりました(2003年半ばから一気に株価が上昇したが)。対して、その間のS&P500指数は2倍以上に値上がりしています。

・10年以上保有しても株価は横ばい(他の株は上がってるのに)

・株価ボラティリティは高い

・破綻するかもと囁かれる

・ウン兆円の賠償判決が下っている

↑

こんな状況にあったフィリップモリス株をホールドし、しかも配当を再投資し続けるなんて正気の沙汰とは思えません。常人には無理。少なくとも、自分がその頃投資家として生きていたとしたら無理だったと自信を持って言えます。「リスクが高過ぎる」とか言ってポートフォリオから外してそうです。

年率19.8%というリターンはあくまで机上の計算であって、これを実現できた人はいないだろうな~と推測します。真偽はわかりませんが。

1990年代のフィリップモリス株は決して割安だったとは思いません。マーケットがフィリップモリス株の評価を間違っていたとも思いません。「経営破綻するかも」と噂されるくらいの企業のバリュエーションとして妥当だったと思います。

年率19.8%という当時のフィリップモリス株の高リターンは決してフリーランチではなく、高いリスクに見合った相応のリターンなんだろうと思います。

果敢に「悲観」銘柄に投資しなくてもいいかなって最近よく思う。

リターンはリスクに見合う。マーケットが恐怖心を抱いている銘柄は、結果として高いリターンになるチャンスがあります。一方で、倒産して紙切れになるリスクも付きまといます。

どこまでリスクをテイクするか、それは人それぞれ。

最近の株式市場を見渡すと、マーケットが恐怖心を抱ている銘柄(大手に限る)としては以下のような企業がぱっと思い浮かびます。

・IBM

・GE

・エネルギー関連企業

・加工食品(クラフトハインツ、ゼネラルミルズ、キャンベル・スープ等)

・テスラ

・フェイスブック

これらの銘柄には高いリスクが織り込まれているように感じます。そのリスクを果敢に取れば、20年後30年後に大きく報われるかもしれないし、逆に大損しているかもしれません。将来はわかりません。

ただ、どの銘柄も1990年代のフィリップモリスほどハイリスクではないと思います。この中に破綻が噂された企業なんてあるでしょうか。あ、テスラくらいか・・。ま、テスラはちょっと成長のステージが違うから同じ土俵で比べられないかな。

当時のフィリップモリスと同じ年率20%近いリターンを得るのは、上で掲げた「悲観」銘柄に投資しても難しそうです。そんな気がします。直感ですが。

リターンはリスクに見合う。金融市場はうまいことできてます。どこまでリスクを取るか、悩むところ。果敢に「悲観」銘柄に投資しなくてもいいかな~と最近思ってます。確かにそれらは高いリターンで報われるチャンスもありますが、リスク対リターンという観点から見て必ずしも効率的とは言えない気がしてきました。特にエネルギー株とか・・。

フィリップモリスがあれだけの高いリターンをあげたのは、やっぱりそれだけのリスクがあったっていうことですよね。今はそこまでのリスクがフィリップモリスにあるとは思えないので、当時のような高いリターンを得るのはかなり厳しいと思っています。

自分は先が見通しづらい銘柄にあえて投資する必要もないのかなと思って、タバコ銘柄には投資しませんでした。その先の見通しづらさがリターンの源泉になるんでしょうけどね。

自分の大切な資産を運用するにあたっては、多少なりともリターンの見込みが下がろうとも「わかる未来」に投資したかったんです。

マクドナルドもディズニーランドもなんだかんだで自分が小学生のころからずっとあって、その未来は今後も続く可能性が非常に高いだろうという考えのもとに投資しています。

とは言っても全く無関係ではなく、自分が保有しているVDCにタバコ銘柄が組み込まれているので、そのレベルであれば全然かまわないと思っています。自分の見通しなんてあまりあてになりませんからね(;^^)

最近はFDAの規制でタバコ会社が売られるシーンが目立ってきましたが、とてもじゃないですが倒産の危機とは程遠いです。

バリュエーション的にも当時ほど安くはないです。配当性向も高い。

将来の見通しづらさが分からない銘柄ほどリターンが高そうに思えるのが難しいところですよね。

マーケットは不透明さを感じているけれど、自分だけ未来がはっきり見える銘柄があれば理想ですが、マーケットより明るくなるのは困難ですし。

最近思うのは、必ずしも将来が不透明な銘柄でなくても、一部の優良企業は市場平均をアウトパフォームする潜在力を持っているんだろうなってことです。確信はないですが。

マイクロソフトやジョンソン&ジョンソン、ペプシコ、アルファベットなどにその力を感じます。

マクドナルドも同じくです。

結局、長期的に存続する企業の遠い将来の利益は正しく株価に織り込まれていない気がします。

ETFは自分があまり注目しない銘柄にも投資できて安全弁になります。

といっても、HDVは保有している個別株と丸被りですがね、、。