6月は1件、取引を実施しました。シュルンベルジェ(SLB)に50万円ほど投資しました。

投資後すぐに、原油先物が急落して、原油価格は一時1バレル42ドルまで落ちました。それに伴い、SLBの株価も下落し現在3%ほどの含み損です。

原油価格はやや上昇しつつあり、現在46ドル強です。ですが個人的に、エネルギー株に対するセンチメントが悪い状態はもうちょっと続きそうかなって思っています。割安とか思わず、キャピタルゲインを期待せずに、配当だけで十分という謙虚な気持ちで相場に向き合いたいと思います。

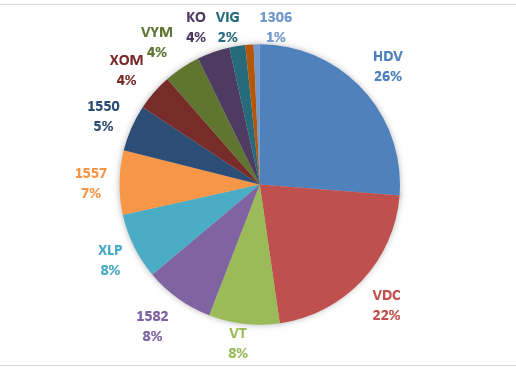

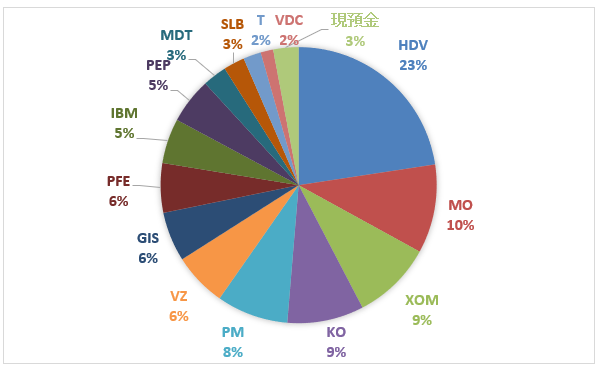

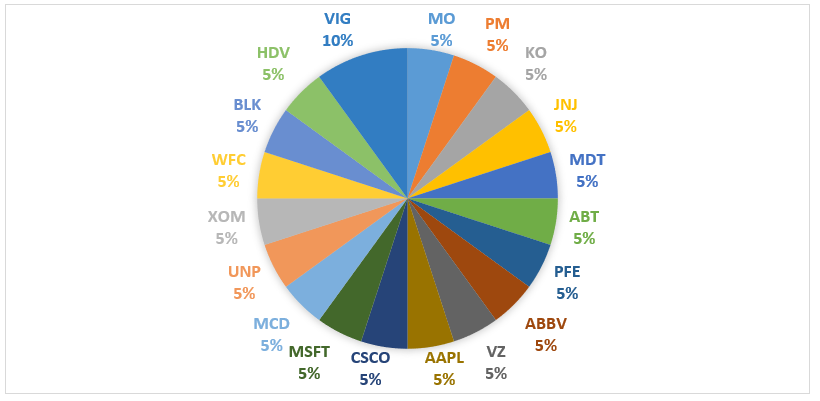

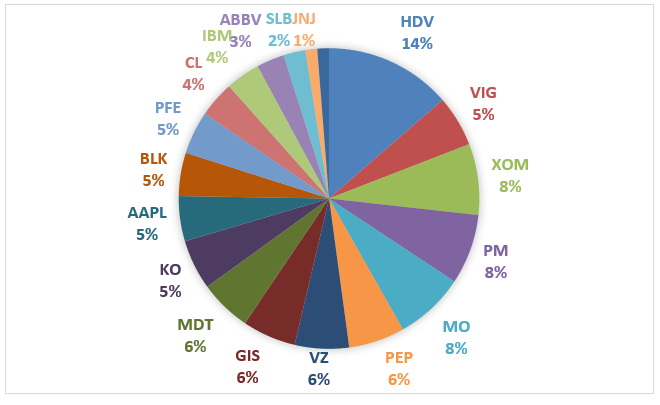

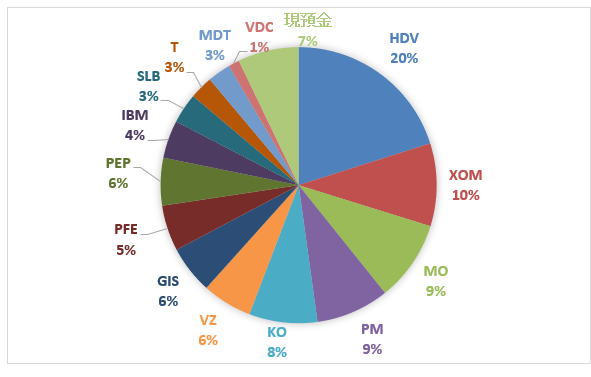

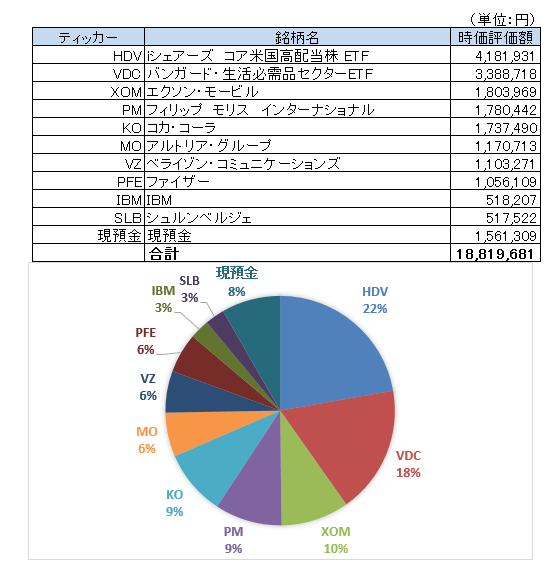

2017年6月末のポートフォリオです。

SLBを加えて、個別銘柄数は8まで増えました。

特に投資にルールは設けていないですが、7月も一度くらい追加投資しようかな~と思っています。何を買うかは全く決めてませんけど。

少し、マーケットの話を。

6月半ば、FRBは短期金利の誘導目標を0.25%引き上げました。が、米長期金利はこれにほとんど反応しませんでした。てか、むしろ長期金利は下落していきました。米国債(2年物)と米国債(10年物)のスプレッドは0.8%ほどにまで縮小しました。

なんか釈然としない金利推移でした。

が、しかし、27日にちょっと潮目が変わり始めたかもしれません。欧州金融政策の引締め報道から、欧州債券、米国債券相場が動きました。欧州債が売られて、それに引きずられるように米国債も売られています。

米国債(10年物)利回りは、26日に2.14%ほどだったのが現在(7月1日朝)、2.30%まで上昇しています。2年物と10年物とのスプレッドは1%まで拡大しています。

金利上昇ば、金融株には特にポジティブで、ハイテク株や生活安定株にはネガティブです。

あと一般的に言って、株式全体のパフォーマンスを下げる要因になります。金利が上昇する(債券利回りが上昇する)ってことは、株式最大のライバルである債券の魅力が高まるってことですから、株式は売られがちになります。

なんか悩ましいですね~。長期金利が上がらなければ、それはそれで、将来の景気後退を予感させるって意味で株式相場にネガティブな要素でもあります。一方で、長期金利が今回みたいに上がれば、それもそれで、株式相場の上値を重くしてしまいます。

ただ金利が上昇していると言っても、過去と比べれば米長期金利はまだまだ低いレベルです。金利上昇初期の局面は、株式相場は上昇することが多いです。株式市場は景気拡大を半年くらい前から織り込むと言われますが、金利上昇初期は景気拡大を示唆することが多いからでしょう。そりゃそうですよね、景気が順調だから中央銀行は金利を上げるし、QE政策を縮小するわけですから。

だから、金利が上昇し始めているからと言って、急にビビッて投資をストップするのは止めた方がいいと思います。S&P500のPERは決して割安のサインを出していませんが、それは今の収益水準を基準にしての話です。景気拡大、インフレ拡大が企業収益を意外なほど押し上げて、3年後に今を振り返れば、「あの頃はむしろ割安だったんだな~」とか言ってるかもしれません。

2017年下期それほど株式のリターンに期待すべきではないと思います。上期順調過ぎました。平均への回帰という言葉もあります。配当さえもらえれば十分さ~くらいの気持ちで、いつも通りコツコツ投資を続ければいいかなって思います。