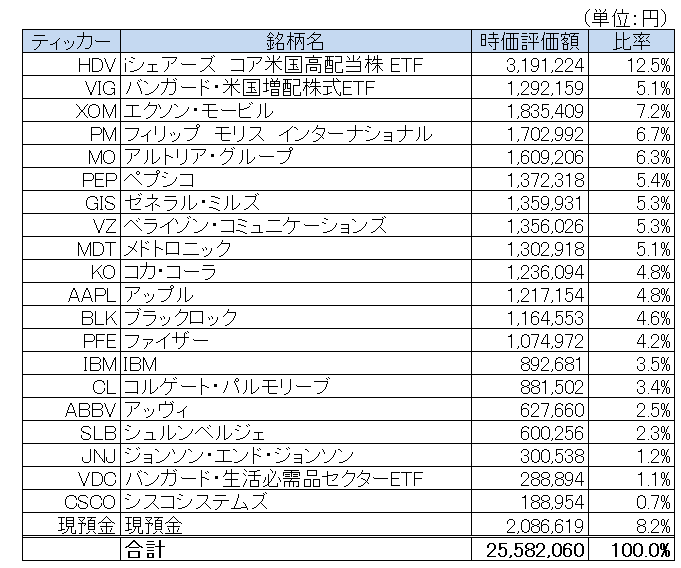

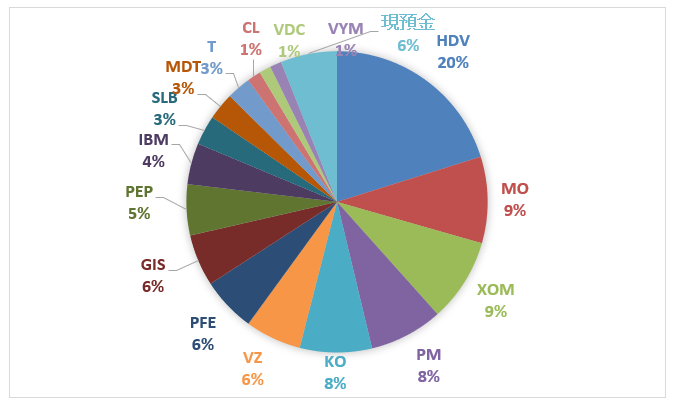

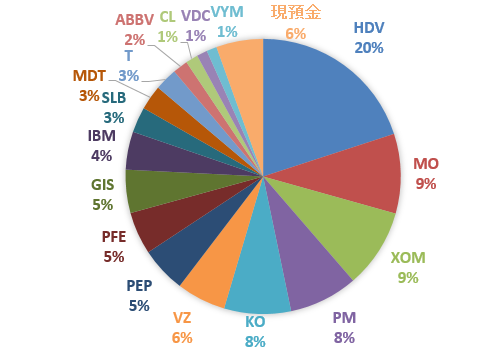

6月最終営業日を終えたので現時点のポートフォリオを公開します。

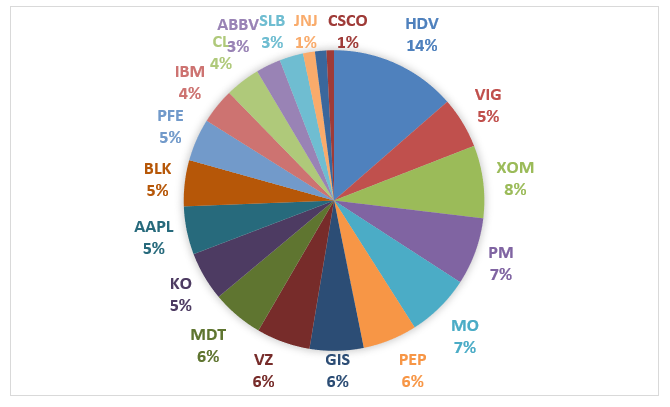

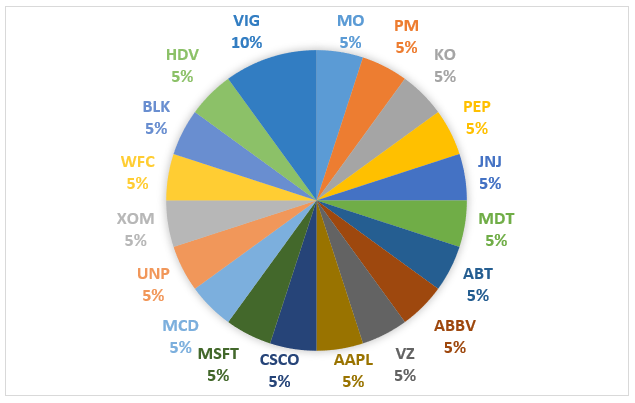

以下、現預金を除いた株式のみの銘柄別構成比。

今月はボーナス月にもかかわらず取引は普段より控えめでした。シスコシステムズ(CSCO)に約20万円投資しただけ。引っ越し関連で物入りだったのと、どの銘柄も株価が高く見えて、なかなか積極的に買えなかったという2点が主な理由。

今回56ドルでCSCOに初エントリーしましたが、これから少しずつ買い増して120万円くらいまで保有額を伸ばす計画です。現在のPERは18倍ですが、今の株価はフェアバリューの上限付近と認識しています。キャッシュ潤沢な優良企業とは言え、成熟企業でトップラインの成長率は高くありません。この10年の売上成長率(CAGR)は年2.2%。毎年の自社株買いによってEPS、DPSの成長率はそこまで低くはならないと考えますが、それでも今のPER20倍弱というのが限界ではないでしょうか。

そんなわけで、CSCOの株価がこれから大きく伸びるとは考えていません。今後の貿易摩擦問題次第では大きく下落するかも。あまり焦らずに、なるべく安いタイミングで少しずつ買っていきたいです。

それにしても、アルトリアグループ(MO)の含み損は酷い。こいつ一人で▲70万円やで。タバコの未来ってどうなるんでしょうかね。サンフランシスコ市は電子タバコの販売を法律で禁止するそうです。130億ドルという大枚をはたいて買ったJUULの業績が低迷すれば、MOの株主が被る打撃は大きいです。その時は減配も覚悟せねば。自分がタバコ吸わないから、タバコの未来なんて想像すらできないな。まあ、しっかり決算をウォッチしていくしかありません。今のところ売却予定はなし。追加投資予定もなし。フィリップモリスも同じ。

あとはトピックスとしてはアラガンを買収したアッヴィ(ABBV)ですね。買収発表から3営業日経過して株価はそこそこ戻ってきましたが、依然として20%の含み損です。630億ドルという買収金額は巨額で想像もできませんね。

1年ほど前にバロンズが「製薬大手アラガンの株価に上値余地」という記事を掲載していました。

製薬大手アラガン(AGN)では、主力製品ボトックスの新たな競合製品の登場と、ドライアイ治療薬レスタシスの特許独占期間満了を投資家が懸念してきた。同社の直近の株価は169ドルと、2015年半ばの最高値を5割下回る水準だった。

しかし、同社に対する懸念は行き過ぎており、開発中の新薬によって売上高は取り返せる見込みだ。アラガンを取り巻く悪いニュースの大半は、割安な株価に既に織り込まれているようにみえる。うまくいけば、株価は2019年末までに20%以上上昇する可能性がある。

バロンズ(2018年3月20日)

当時のアラガンの株価は170ドル前後。そして、今回のアッヴィのアラガン株取得額は約188ドル。ちなみに、買収発表前のアラガンの株価は130ドルだったのでプレミアムは45%です。バロンズを鵜吞みにするわけではないけど、もしかしたら今回の買収価額は妥当なのかも。来週以降もアッヴィの株価反発は続くのか・・。わからんけど。

ヘルスケアセクターの保有銘柄はファイザー(PFE)、メドトロニック(MDT)、アッヴィ(ABBV)、ジョンソンエンドジョンソン(JNJ)の4社です。このままABBVを買い増すべきかどうか、、悩みどころです。アボットラボラトリーズ(ABT)やベクトンディッキンソン(BDX)、ストライカー(SYK)のような医療機器メーカーの方が安心してホールドできそうです。その分お値段は高いけど。製薬は再編が多すぎですね。しかも一つ一つのディールが超巨額。まあ、医療保険含めヘルスケアセクター全体に言える話でもありますけどね。CVSヘルスのエトナ買収という案件もありましたし。

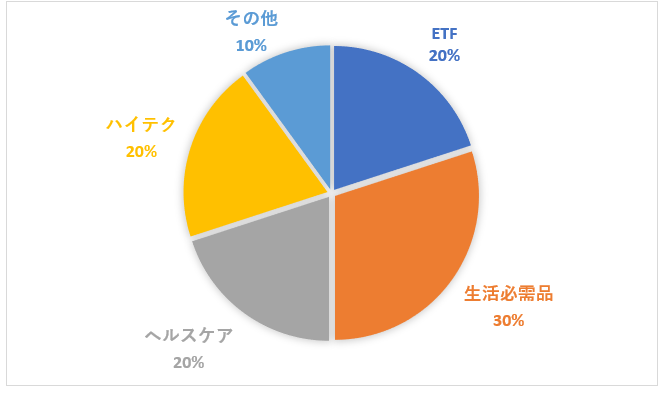

製薬・医療機器は成長とディフェンシブ性を兼ね備えたセクターとして期待しています。銘柄を入れ替えていく可能性はありますが、ポートフォリオの20%程度は常時保有しておきたいです。

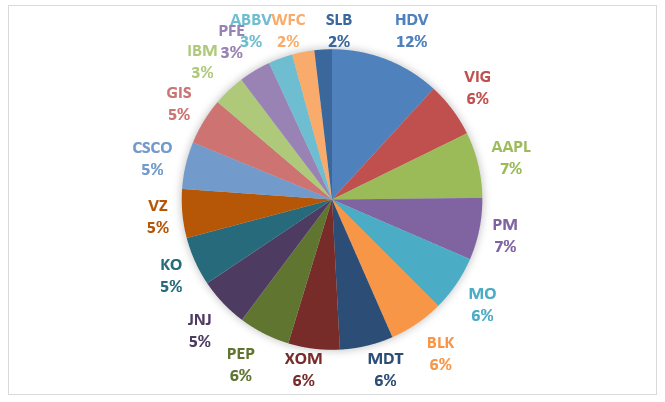

少しずつ目標とするセクター構成割合に近づいているけど、まだまだ途上です。山で言えば6合目くらい。今の目標セクター割合はざっくりこんな感じです。

生活必需品、ヘルスケア、ハイテクの3セクターをコアとします。「その他」にはエネルギーや金融などで気になる銘柄が含まれます。保険としてのETF枠20%は変わらず。この目標に向けて少しずつ歩を進めています。まずはテクノロジー株を増やさないとな。

ところで、大阪で開催中のG20において米中が貿易交渉で合意し、例の25%の追加関税発動を米国が見送るという速報が入ってきました。マーケットはどんな反応をするのか。これ以上株価が上がったら買いづらくなるな。

はじめて書き込みします。

いつも楽しく拝見しています。

質問ですが、、仮に2億円の資金があり、それで米国株を購入するとします。

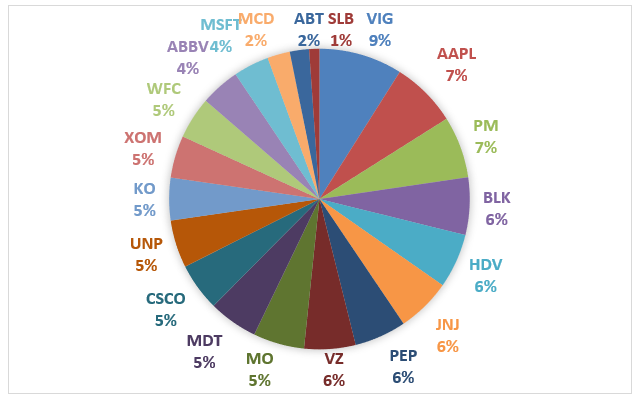

利回りは税引き後5パーセント以上は欲しいとしたら、hiroさんはどのようなポートフォリオにしますか?

はじめまして。

5%の利回りが目標でしたら資産の7割は株式にします。

具体的にはS&P500指数もしくはNYダウに連動するETFです。

残りの3割は米国債でしょうか。

株式の期待リターン7%、債券2%として加重平均で5%は超えます。

もし5%以上狙う場合、株式の比率を引き上げます。

個人的には、今の債券価格は高過ぎると思うので資産のすべてを株式にしちゃうと思います。

2億円もあると入金タイミングが迷いますね。

お疲れ様です。いつも楽しく拝見してます。ポートフォリオは一人一人様々でその人それぞれの個性が出るので面白いですね。私はヘルスケアセクター3割(VHT)、高配当戦略(S&P10種もどき)3割、自由投資枠3割、CFD(相場暴落時のヘッジ用資金等)1割って感じにしてます。ヘルスケアセクターは自由投資枠のベンチマークに使ったりしてます。

ところでシーゲル教授のS&P10種戦略の解釈ですが、S&P100の中から最も高配当である上位10銘柄を購入すると解釈しますか。それとも、米国株式の期末時価総額の上位100銘柄から最も高配当である上位10銘柄を購入するものと解釈しますか。hiroさんはどのように考えますか。ご意見をいただければ幸いです。

お疲れさまです。

色んな投資スタイルがありますね。

私は目先の配当につられる投資スタイルがまだ止められませんw。

VHTは良いETFですね。

ご質問の件ですが、書籍には「S&P500の大型株100銘柄の配当利回り上位10銘柄」とあります。

定義は後者が近いだろうと思います。

S&P100から配当利回り上位10銘柄を選ぶ方法に近いと思います。