投資している銘柄に愛着を持ってはいけないと言われますが、日常生活に身近な商品、サービスを提供している企業に投資することは有益だと思います。何が有益かと言うと、ビジネス内容を理解しやすく暴落時も自信を持ってガチホできる点がです。

オークツリー・キャピタルのハワード・マークス氏の本を読んで、リスクには2種類あると知りました。

客観的リスク:ボラティリティの高さ

主観的リスク:各投資家の保有銘柄に対する不安感

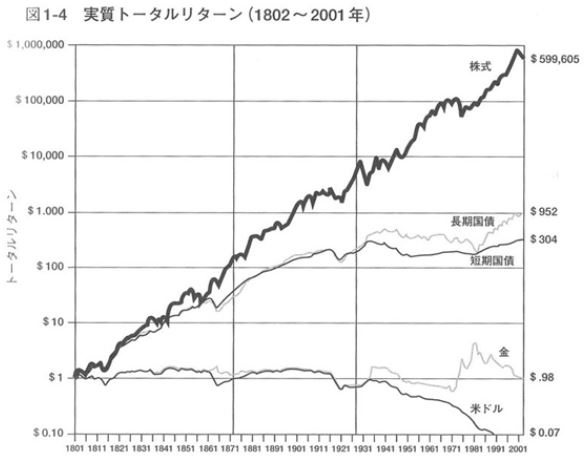

一般的にはリスクとは前者の客観的リスクのことを指すかと思います。リスクを抑えたポートフォリオとは、複数銘柄に分散投資して値動きをなるべく抑制したポートフォリオということ。債券と株式を組み合わせたり、株式の中でも景気循環株と景気安定株を組み合わせることで実現できます。

後者の主観的リスクというのが新しい視点で面白いなあと思いました。リスクは数字で定量的に測れるものではなく、各個人の主観によって異なるという発想です。ある投資家のポートフォリオを見れば過去のリターンを調べることは可能です。でも、リスク対リターンは測定不能だとマークス氏は言います。なぜなら、その投資家の主観的リスクは第3者が測定できるものではないからです。

2013年に株式投資を始めてもう7年くらい経ちますが、自分の中のリスク観の変遷としては、

客観的リスクの抑制が大事(インデックス最強!)

↓

いや、主観的リスクの抑制の方が大事(よく知っている生活必需品セクターに偏っても問題ない!)

↓

やっぱ両方大事(セクターを分散させつつ、ビジネスを理解できる銘柄に投資しよう!)

てな感じです。

自分が理解しているビジネスに投資するというのは個別株を長期保有する上では重要です。理解していれば、暴落しても不安で投げ売りする可能性が低くなります。逆に、もうビジネスがオワコンだから売り時という判断もしやすいです。

最近米マクドナルド(MCD)に投資しましたが、ハンバーガーチェーンというのは身近でわかりやすいビジネスです。たまに行きますし。コロナ禍でレストラン事業は苦戦していますが、マクドナルドにはテイクアウトやドライブスルーを求めて多くのお客が来店している様子を見かけます。MCD株の将来には強気になれます。

ただ、身近なビジネスばかりに投資していると、どうしても生活必需品など一部のセクターに偏りがちです。以前はそれでも問題ないって思ってましたが、今はやっぱりセクター分散も大切という考えに変わりました。ビジネスを理解すると言っても限界があるからです。身近なハンバーガーチェーンや日用品メーカーであったとしても、マーケットよりも自分の方が企業のビジネスについて詳しくなるのは難しいです。

そんなわけで、客観的リスクを抑えつつ(ボラティリティを下げつつ)、主観的リスクも抑える(理解できるビジネスに投資する)という、2つのリスクをなるべく同時に下げる投資スタイルを目指しています。

いつもお世話になります。

ズバリ、今は買い時ですか??

二年後に戻ると仮定して、、

戻るならガンガン買い増しかなあと。

宜しくお願い致します‼️

いつもお世話になります。

直感ですが、ここまで上がるとそこまで「買い時」という感じはしてません。

いつも通り積立を続けていけばいいかなあくらいです。

ただ銘柄によっては割安になっているものもあると思うので、見極めが大切かもしれません。

S&P500指数という意味では特に割安というわけないかなと感じております。

早速のアドバイスを有難うございました。

確かにこれまでが高値だったのとこれから企業の業績が悪化することを考えると集中投資はリスク大きくなりますよね。現金比率を高くしていたせいか、現在、ダウ平均がピーク時より15%前後下落しているところ私の投資総額は9%程に収まっており、将来回復するなら今のうちに投資すべきかどうか迷っています。2年くらいかけて現金分を投資していこうかな、、、というのが自分の場合のベターな選択肢かなあと感じています。

2番底が来ても突っ込めるよう、、勇気を出して、、

今後とも宜しくお願いします!

迷うところですね!

確かに、時間を分散させて投資した方が安心ですね。

経済の復活ペースの不透明さもありますし、巨額な財政政策がどう市場にインパクトを与えるか未知な要素が多いですね。

インフレ予想についても様々な見解がありますし。

ネット証券などインフラは整った素晴らしい環境ですが、不確実性の高さという点では難しい時代ですね。

こちらこそ、今後ともよろしくお願いいたします。