パン、お肉、牛乳は時間が経てば腐るのにどうしてお金は腐らないのだろうか?

いや、そりゃお金は腐らないに決まっているでしょう。だってお金はたたの紙切れ、もしくは銀行預金口座内のデータに過ぎないのだから。財布に紙幣を入れていても、それがちょっとヨレヨレになることはあっても価値は変わりません。1万円は1万円のままでしょ。と思う人が大半だと思います。

「それ(お金が腐らない)っておかしくないか。」と考えた人がいました。ドイツ人のシルビオ・ゲゼルという人です。

お金とは物と物を交換するための仲介役に過ぎないものです。物は腐るのにその仲介役であるお金が腐らないのはおかしいのではないか。お金が腐らないから人々はお金を使わずに大事に抱え込んでしまう。だから、経済が低迷して不幸になる人々が出てくるのではないか。お金という経済の血液が循環せずに滞留して血栓ができてしまうのは、お金が腐らないことが原因の一つだろう。ゲゼルはこのように考えました。

そして彼は「腐るお金」「減価するお金」という概念を提唱しました。牛乳は1カ月もすれば消費期限となってしまいます。さすがにお金の消費期限を1カ月という短さにする必要はないけれども、お金にも消費期限を設けることが必要はなのではないかとゲゼルは考えました。

「お金を意図的に腐らせる」「お金に消費期限を設ける」とは一見すると非現実的に思えます。しかし、この仕組みが実際に運用されたことがかつてありました。オーストリアのチロル地方のヴェルグルという町です。

ヴェルグルでは労働証明書という地域通貨が発行されました。この地域通貨は毎月1%減価する仕組みでした。具体的にどう減価させるのかと言うと、1カ月に1枚ずつ額面の1%の値段がするスタンプを押さないと、貨幣としての価値を失うという仕組みです。スタンプのない紙幣は使えません。

1万円の紙幣を来月まで持ち越すためには、100円のスタンプを購入して押印する必要がありました。1年間持ち越すには、1200円も必要です。10000円札を1年間ほったらかしにしておくと、8800円になっているということです。

確かに、こうすることで人々は積極的にお金を使おうとしますよね。お金を貯金するためには毎月1%、毎年12%もの費用が発生するのですから。毎年10%以上も減価するとは相当なスピードに思えます。しかし、牛乳が1カ月で100%減価することに比べれば、1年に10%というお金の減価スピードは緩やかなものと言えるのかもしれません。

お金とは物やサービスを購入するための手段です。手段に過ぎないはずでした。そういう便利な仲介役としてお金は誕生したに過ぎません。ですが、段々とお金が神格化されていきました。お金をたくさん持っている者が偉いという風潮が強まるようになりました。お金を巡って強盗などの凶悪な事件まで起きるようになりました。みなお金を必死に求めます。

なぜ、お金がそれほど神格化されたのか。その理由の一つとして「お金は腐らない」ということがあります。専門的には貨幣の価値保存機能などと言ったりもします。

貨幣には価値を保存する機能があります。1万円札は少なくとも名目的には1万円という価値を持ち続けます。

その価値保存機能は貨幣の優れた機能だとも言えますが、弊害も大きいです。それが貨幣の神格化です。何よりもお金が大切だと人々が思ってしまう。その結果せっせとお金を溜め込む人が多くなり、お金が経済を回らなくなり不況が起こるという問題です。

現代は金融機能が発達しているのでまだマシです。仮に人々がお金を貯め込んでも、金融機関に預けている限りそのお金は何らか使用されます。最悪、国債購入に資金が回るだけですがそれでも紙幣を金庫に入れておくよりマシです。金融機能が発達しておらず人々が紙幣を家の金庫に入れて貯蓄していた時代というのは、今より問題が深刻だったのだろうと推測されます。

お金は意図的に腐らせなくてはならない。でないと、多くの人が物々交換の仲介役に過ぎなかったお金を溜め込んでしまうからです。お金を貯めるという行為は個人としての部分最適にはなりますが、経済全体最適にはなりません。お金を貯めるという行為が、個人レベルでも最適な行動にならないようなお金の仕組みを考える必要があります。

言うまでもなく、現代の紙幣は勝手には減価しません。スタンプを購入しなくても1万円札は来月も1万円札のままです。

ゲゼルが提唱した「減価するマネー」は現代にはありません。

しかし、マネーを減価させる仕組みは別にあります。それが中央銀行による金利操作とマネー供給量操作です。米国中央銀行のFRBは物価上昇目標を年率2%と定めています。2%のインフレ目標を達成させるために、資金の流通量を操作しています。

物価と通貨価値はコインの裏表の関係にあります。物価が上昇するとは、通貨価値が下落するということです。年率2%で物価を上昇させるというのは、別の言い方をすれば年率2%で通貨価値を減価させるということです。

現代のマネーは、かつてのオーストリアで発行されたスタンプマネーではもはやありませんが、マネーが減価するという仕組みは生き残っています。現代のお金も徐々に腐ります。ゆっくりですが確かに腐っていきます。

腐っていくお金を20年、30年も抱えておくべきではありません。年率2%でも30年経過すれば、価値は4割ほどは下がります。

FRBはバランスシート縮小を10月から始めます。現在4.5兆ドルほどもあるバランスシートを徐々に縮小させていく計画です。

縮小させていくのですが、バランスシート拡大を始めた2008年当時のバランスシートの大きさにまでは戻れないと言われます。2008年当時のFRBのバランスシート規模は0.8兆ドルほどでした。それが、今は4.5兆ドルですから、5倍以上に拡大した計算になります。

この4.5兆ドルのバランスシートを2008年当時の0.8兆ドルまで戻すのは不可能だと言われています。NY連銀の予想によると削減幅は1兆ドル~2兆ドルにとどまるとのことです。4.5兆ドルある現代のFRBのバランスシートは、3兆ドル程度にしか削減できないというのが大方の予測のようです。

なぜ、FRBは元の1兆ドル未満のスリムな体形に戻ることができないのでしょうか?

そのことについて、WSJはこんな説明をしています。

通貨流通量が増える中で負債が金融危機前よりも増えているため、資産残高も減少するにせよ最終的には当時を上回ることとなるだろう。

ウォールストリートジャーナルより

「通貨流通量が増える中で負債が金融危機前よりも増えている」。。ちょっとわかりずらい表現です。

負債とは何か?

FRBの負債とは何か?

FRBの負債が増えているとは、FRBがそれだけ紙幣を刷っているということです。FRBが紙幣を刷ると、FRBはこんな仕訳を切ることになります。

FRBが紙幣をする度に、貸方(右側)の「銀行発行券」が増えていきます。WSJが言っている負債が増えるとは、このことを言っています。

金融危機に対応するために、負債が増えるのは当然ではあります。リーマンショックから回復するためにFRBが資金供給すると言って国債やMBSの買い入れ(QE政策)を始めたのですから。

ここでWSJが言っているのは、たとえFRBのQE政策がなくとも世の中の資金流通量は増えていたということだと思います。もちろんQE政策のために平時よりも急速にマネーの量が増えてきたのは間違いないことですが。

資本主義社会は常に資本の成長を求められます。そのために、マネーの量(クレジットの量)も基本的に右肩上がりに増えていきます。それは、今あなたが持っている現金が徐々に腐っていくことを意味しています。

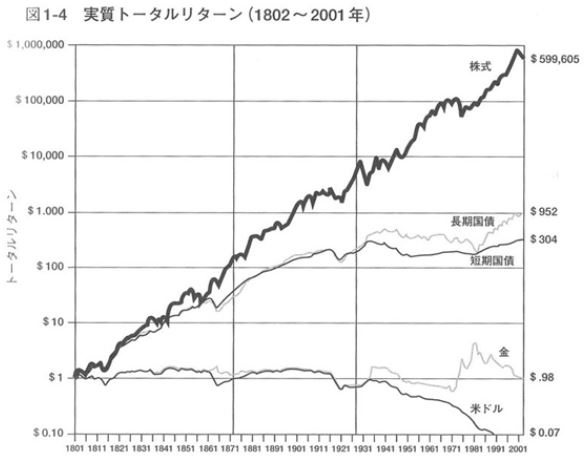

約200年弱かけて、紙幣は完全に腐りました。

紙幣は腐りますが、急激に腐るわけではありません。紙幣が腐るからって、焦って買い物に出かける必要はありません。焦って株式を買う必要もありません。

でも、お金は長期的に腐るものなんだと知っておいて損はありません。たまに数千万円のお金を普通預金で置きっぱなしの人がいますが、あまり賢い選択とは言えません。

上のグラフを見てもらえれば、株式の価値がグングン伸びていることがわかります。現金を抱え込むのではなく、少しずつ株式に移行していきましょう。

相場の格言として「中央銀行には逆らうな」という言葉があります。中央銀行はお金を意図的に腐らせます。中央銀行は現金を抱え込むなと暗に指示しています。現金を抱え込むとは、無意識的であれ中央銀行に逆らっているということになります。

「現金を抱え込むとは中央銀行に逆らっていることになる」という視点、なるほど!と思いました。

日本の教育が「お金はなるべく使わないで貯金をしなさい」ではなく、「お金はS&P500などの優良企業の株式にも投資していきなさい」と変わっていけば日本の資本主義社会もうまく機能していくかもしれませんね。

でも日本人の多くがそのような行動をとると、S&P500に投資する優秀な上位数%に入れなくなってしまうかも(笑)

いずれにしても現金が腐っていく概念は常に覚えておこうと思います。

いかに国民に紙幣を手放してもらうか、ということも中央銀行の役割だと思って書きました。

紙幣は社会的に生み出されたものですから、社会的に腐らせる(減価させる)ことができて当然です。

スタンプマネーの存在を始めて知った時は違和感ありましたが、今はすんなり腑に落ちてその仕組みを理解できます。

紙幣は物質的には腐らないですから、人々が過剰に溜め込んでしまいがちです。

貯金がある状態が健全だと世間では思われがちですが、冷静に考えると貯金があるって変な状態です。

ビジネスとは元々は物々交換です。魚と肉の交換です。

貯金するとは、自分が魚を提供しておきながら対価としての肉を受け取らないことと同義です。無償の愛の提供とも言えます。

お金を受け取っているではないかと反論されそうですが、お金はそれ自体に価値はありません。

お金は使ってナンボです。

投資ですら、最後は消費に還元されるものです。

↑

というマインドセットを、普通に学校教育を受けてきた国民が持つのはとても困難だと思います。

自分で勉強しないとお金の本質を理解することはできない環境です。

>「お金はS&P500などの優良企業の株式にも投資していきなさい」

そうですね、ロボアドバイザーなんて活躍できそうなもんですけどね。

子どもを教育する教師が先ず株式投資を知らない人が多いでしょうから、難しいんだろうなって思います。

家庭でのファイナンス教育が大事なのかもしれません。

>S&P500に投資する優秀な上位数%に入れなくなってしまうかも(笑)

いえいえ、わかっててもお金使うのを我慢して長期投資できる人は限られると思うので、これからも上位数%であり続けると思いますよw。

実質トータルリターンのグラフをよく見ますが、やはり株式と現金は圧倒的に差がつくのですね。

このグラフを日本人の義務教育で見せて「お金は腐っていくもの」と教えても、日本人はやはり「貯金が一番」という概念は変わらないのですかね。

チェルシーさん、おはようございます。

たまに現金って何だろう?って不思議に思うことがあります。

物やサービスの取引を媒介するための一時的な価値の貯蔵先が現金ということになりますかね。

ただの仲介役ですから、現金が価値を生まないのは当然だと思います。

「中央銀行が意図的にお金を腐らせる」と理解しています。

中央銀行がミスをすれば、日本のようにお金が腐るどころかもっと新鮮になっていく事象が起きます。デフレですね。

経済は人間心理の塊みたいなもんですから、貯蓄を促すデフレはやはりダメだと思います。

過去のマズイ金融政策が日本人の貯蓄信仰を生んだ面はあると思います。

現在の日銀の金融政策は(賛否両論はありますが、過去の日銀の金融政策に比べて)正しい方向に向いていると思います。

物価目標が達成できていませんが、マイルドなインフレになっていくのではと個人的には考えております。

そうなれば日本の中でもグラフで示すような株式と現金の差が広がっていくのかなと思っています。

日本はインフレ経済にせざるを得ない面があると思ってます。

高齢化で医療財政は厳しく、自己負担見直しや増税だけでなくインフレによって政府債務の実質圧縮が必要だろうと思います。

マイルドなインフレ経済になり現金の価値が徐々に下落することが当然になることが、社会に株式投資が浸透する一つのきっかけになるかもしれませんね。

消費にしろ投資にしろ、現金を手放すことは少なくともマクロ経済的に良いことです。

「預金はデフレに賭けている投資」ですね。

バブル崩壊後のデフレ社会ではそれで良かったのかもしれませんが。

最近は買い物して、値段が同じでも中身が減っているということをよく見かけますよ。

日本でも少しずつインフレが進行しているのですかね。

預金、債券投資はインフレ率への賭けみたいなもんです。

デフレになれば勝ち、インフレになれば負け。

ただ経済は基本はインフレ志向です。中央銀行はそう考えています。

インフレにしないと人々がお金を手放さず、結果として経済の血液たるマネーが滞留してしまうからです。

日本もこれだけ財政赤字がある以上、インフレ経済は不可避ですね。

>値段が同じでも中身が減っているということをよく見かけますよ。

私も見かけます。お菓子とかですよね。

カロリー抑制になるからむしろ歓迎していますw。

あれば全部食べちゃうので・・。