※FY20(2021年4月期)決算データ反映

S&P100構成銘柄を中心に米国企業の業績、財政状態、キャッシュフロー、株主還元状況について過去10年分のデータをグラフ化しています。

データソースはMorningstarです。

今回はメドトロニック(MDT)をご紹介します。

基本情報

| 会社名 | メドトロニック |

| ティッカー | MDT |

| 創業 | 1949年 |

| 上場 | 1977年 |

| 決算 | 4月 |

| 本社所在地 | アイルランド |

| 従業員数 | 9万人以上 |

| セクター | ヘルスケア |

| S&P格付 | A |

| 監査法人 | PwC |

| ダウ30 | × |

| S&P100 | 〇 |

| S&P500 | 〇 |

| ナスダック100 | × |

| ラッセル1000 | 〇 |

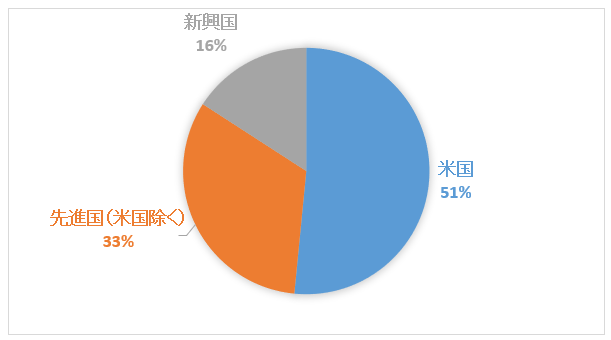

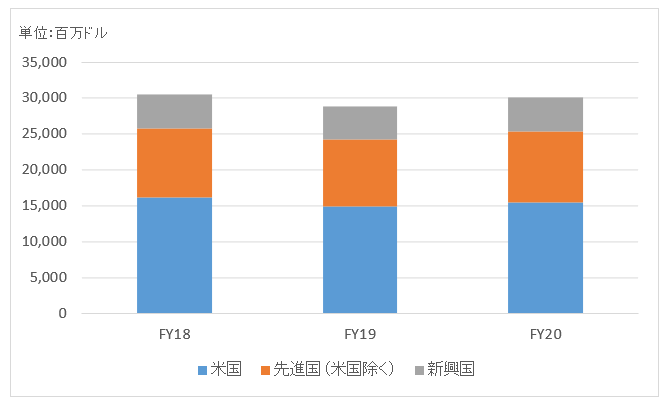

地域別情報

地域別売上構成比

地域別売上高推移

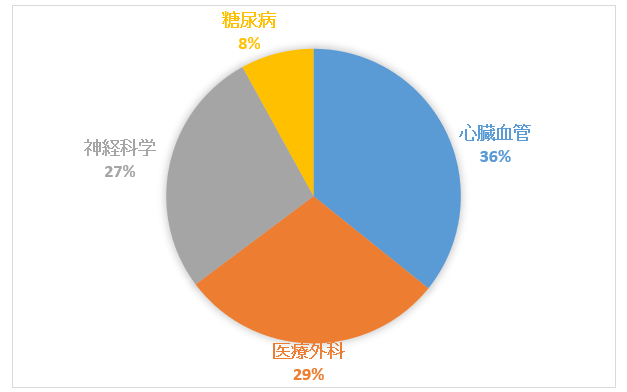

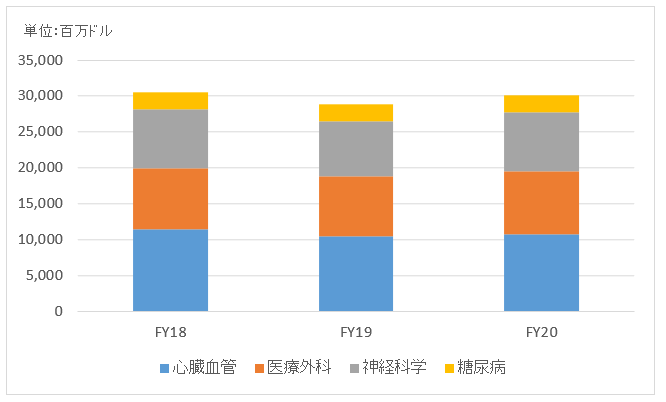

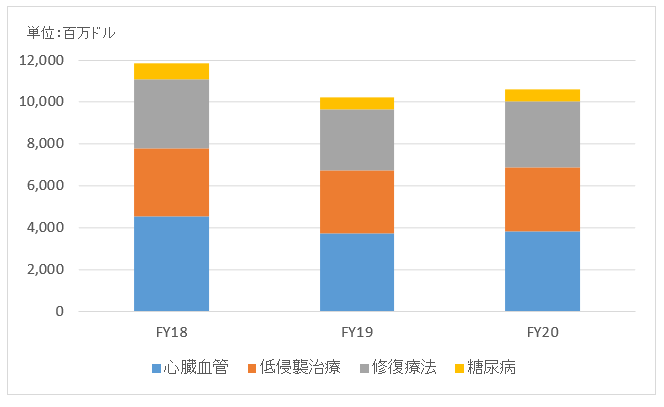

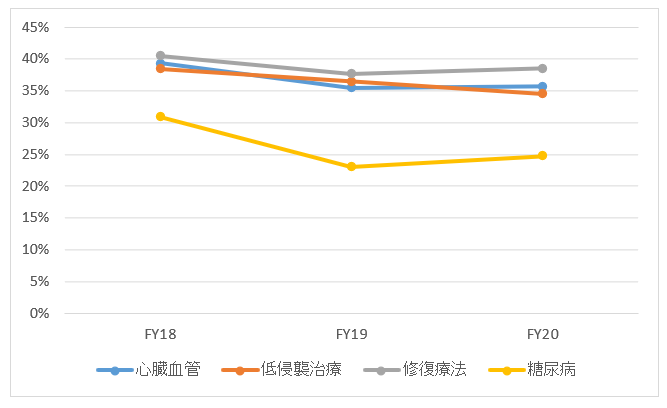

セグメント情報

セグメント別売上構成比

セグメント別売上高推移

セグメント利益推移

セグメント利益率推移

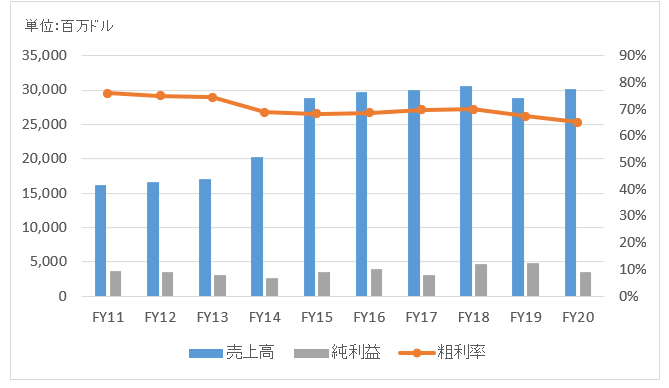

業績

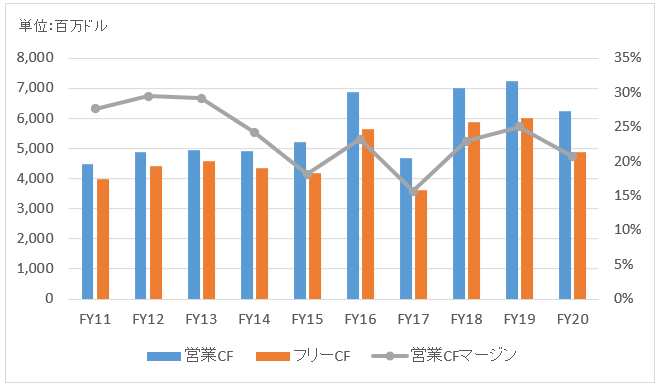

キャッシュフロー

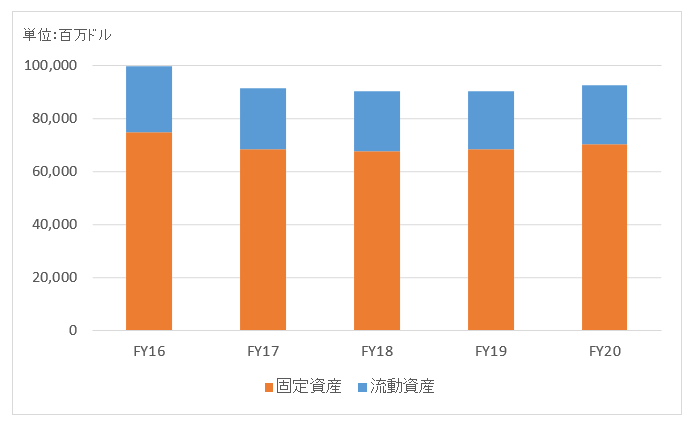

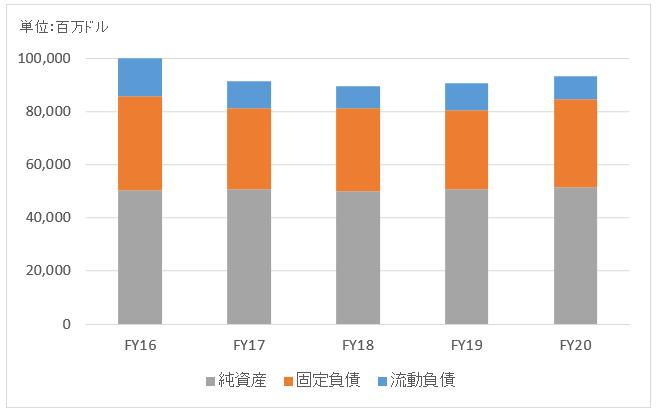

バランスシート

資産

負債純資産

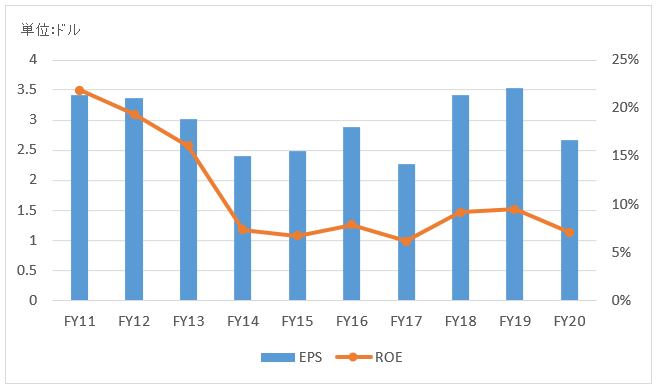

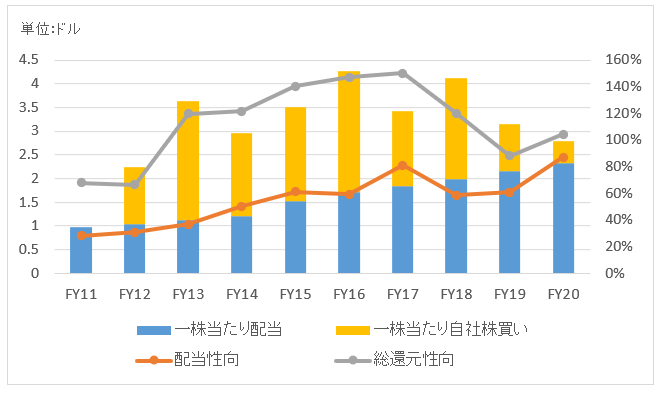

株主還元

連続増配年数

42年

過去10年の配当成長

年率+9.9%

この10年で配当は2.6倍になりました。

過去の株主リターン(年率、配当込み)

過去10年(2011~2020):+14.7%

過去20年(2001~2020):+5.1%

過去30年(1991~2020):+14.9%

バリュエーション指標(2021/7/4時点)

予想PER:20.2倍 最新情報はこちら

配当利回り:2.0% 最新情報はこちら

コメント

メドトロニック(MDT)は1949年に設立された医療機器メーカーで業界トップの地位にあります。主な競合としてはアボットラボラトリーズ(ABT)やボストンサイエンティフィック(BSX)、ジョンソン&ジョンソン(JNJ)などが挙げられます。

事業セグメントは以下の4つ(2021年にセグメント再編されている)。

心臓血管

医療外科

神経科学

糖尿病

心臓血管はペースメーカーや、植込み型心臓モニタ、アブレーションカテーテルなどを取り扱うMDTの主力部門です。

医療外科は呼吸器、胃腸や腎臓のケアソリューション、内視鏡や外科ロボティクスなどを取り扱う部門です。

神経科学は頭蓋、脊髄技術、特殊療法、神経調節部門で構成されています。

2015年にアイルランド同業のコヴィディエンを430億ドルで買収しました。コヴィディエンは手術用器具や人工呼吸器に強い企業です。当買収に伴って、メドトロニックは本社をアイルランドのダブリンに移すことになりました。アイルランドは法人税率が12.5%と低いです。

2016年に補助人工心臓のハートウェアを11億ドルで買収しました。世界的に高齢化が進む中、医療機器業界は成長産業であり再編が活発です。

メドトロニックは幅広い製品ポートフォリオをそろえており、医療機器業界の総合デパート的な存在と言えます。

財務データを確認しましょう。

売上高はFY15に急増しているのは、コヴィディエン買収による影響です。

FY20(21年4月期)の売上高は301億ドルで前年比+4%。欧米ではワクチン接種も進み、待機手術の解消が進んでいることがわかります。症例数はパンデミック前の水準に戻っています。

FY20の純利益は36億ドルで前年比▲25%の減益。前年は税金関連で特別利益がありました。一時要因を除いた調整後利益ベースではほぼ前年並みです(やや減益)。

連続増配42年の配当貴族。自社株買いにも積極的。大型M&Aがあったにもかかわらず株主還元を怠っていません。コロナ禍の中でも増配継続。

記事と違ってすみません。

ifree S&P500 のインデックスファンド、ついにきましたね!

https://www.valuetrust.net/entry/2017/08151015.htm

いえいえ、記事の共有ありがとうございます。

ついにこんな低コストのS&P500連動インデックスファンドが登場するんですね。

もう、個人で株式投資をしない選択肢はあり得ないと言ってもいいくらいですね。

税金メリットを考えれば、ETFよりも良い選択肢かもしれません。

hiroさんの記事をいつも電車の中で楽しみに拝見しています。日本語情報の少ない米国株について、貴重は客観的分析を提供していただきありがたく思います。

そこでリクエストなのですが、エルブランズ(LB)の銘柄分析をお願いしたいです。

この銘柄、アパレル大手の地位にあり、高配当につられて買ってしまったのですが、まさしく「落ちるナイフ」だったようで、下落が止まらず、このまま長期保有すべきか迷っています。

こんばんは。

電車に乗っている時って大切な時間ですよね。

私も時間無駄にしないように、スマホでニュース読んでます。

たまに疲れている時は、ボーっと外を眺めておりますが。

エルブランズ、2016年初から株価は右肩下がりですよね。

配当利回り6%を超えました。

銘柄分析の件、承知しました!

エルブランズであれば、アパレル大手でメジャーな銘柄ですし公に記事にしてもニーズはありそうです。

今アパレル関連で記事にしているのは、ナイキ、アンダーアーマー、GAPくらいですね。

これを機に、エルブランズだけでなくコーチやフットロッカーも見てみようと思います。

あと、メーシーズなどの百貨店も最近株価下落が激しく一度財務諸表を見てみようと思います。

良いきっかけになりそうです。

私も勉強になるのでありがたいご提案です。

ありがとうございます!

少々お時間頂けますと幸いです。

hiroさん

相変わらずの素晴らしい銘柄分析や、投資への考え方等、おお!と考えさせられる部分もあり、参考にさせていただいております。(前回のディアジオ分析も大変参考になりました。ありがとうございました。)

大変不躾なのですが・・・1つ、1月配当がほしくて、投資しようか気になっている銘柄があります。

ADRになりますが、オーストラリアのウェストパック銀行(WBK)です。歴史も長く、リーマンの時の凄まじい下落時も意地で配当をだし続けており、オーストラリアでは基幹的な役割を持つ優良な金融機関だと思っております。

半期配当ながら、配当率は5~6%と高いです。オーストラリアは人口も増えていると聞きますし、現在の財務から展望はどう見えるか、是非ヒロさんのご意見をうかがいたく、質問させていただきました。

お忙しい中、恐縮ですが、可能であればで結構です。宜しくお願い致します。

UGさん

いえいえ、ただただ数字を並べているだけの面もあって恐縮です。

英語が苦手なので、よほどやる気がある時でないと10Kレポートまで見ておりませんので。

参考にして頂けてよかったです。

UGさんには、過去多くのADR銘柄をご紹介して頂き感謝しております。

ウェストパック銀行、、恥ずかしながら名前を聞くのも初めてです。

軽くネットで調べたのですが、オーストラリアの4大銀行の一つなのですね。

配当利回り5~6%は金融機関としてはかなり高いですね。

UGさん、かなり手広くご検討されているのですね。

私は、メジャーば米国銘柄くらいしか知らないので尊敬致します。

四季報にはありませんでしたが、モーニングスターで普通に財務データ取れますので見てみますね。

あと、私金融機関の財務諸表を見るのが苦手なので、拙い分析になるとは存じますがご了承下さい。

それと、あまりメジャーな銘柄ではないと思いますので(私が知らないだけでメジャー??)、分析したら直接UGさんに送付しますね。

少々お時間頂けますとありがたいです。

もし、ご依頼のウェストパック銀行で金融機関の財務諸表の見方のコツを掴むことができたら、ウェルズファーゴなど記事に上げたいところです!

こんにちはhiroさんLBは確かに悪くはないと思われますが、要は製品がどれだけ陳腐化せずに残っているかだと思います。特にアパレル関係は。

MDTなんかは陳腐化する可能性が低いのでおすすめかもしれないですね。

個人的に気になっているのはハイテクセクターのMSFTですね。

比較的割高な感じは見受けられない感じですし、ビジネスモデル、利益率も比較的良好に見受けられます。

カイトさん、こんばんは。

アパレル関連に限らず、長期投資で選ぶべき銘柄は長期的に社会から必要とされ、その結果キャッシュを稼ぎ続けることができる会社だと考えています。

なので、おっしゃる通り陳腐化しないビジネスですね。

過去、生活必需品セクターの長期投資リターンが高かったのは偶然ではないと思います。

株式投資とは、短期的にはカジノのようなゲームに見えます。

長期投資であっても、人によっては単なるネット証券上での数字遊びと思ってしまう人はいるかもしれません。

しかし、株式投資とはビジネスそのものです。

結局のところ、株式投資とは投資先企業がビジネスをしてお金を稼いで、それをどれだけ株主に還元するかがすべてです。

株主への還元とはつまり配当です。

長期的にキャッシュを稼ぎ続けることができて、その結果株主に多額の配当を還元し続けることができる会社に投資することが望ましいです。

米国のアパレル関係は詳しくないのでエルブランズについて、今は何も言えません。

今度財務諸表を見てみますね。

まあ、財務諸表を見たところでその企業の将来性までわかるわけではないですけどね。

投資期間が長期になればなるほど、投資からサイエンスの要素は消失してアートの要素が強くなると思います。

マイクロソフトは素晴らしいですよね。

数々の米国優良企業の財務諸表を拝見してきましたが、マイクロソフトはその中でもトップクラスです。

やはりハイテク系は、一度高収益体質を作ってしますともう他を寄せ付けない強さを見せますね。

最近のフェイスブックもそうですが、ベンチャーが新アイデアを出してもすぐにそのビジネスを買収したり、模倣して内部開発してしまいます。

その資金力は圧巻です。まさにワイドモートです。

ヘルスケアセクターは製薬株の業績が不安定なのでなかなか個別株で買いにくいですが、MDT、JNJあたりは業績がド安定なので、ヘルスケアセクターを個別株で買うならぜひ欲しい銘柄ですね。

そうですね、ヘルスケアセクターの中でも特に製薬会社は治験の成否で株価が大きく動きますものね。

医療機器メーカーは製薬に比べると、業績は安定していますよね

(医療機器でも治験はありますが。)

おっしゃる通り、MDTは医療機器メーカーの中でも最も安定していると思います。

JNJは言わずもがなですね。

現在、ヘルスケアセクターはPFEだけを保有しており、もう一つをどうするか悩んでおります。

MDTは有力候補の一つであり、それもあって今回記事をアップデートした次第です。

メルクやブリストルマイヤーズスクイブも候補です。

もちろんジョンソン&ジョンソンも候補です。

アボットも候補です。

うむむ、、悩みます。

Hiro様

MDTは魅力的ですよね。

ただし、配当利回りが少し低い気がしします。

JNJよりも低いでしょうか?

Hiroさんは、高配当好きと伺っていたので、少し意外でしたが、何か配当以外の魅力に惹かれていらっしゃるんでしょうか?

てつ様

こんばんは。

はいおっしゃる通りで、MDTは私にとってはやや配当利回りが低い(それでもS&P500平均よりは高いですが)ので、投資にはかなり迷いました。JNJより低いです。

ヘルスケアセクターとしてファイザーを以前から持っていたのですが、ヘルスケアもう1銘柄欲しいな~、製薬ではなく医療機器の方が分散できるな~と考えました。

そこで、メドトロニック、アボットラボラトリーズ、ストライカー、ボストンサイエンティフィックなどを候補に挙げて検討した結果MDTにしました。

幅広い製品ポートフォリオを持っており、収益性も高いのでディフェンシブ株として安心して保有できると考えています。

一つくらい、これくらいの利回りの銘柄を加えてもいいかな~と思いまして。

JNJとも迷いました。

医療機器セクターは大変有望だと思っています。

Hiro様

コメントありがとうございます。

なるほど医療機器銘柄、を入れられたかったんですね。

ところで、iPhoneのアプリを見る限りは、HDVも配当利回りが3.6%位まで上がっていますね。PEP等の個別株より高くなっている気がします。

短期的な株価は良くも悪くも気にしてませんが、MDTは今のところパフォーマンスはよいです。

基本は利回り2%後半は欲しいのですが、MDTは唯一の例外ということで今後も継続保有のつもりです。

JNJも欲しいですが・・。

HDVは3.6%ほどの利回りがあると私も認識しています。

HDVより利回りの高い個別銘柄はごく一部です。フィリップモリスやIBMなど。

一部をVYMに入れ替える予定なのですが、利回り低下は避けられません。