日本人の米国株投資家にとっての為替リスクはドル円だけではないと以前言いました。

参考記事

米国株投資家にとっての為替リスクはドル円だけではない

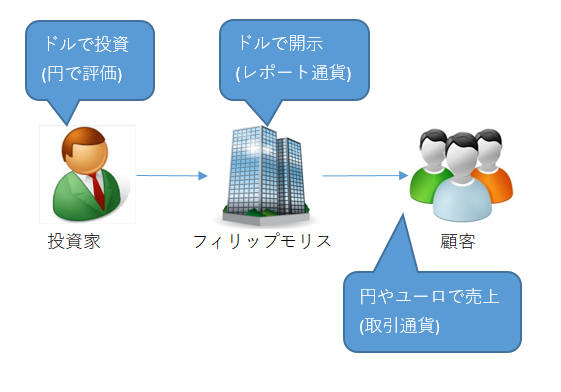

米国株投資ではドルで株を購入するし、米国企業はドルで財務諸表を開示しているから、一見するとドル円の為替リスクを負っているように見えるけどそうじゃないよって。

大事なのは、どの通貨で投資しているかでも、どの通貨で財務諸表を作成しているかでもなくて、企業がどの通貨で取引しているかどうかです。

取引通貨に対していこそ、為替リスクを負っているのです。

フィリップモリスにはドルで投資しますが、フィリップモリスが日本円で取引している部分については実質的には為替リスクを負っていないと言えます。

フィリップモリスが欧州でユーロ取引をしている分については、ドル円ではなく、ユーロ円の為替リスクを負っていると言えます。

この取引通貨に対して為替リスクを負っているという本質を理解していれば、世の中に蔓延る一つの株式投資に関する嘘を見抜くことができます。

その嘘とは、日本株投資は為替リスクはないから外国株投資よりリスクが低いという嘘です。

日本株投資に為替リスクはないのでしょうか?

もう答えはわかっていると思いますが、話を続けます。

日本株にも為替リスクはある

結論から言いますが、日本株投資にも為替リスクはあります。

これは実は無意識に皆さん日々感じているはずです。

「今日の日経平均株価は為替相場の円安によって輸出企業株の買いが進み、前日比〇〇%高の×××円で取引を終えました。」

みたいなニュースは頻繁に見聞きすることでしょう。

このニュースが日本株にも為替リスクがあることを物語っています。

なぜ、日本株には為替リスクがないと誤解されることがあるのでしょうか?

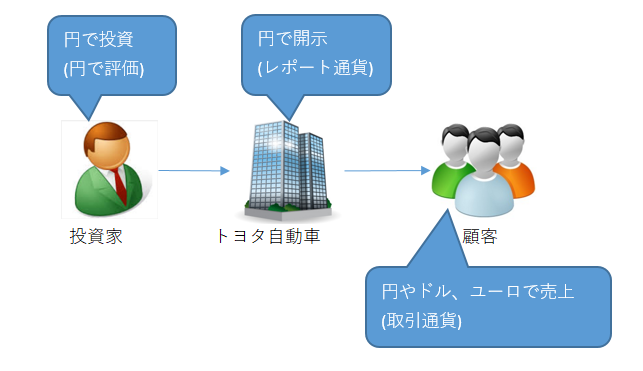

それは、一見して日本株は円で買うし、日本企業は円で財務諸表を作成しているからです。

しかし実態は、日本企業特にグローバル企業は、海外で積極的に取引していてその取引は米ドルやユーロ建てなのです。

米国株投資の為替リスクがドル円だけでないのと同じように、日本株投資の為替リスクも円円(為替リスクなし)だけではないのです。

表面的に見えてないだけです。なぜなら、日本企業は米ドルの売上高も費用も、ユーロ建ての売上高も費用もすべて日本円に換算しているからです。

ちなみに適用する換算レートは会計基準で定められていて、BS科目は期末日レート、PL科目は年間平均レートで換算することになります。

例えば、トヨタ自動車に投資することを考えてみましょう。

あなたは日本円でトヨタ自動車株を買うわけですけど、トヨタは北米など世界でビジネス展開していることはご承知の通りかと思います。

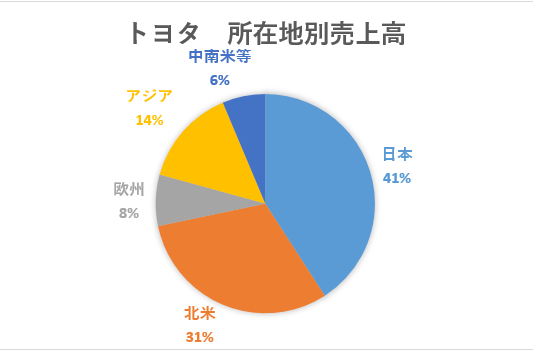

これは2016年3月期のトヨタ自動車決算短信をもとに、私が作成したトヨタ自動車売上高の地域別割合です。

日本の売上高は4割ほどで、半分以上の6割ほどが海外市場での売上です。

このグラフから推測するに、トヨタ自動車の売上高に占める円建ての割合は4割ほどでしょう。3割はドル建てだと思われます。1割弱がユーロ建て、人民元建てやその他新興国通貨建ての売上高もそれなりにあるでしょう。

つまり、日本企業であるトヨタ自動車に投資するということで為替リスクを受けないで済むポーションは4割ほどで、6割ほどは外国通貨建てで取引しているんですからトヨタ株主はがっつり為替リスクを負っているのです。(厳密には売上だけでなく費用側の通貨も考慮する必要がありますが、話の簡便化のため無視。)

1ドル動いたら売上高や営業利益に何円影響するかを示す指標を、為替感応度と言います。

トヨタ自動車の営業利益為替感応度は、米ドルが420億円、ユーロが38億円です。

1ドル100円から101円に1円円安に為替が変動したら、年間ベースでトヨタ自動車の営業利益は420億円も上昇するのです。

さらに、この米ドルの感応度420億円を1単元あたり(トヨタは100株)に換算してみると1,250円でした。

つまり、トヨタ株を1単元(100株)保有している人は、ドルに対して円が1円弱くなれば年間1,250円得をするのです。ほら、為替の影響を受けているでしょ。

日本株投資に為替リスクはない。だから日本株は安全という理屈は完全に大嘘です。

日本株には為替リスクはないから、相対的に日本株の比率を高めるべきとか言っているFPがたまにいますが、そういう出鱈目FPに騙されてはいけません。

日本株投資にも為替リスクはあります。

為替リスクは不可避

グローバル化の進展が近年逆流しつつあります。その典型は英国のEU離脱(ブレグジット)です。

ですが、この保守主義な流れも一時的なものだと思います。

企業のグローバル化された経営が今更内向きになることは不可能だと思います。常に複利的拡大を求める資本主義社会でグローバル化は不可逆だろうと思っています。これからも、ビジネスのグローバル化は徐々に進展すると思います。

もちろん日本企業も例外ではありません。

大企業を中心に、日本企業の海外売上高比率も高まるばかりでしょう。ましてや日本は人口減少、少子高齢化なのです。

つまり、日本株投資であれアメリカ株投資であれ、為替リスクから逃れることは不可能だということです。

もし為替リスクゼロで日本株投資をしたいのであれば、すべての取引が国内で完結している完全ドメスティック企業の株を選ぶ必要があります。

でも、短期的な投機ならわかりますが、長期投資目的で日本株に投資するなら、トヨタ自動車やJT、花王などを選ぶでしょう。長期投資に耐えることができる強い企業とは必然的にグローバル企業になるんです。

(ただし、花王は海外売上比率が3割ほどなので相対的に為替リスクは低いです。)

日本株で長期投資しようと思ったら、為替リスクを受け入れる覚悟が必要です。

結局、長期投資家にとって為替リスクを負うことは避けられないということです。

為替とはうまく付き合っていくしかないです。

(為替ヘッジしない前提)

最後に海外売上高比率の高い主要な日本企業を列挙しておきます。これらの銘柄は特に為替リスクが高いと言えると思います。

| 企業名称 | 海外売上高比率 |

| 村田製作所 | 91% |

| 日揮 | 83% |

| 日本電産 | 82% |

| キャノン | 81% |

| 日産自動車 | 80% |

| ファナック | 77% |

| オリンパス | 76% |

| 東京エレクトロン | 74% |