最初はETFだったが、個別株投資にハマっていった

インデックス投資を始めたのは2012年、25歳の時でした。2015年の終わり頃から『株式投資の未来』を読んだことをきっかけに米国株投資に方針転換しました。

最初は個別株に投資する気なんてさらさらありませんでした。0.1%以下の超低コストで分散投資できるETFがたくさんあるのに、敢えて自分で銘柄を選ぶメリットを感じられなかったです。

「シーゲル流」のETFを探し求めて行き着いたのがブラックロックのHDV。理由は単純で配当利回りが高く、かつ生活必需品、ヘルスケアセクターの占める割合が大きかったことです。今では考えが変わり、バンガードのVIGがお気に入りです。

そんな私ですが、結局個別株に手を出しちゃいました。今ではポートフォリオの8割以上が個別株で、ETFは2割弱に過ぎません。ちなみに、初めて買ったのはエクソンモービル(XOM)です。未だに含み損ですw。

なぜETFから個別株にしたのか。米国株に興味を持って色んな企業の財務データを分析しブログで公開していく中で、自分もそれらの企業に直接投資してみたくなったのが大きいかな。自己流個別株ポートフォリオでETFよりも高いリターンを達成できる自信があったからではありません。ましてや、リスク調整後リターンという点ではETFに勝るのは先ず不可能だろうと思っていました。

実際にその通りの結果です。2016年以降の累積リターンではS&P500指数に余裕で負けているはず。もちろん配当込みで。「もし素直にすべてS&P500指数に投資していたら今頃資産3,000万円突破してるな~」とか昔妄想してましたな。

まあ、でも後悔はしてないですね。リターンもそんなボロクソに悪いわけでもないし。成功した銘柄もあれば失敗した銘柄もありますが、色々勉強にもなりました。今年もいくつか銘柄を入れ替える予定ですし、今後も自分の考えが変わったら柔軟に方向転換していくつもりです。

無論、勉強になるから楽しいからって、S&P500指数に負けることを許容するつもりはありません。真剣にリターン追求しています。株式投資の目的は金儲けです。勉強や慈善活動ではありません。

最初は10銘柄分散にするつもりだったが、自分には合わなかった。20銘柄がちょうどいい。

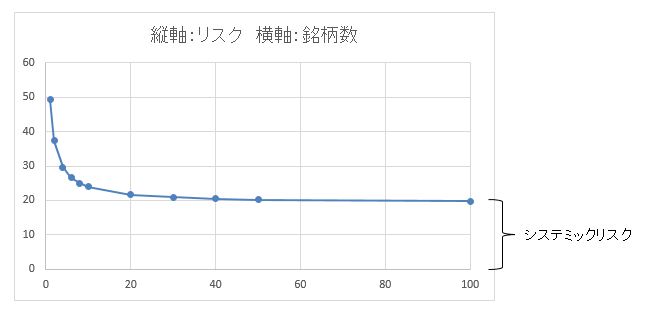

個別株投資をすると決めたらどの銘柄を買うかを悩むのは当然ですが、いくつの銘柄に投資するかも悩みの種です。かなり昔の記事にこんなグラフを載せました。データソースはなんかの本だったと思いますが、すみません忘れました。

銘柄数(横軸)が増えるほどリスク(縦軸)は減っていくのですが、その感応度は逓減していきます。銘柄数を40、50くらいまで増やすと、1銘柄増やすことによるリスク低減効果はかなり小さくなります。

銘柄数を1→10にすることによるリスク低減効果は非常に大きいです。10→20もまあまあ効果あります。それ以上になると、銘柄数を増やしてもあまり効果はないみたいですね。

上記の統計データから一般論を言えば、銘柄数は最低でも10はあった方がよく、多くても40くらいでいいのではということになります。あとは10か20か30か、具体的な銘柄数をどうするかは自分の納得感、リスク許容度次第だと思います。

私は最初は10銘柄均等分散を目指していました。なんとく10銘柄で十分かなと楽観的に思っていました。また著名なブロガーさんも参考にさせて頂いていました。

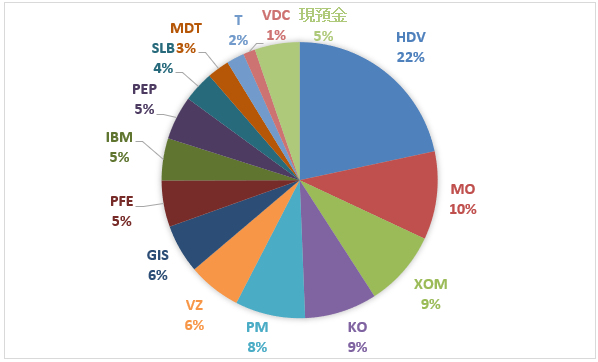

たとえば、以下は2017年12月のポートフォリオです。

10銘柄分散ではありませんが、MOなど1銘柄の割合が8%~10%近くある銘柄が4つもあります。他の銘柄も厳選した上で、10%まで引き上げる計画でした。

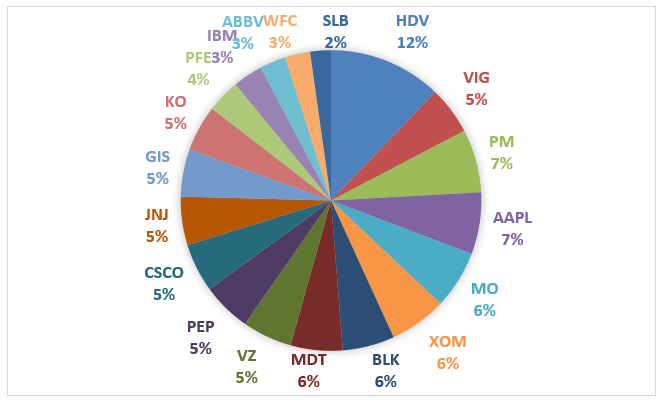

しかし、10銘柄分散は自分にはしんどいなと思い、今は1銘柄5%として20銘柄に分散するようにしています。以下は2019年12月末のポートフォリオです。

2年前よりは分散されているのがわかるかと思います。1銘柄で10%を占める銘柄はありません(ETF除く)。最大でもPMの7%です。アップルなど株価上昇の恩恵で構成比が上がっている銘柄もありますが、1銘柄5%を目安にしています。

なんで10から20に銘柄数を増やしたのか?

アルトリアグループ(MO)への投資で大きな損失を被るという苦い経験をした影響が大きいです。2017年4月に100万円ほどMOに投資しました。その後も何度か追加投資しました。最初の買値は71ドルでしたが、その後一時40ドルまで下がりました。今は何とか50ドル台まで戻しましたが、大きな含み損には違いありません。上のグラフを見ると、MOの構成比は10%から6%に下がっていますよね。これはポートフォリオ総額が増えたのもありますが、MOの時価評価額が下落した影響も大きいです。

MOに200万円強投資して、含み損は一時90万円近くまで膨らんだ記憶があります。はっきりとは覚えてませんが。今は▲56万円です。

アルトリアのバリュエーションを見誤った自分の責任なのですが、「これが個別株投資のリスクやな~」と実感しました。S&P500指数なら1年で40%下落するなんて、大きな流動性ショックでも起きない限りありませんが、個別株では起こり得ます。たとえ大型株であったとしても。

たらればいってもしゃーないですが、「もしMOへの投資をポートフォリオの5%に抑えていれば、損失額も半分で済んだのにな~」と何度も思いました。自分に銘柄選択眼というかタイミングを測る能力がないことを改めて自覚し、10銘柄分散ではリスクが高過ぎるという判断に至りました。

もちろん、逆もあります。思いがけない株価上昇の恩恵に預かった時は、「ああもっと投資しておけば良かったな~」って思うことがあります。最近だとアップルですね。2018年末に153ドルで買いましたが、現在の株価はなんと316ドル。まさかこれほど上がるとは。個人的な楽観シナリオの遥か上を行っています。

ポートフォリオの5%までアップル株を買い進めましたが、10%まで買っていれば含み益は2倍だったになあなんて都合の良いことを考えちゃう時もあります。それどころか、「もし2018年末にポートフォリオをすべてアップル株にしてれば、今頃総資産は5000万円だな~」なんて妄想をすることもw。

銘柄数を減らすと1銘柄の損失・利益の影響がその分大きくなる

銘柄数が増やすと1銘柄の損失・利益の影響がその分小さくなる

至極当然のことを言っているだけですが、このバランスですね。統計的には10銘柄でも必要十分な分散効果は得られるみたいですが、特定の1銘柄の株価が大きく下がった時の心労が私には大きかったです。MOで実感しました。

それが嫌なら30、40と分散すればいいじゃんって話ですが、そこまで増やすと特定の1銘柄の株価が大きく上昇した時の喜びが小さくなります。アップル株の爆益を嬉しく思えるのは、僅かとは言えポートフォリオの5%を占める銘柄だからです。これがポートフォリオの2%しかないとなると、せっかくの株価上昇も何だか寂しい感じです。

株価が下落して損失を被った時の心労をなるべく抑えることでき、株価が上昇して思いがけない含み益を手に入れた時に喜びを味わえる。それが 5%、20銘柄分散かなあと。そんな思いで今のポートフォリオになりました。銘柄入替えはこれからもあると思いますが、銘柄数の方針は少なくとも今後数年は変わらないと思います。

いいんじゃないでしょうか。

分散銘柄数も含め色々な投資法がありますが、自分がしっくりきてないと、含み損になったときに心がしんどくなり、堪えられなくなりそうですよね。

米国株投資では極端に基本から逸脱しなければ長期では報われるでしょうから、必勝法とか絶対の真理を追い求めるよりも自分の性格に合ったやり方で継続していくのが良さそうですね。

(なんだか偉そうですみません。私は投資歴も会計士合格年次もhiroさんより後輩です。)

そうですね、おっしゃる通り優良株をホールドすればある程度は報われると思います。

そこの安心感はあります。

株式投資のリターンは不確実ではありますが、ビジネスを起業することに比べたらリスクなんて限定的です。

ましてや大型米国株は。

勤め人の人的資本はほぼノーリスクですから、株式程度のリスクを抱えないと豊かになれないと思っています。

僕もたまたま今ほぼ20銘柄ありますね。

ただ僕の場合は詳細な分析をして購入したというより、半分ぐらいは決算発表などで5%以上急落した増配株をちょこ買い集めた結果ですね笑

2019年の隆盛に乗りたった1年とはいえ13%ぐらい含み益出ています。ただ2020年はもう少し現有銘柄を買い増す方針でいこうと思っています。

ほっておいてもつみたてNISA+αの投資信託購入は月5万円は継続していくので米国株はほどほどに買っていき配当金を増やしていきたいです。

決算発表後に売られている銘柄は拾いたい衝動に駆られますよね。

JPMやCの決算は良かったですが、WFCが悪く5%近く落ちました。

2月の買い付け候補になりそうです。

市場全体がこうも高バリュエーションだと、安く見える個別株を買いたくなります。

別途、月5万円の投資資金を捻出できているのは大きいですね。

一般的には月5万円の積み立てでも十分ですから。