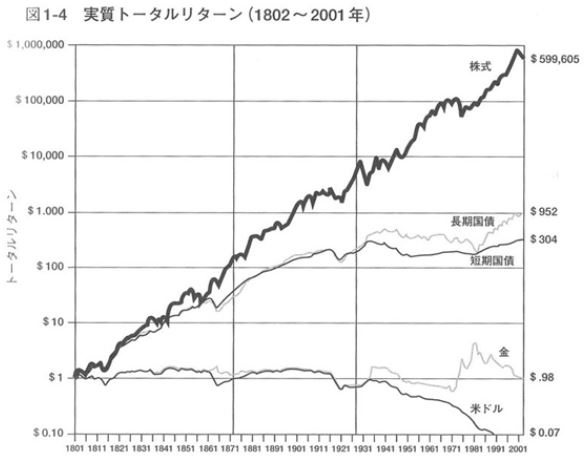

ブラックロックの[HDV]は私のポートフォリオの20%を占めます。生活必需品、ヘルスケアといったディフェンシブセクターの優良株がたくさん入っており、お気に入りのETFです。分配金利回りが3.5%と高いのもgoodです。

HDVは年4回(12月、3月、6月、9月)、銘柄入替を行います。9月28日に今年3回目の銘柄入替が実施されたので内容を共有します。

最大の目玉は長年[HDV]の主力として活躍してきたAT&Tが除外されたことです。

主な追加銘柄

大きな追加銘柄はありませんでしたが、敢えて言うなら以下の2つ。

・ウィリアムズカンパニーズ(WMB)

・ワンオーク(OKE)

どちらも初めて聞いた会社でした。なので、あまり解説はできません。すみません。ググって調べた限りですが、両社ともエネルギー輸送を行うパイプライン会社です。配当利回りはWMBが5.0%で、OKEが4.6%とかなり高配当です。HDVの中でもトップクラスの利回りです。

ただ、どちらもHDVに占める割合は1%程度で大きな影響はありません。

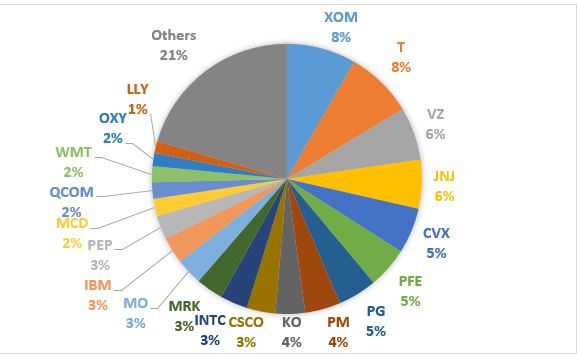

今までHDV全体の8%を占めていたAT&Tが抜けたにもかかわらず、追加銘柄は多くありません。ということは、既存銘柄の割合が上がっているということです。いくつか主要銘柄を確認してみました。

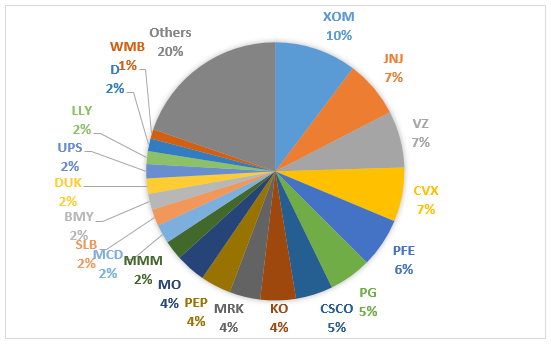

■エクソンモービル(XOM)の構成割合

6月末(前回):9.2%

↓

9月末(今回):10.3%

■ジョンソン&ジョンソン(JNJ)の構成割合

6月末:6.5%

↓

9月末:7.2%

■ベライゾンコミュニケーションズ(VZ)の構成割合

6月末:6.7%

↓

9月末:7.1%

■シェブロン(CVX)の構成割合

6月末:5.8%

↓

9月末:6.8%

■ファイザー(PFX)の構成割合

6月末:5.4%

↓

9月末:6.2%

■シスコシステムズ(CSCO)の構成割合

6月末:4.1%

↓

9月末:4.7%

案の定、主力銘柄の割合が前回6月末から増えていました。HDVはもともと構成銘柄数が少ない集中投資型のETFですが、今回の銘柄入替でその特徴がより顕著になったと言えます。

主な除外銘柄

主な除外銘柄は以下の通りです。

・AT&T(T)

・ブロードコム(AVGO)

AT&T除外の理由は”Distance to default”という項目をパスできなかったためです。タイムワーナー買収の進展が不透明ですし、何より債務負担を考慮しての判断でしょうか。詳しい経緯まではわかりません。AT&Tがdefaultしている未来は想像もできませんが、まあ機械的に入替えを行うETFということでやむなし。

ブロードコムは前回3カ月前に初めて選出されたのに、ソッコーで首になりました。理由はAT&Tと同じで”Distance to default”です。この3カ月でブロードコムの経営状況って何か変わったんですかね?

あまりウォッチしてないので、わかりません。

今回のブロードコムのように短期でポンポン入替するのは正直止めて欲しいですが、ETFなので仕方ありません。今までもこういうことは度々あったので、もう特に驚かないです~。

現在のHDV主要構成銘柄、セクター割合

XOMだけで10%か・・。僕は個別株でもかなりXOMを保有しているので分散になってないです。2位にJNJがいるのが救いかな。JNJは個別株では保有していません。全体的に優良企業ばかりで優秀なETFだと思っています。今後も保有継続の予定。

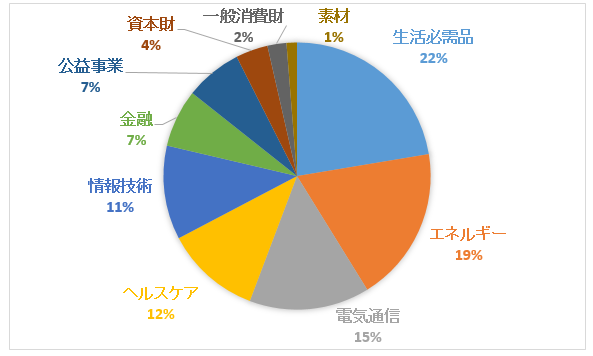

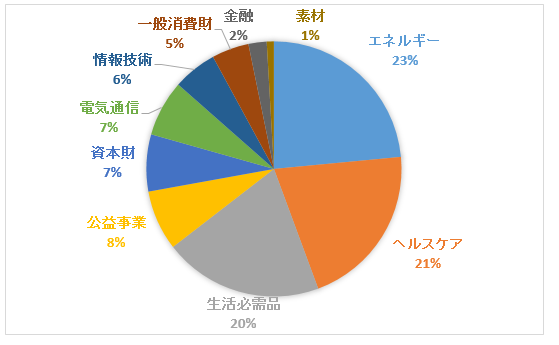

以下、セクター別の割合

「エネルギー」が一気にトップに躍り出ました。3カ月前は19%でしたが23%までに上昇。伝統的なエネルギー企業に対して懐疑的な意見も多い中、ここまでエネルギーセクターを増やしてくるのは興味深いです。しかし、XOMやCVXもいずれ除外されてしまうのではないかと、危惧しています・・。

AT&T除外のため、「電気通信」が7%にまで下落しています。前回は15%ありました。

ところで、今月からGICS(世界産業分類基準)が変更になって、「電気通信」セクターは無くなります。「コミュニケーションサービス」という新設のセクターに統合されます。次回12月末の銘柄入替の時は、変更後のセクターでご紹介できると思います。