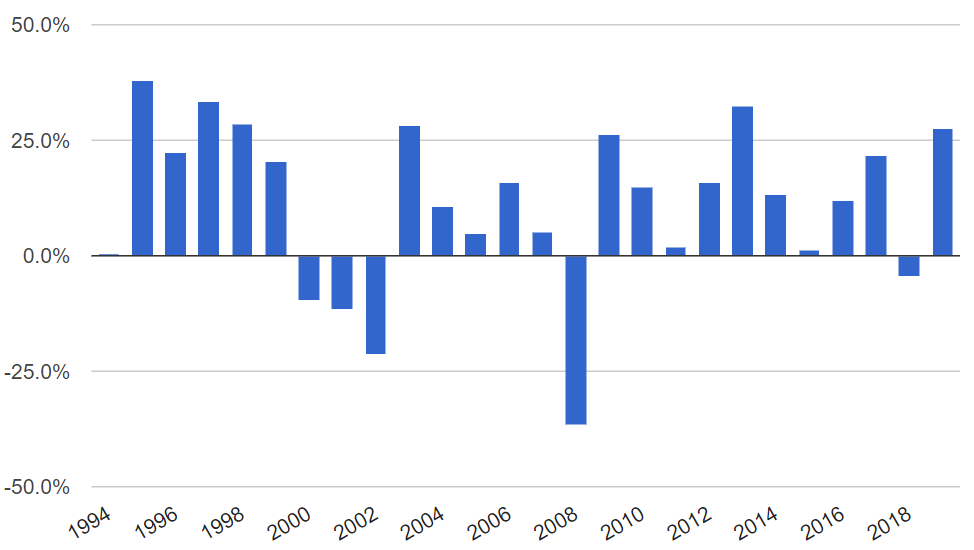

以下はS&P500指数連動ETFの”SPY”の1995年~2019年(現時点まで)の、各年の年次リターンです。S&P500指数のリターンとして見て下さい。

(ソース:PORTFOLIO VISUALIZER)

株式の中でもっとも安定していると言っても過言ではないS&P500指数ですが、それでもマイナスリターンの年が散見されますね。

2000年:▲9.7%

2001年:▲11.8%

2002年:▲21.6%

2008年:▲36.8%

2018年:▲4.6%

ITバブルが崩壊した2000年代初頭はしんどい時期ですね。インデックスが3年連続でマイナスリターンだと、「もう株式は終わりだ!」って不安になりそうです。こうやってグラフで見るとあっという間に見えますが、実際に投資をすると3年って長いです。私は米国株投資を始めてまだ丸4年経っていません。

2008年は言わずもがなですね。リーマンショックがあった年。1年で37%も資産が溶けるのか。個別株投資をやっていた人は半分近く溶けた投資家もいたことでしょう。

S&P500指数と言えどもリターンがマイナスになる年があることがわかります。

と、こんなデータを見せておいて何ですが、S&P500指数の「利益」は毎年プラスだと言いたいです。「利益」というのはS&P500を構成する各企業の実際の税引後利益合計という意味で、です。つまり、株式利益(配当+キャピタルゲイン)ではなく、企業の利益を見れば利益がマイナスの年はないということです。

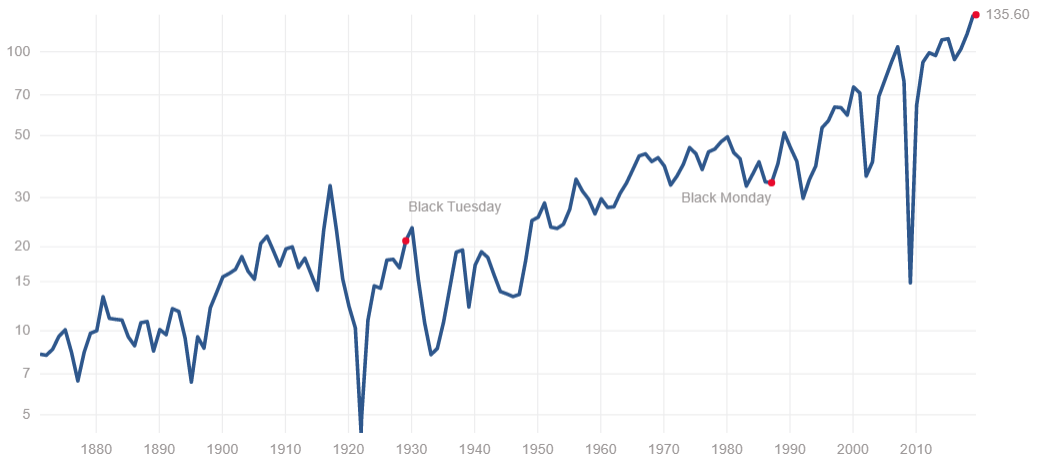

以下はS&P500指数のEPSの長期推移です。

(ソース:multpl.com)

リーマンショックの影響があった2008年、2009年は前年比で大幅な減益になったものの、S&P500構成企業のEPSは黒字です。別にギリギリでもなく、普通にプラスです。

このようにS&P500指数のEPSの絶対値がマイナスになったことは過去ありません。これからも恐らくないでしょう。長期で見れば企業の利益(EPS)が株主の利益です。S&P500指数のEPSが常にプラスなら、それに連動するETFの投資家が長期で損をすることは原理的にあり得ません。企業が稼いだ利益が突然消えることはありません。タイムラグを経て、きちんと株主の財布に入っていきます。

S&P500指数ほど安全な投資先は他にないと思います。個別株は長期保有しても損する可能性がありますが、S&P500指数にそのリスクはほぼゼロです。リスク対リターンという点でS&P500指数を超える存在は見当たりません。

私自身は個別株投資をしていますが、同僚などに投資の相談をされて推奨するのは、いつもS&P500指数に連動するETFないし投資信託です。リスクを取れない資金は円預金でいいと言ってます。

Hiroさん、こんばんは。

いつもお世話になります。ありがとうございます。

薔薇の艦隊

https://rosefleet.net/

のドルチェです。

賛同します。

ならば、暴落時にこそ、喜んで買い増しするべきですね。

ここで質問です。

「米国市場(S&P500)が日本市場(TOPIX)より有利な投資ができる。」

このことを定量的に証明できますか?

これを証明できれば、米国株投資を勧める際、より強い説得力があります。

ドルチェさん、こんばんは。

いつもお世話になります。

米国株が日本株より有利であることを定量的に証明するのは、ちょっと難しいですね。

将来が分からないから、と言うと元も子もないですが、投資は不確実な将来に賭けることなのでどうしてもそう言わざるを得ないです。

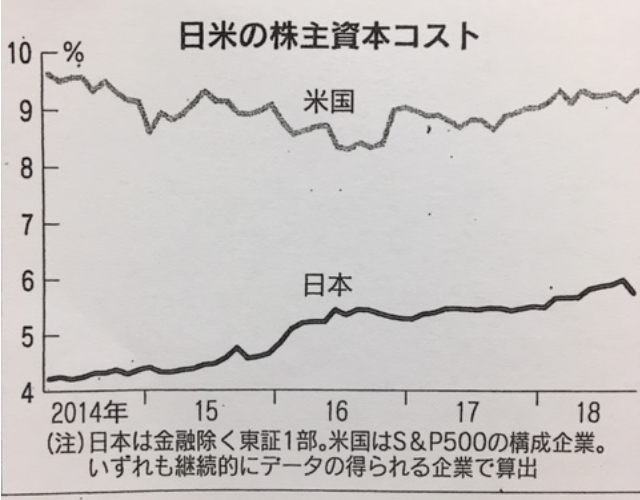

企業の収益性(営業利益率、ROEなど)という点では圧倒的に米国企業に分があります。ここは数字で説明できるところです。

あと、過去の株主リターンも米国の方が高いですね。

特に企業の決算書を見ると、米国株以外の選択肢はなくなります。

私は普段から決算書を見ているので、余計にそう思ってしまうところがあります。

ただ日本株の将来も結構期待できるのでは、とひそかに思っています。