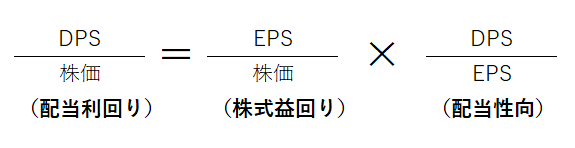

私は配当利回りを見るとき、以下の2つの要素に分解することが多いです。

①株式益回り(PERの逆数)

②配当性向

配当利回りは株式益回りと配当性向の積となります。

って急に言われてもピンと来ないですよね、すみません。

数式で書いてみます。

DPS=一株当たり配当

DPS=一株当たり配当

EPS=一株当たり利益

ね、益回りに配当性向を掛けるとちゃんと配当利回りになるでしょ。

右辺のEPSは約分(相殺)されて、「DPS / 株価」だけ残りますよね。

配当性向って普通は「配当総額 / 純利益」で計算すると思いますが、それを一株当たりにすると「DPS / EPS」になります。EPS同士で相殺するために、ただ一株当たりの金額にしているだけです。「配当総額 / 純利益」にしても結果は一緒です。

こうやって配当利回りを2つに分解すると、新しい視点で分析できると思いませんか?

この式は何を意味しているのでしょうか?

そのままですが、配当利回りが高いということは、株式益回りが高いかもしくは配当性向が高い、あるいは両方とも高いということです。

・株式益回りが高い

or

・配当性向が高い

or

・株式益回りが高い かつ 配当性向が高い

では、株式益回りが高いとはどういうことでしょうか?

株式益回りとはPERの逆数です。「株式益回りが高い=PERが低い=株価が割安」と言えます。PERが低いからと言って、一概に株価が割安と言えるわけではありませんが、ここでは一般論として捉えて下さい。

もう片方、配当性向が高いとはどういうことでしょうか?

配当性向が高いってことは、端的に言えば「がんばって配当を捻り出している」ということです。配当性向が80%もある企業は、税引き後利益の80%もの金額を配当に回しているということです。

つまり、配当利回りが高い銘柄は

・株価が割安

or

・がんばって配当を捻り出している

or

・株価が割安 かつ がんばって配当を捻り出している

の3パターンどれかに該当するということです。

配当利回りが高いからと言って、安易に「割安だ~!」と飛びついてはいけません。配当性向が高いだけかもしれません。

今は便利な時代で、Yahoo FinanceやMorning Star等を利用すれば、無料で財務データを見れます。上記の計算くらい簡単にできます。

いくつか具体例を紹介します!

コカ・コーラ(KO)

3.4%(配当利回り)

=4.9%(益回り)×70/100(配当性向)

所感:配当性向が高いから利回りが高いんだな~。割安ではないかな~。

アップル(AAPL)

1.3%(配当利回り)

=6.3%(益回り)×20/100(配当性向)

所感:配当性向が低いから利回りが低いだけか。益回りで見れば今から投資しても大丈夫そうだな~。

ジョンソンエンドジョンソン(JNJ)

2.6%(配当利回り)

=6.2%(益回り)×42/100(配当性向)

所感:そんなに無理せず2.6%の利回りを達成しているな。さすがJNJ。

アルトリアグループ(MO)

5.3%(配当利回り)

=7.1%(益回り)×75/100(配当性向)

所感:高い利回りは高い配当性向のおかげか。でも設備投資が少ないタバコ会社だからこんなもんかな。

マクドナルド(MCD)

2.8%(配当利回り)

=4.9%(益回り)×57/100(配当性向)

所感:無理して配当を出している感はないな。それで利回り3%弱ならまあまあ魅力的かな。でも割安感はないかな~。

ビザ(V)

0.6%(配当利回り)

=3.6%(益回り)×17/100(配当性向)

所感:益回りが低い(PERが高い)のもあるけど、配当性向も低いから利回りはこんなに低いのか。今の配当は小さいけど、数年我慢すればたくさん増配してくれるんだろうな~。

以上です。

ぜひ、配当利回りの分解やってみてください!

いままで株式益まわりと、配当利回りがどういう関係か理解できてなかったですが、この解説ですっと腹落ちしました。

ありがとうございます!

腹落ちして頂けてよかったです!

記事を書いた甲斐がありました。

「配当=純利益×配当性向」という式はみんな理解できるかと思います。

これを額ではなく利回りにしたのが、今回紹介した式です。

額で考えるのか率で考えるのか、ということですね。

特に株式益回りという概念が分かりづらいのでなかなか思い付かないかもしれませんが、理屈はいたってシンプルなんですよ~。