インフレ率急伸が心配だ

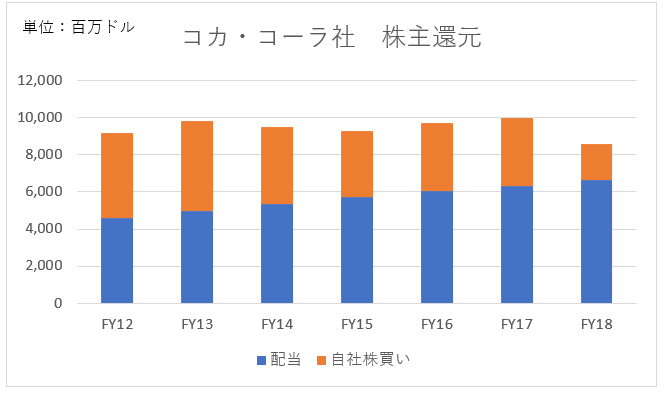

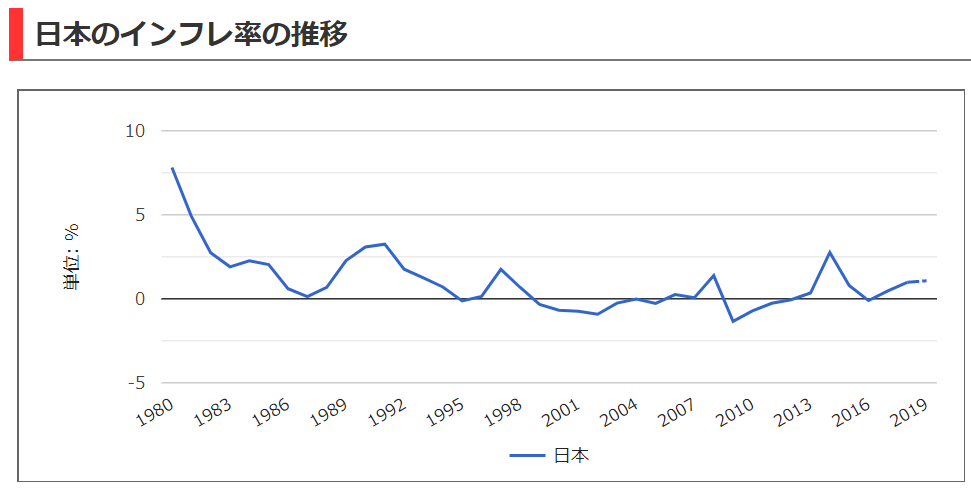

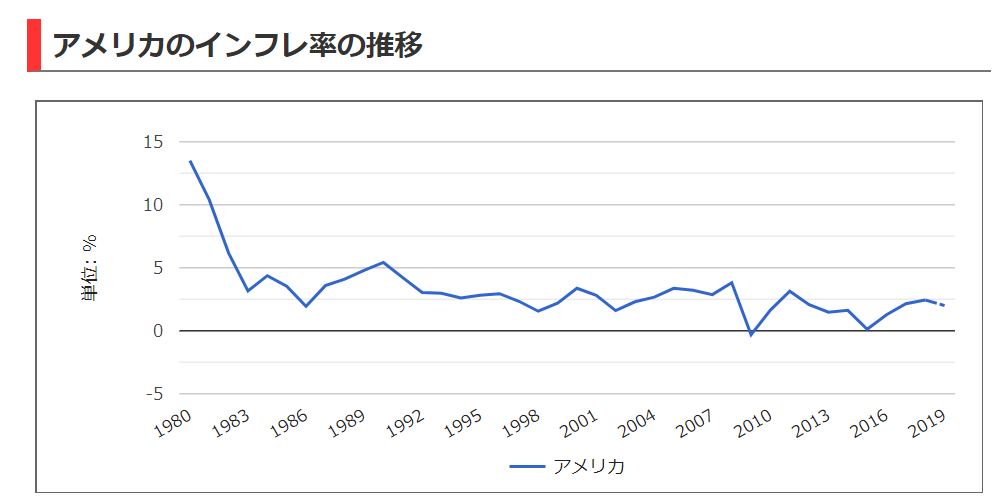

以下は1980年からの日米のインフレ率です。

(Source:世界経済のネタ帳)

個人的に恐れているのは金融危機やリセッション入りよりインフレ進行です。ご覧の通り、ここ30年以上私たちは物価が上がらないのが当然の世界に住んできました。消費者物価が1年間で20%も30%も上がるなんて想像もできません。

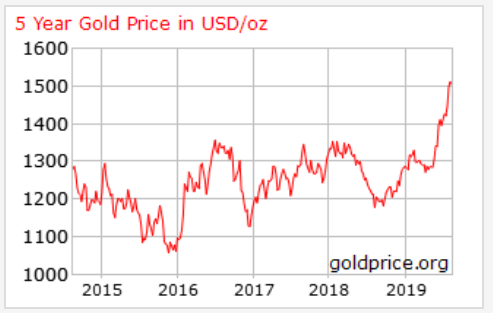

最近、金価格が上昇しています。現在1オンス1,500ドルほど。ここ5年では最高値です。

(Source:GOLD PRICE)

金はさらに上がるという強きの意見をよく見かけます。

なぜ金が上昇しているのかと言えば、やはり金利低下が挙げられるでしょう。債券など他の金融商品の利回りが下がれば、利息がない金の相対的な魅力が高まります。また、逆イールドが起こりリセッション間近ではという悲観的な思惑も資金を金に向かわせているでしょう。

より本質的な要因としては、2008年の金融危機以降、紙幣をたくさん刷ってマネーサプライを増やしてきた反動と言えると思います。物価と貨幣は裏表の関係です。物価上昇とは貨幣価値下落とイコールです。流通するお金の量が増えれば、お金の価値は低下し、モノの(相対的な)価値は上がります。

もしそうなら、数多くある商品の中で金の価格だけ上昇する理由があるでしょうか。金は価値保存として特別な機能がありますが、一つのコモディティであることに変わりはありません。もし貨幣価値が下落の反映して金価格が上昇しているなら、遅かれ早かれ他の商品の価格も上昇するかもしれません。

何か根拠があるわけではないですが、急激なインフレが突然起こるのではと不安に感じています。

上げ調子な金価格を見てリセッション入りを心配するというより、インフレ急伸が心配になります。最悪なのはインフレ+リセッション(スタグフレーション)ですが。。

インフレが心配だからこそ株式に全力投球

もし将来インフレ率が上がるなら、株式は売られます。株は短期ではインフレに弱いです。実質利回り=名目利回り-インフレ率。インフレ率が上昇したら、名目利回りも同じだけ上昇しないと実質利回りを維持できません。

株の名目利回りとは益回りのこと。益回りが上昇するとはPERが下がるということ。PERが下がるとは(利益予想が一定なら)株価が下がるということです。(期待)インフレ率が1%上がったら、益回りも1%上がらないと(株価が下がらないと)、株は以前と同じ魅力を投資家に提供できなくなります。

そんなわけで、インフレ率上昇は株価に悪影響です。

しかし、長期で見れば株はインフレに負けません。鶏が先か、卵が先かという話になりますが、インフレが起こるからモノの値段(企業にとっての販売単価)が上がるのか、それともモノの値段が上がるからインフレが起こるのでしょうか。

どっちの解釈でもいいのですが、物価が上がるとは企業の売上高が上昇することを意味します。もちろん、人件費や原材料費などのコストも上がるわけですが、米国を代表する持続的競争力のある企業はインフレによるコスト上昇以上に販売価格を値上げできます。

なので、最終的には(優良企業の)株主は市中物価の上昇率以上の株主リターンを得られると期待できます。ただしタイムラグがあり得るので、長期的に辛抱強く株を保有することが求められます。

株は実物資産から生じる利益に対する株主の請求権であり、この実物資産は機械設備、労働、土地、知的財産などを指す。価格水準が上がれば、投入価格が上昇するが、同時に産出価格も上昇する。このため将来の利益も物価水準に応じて大きくなる。

『シーゲル博士の株式長期投資のすすめ』より

預金は株より安全なのか?

株価は預金残高と違って毎日変動する。

株はリスクが高くて危険なもの。

これが世間一般の認識でしょう。確かに時価のボラティリティという観点から見れば株は危険かもしれません。

しかし、より本質的な購買力の維持・向上という観点に立てば株式、特にS&P500など世界を代表する企業群の株式は低リスクで安全な資産と言えます。

インフレが起きた場合、もっとも損を被るのは年金生活者、預金しか持っていない人、債券投資家です。これらは実物資産に対する請求権ではなく、契約に基づく利息収入しかもたらさないからです。インフレ率が上がっても、契約利率は上がりません(物価連動国債は除く)。

シーゲル教授が言っている通り、株式とは実物資産が生み出す利益に対する請求権です。株式を持つとは、企業が持つ実物資産、無形資産を間接的に保有することを意味します。そういう意味で株式はペーパーアセットとは言えない面があります。インフレで実物資産の価格が上がれば、株式の価値も上がるのが道理です。

何を以って「リスク」と言うのか。

投資家は金のポジションを増やす以外のことも検討すべきだ。利回り低下の根底にあるのは、米中貿易摩擦を一因とした世界的な成長見通しの悪化だ。金は何らかのプロテクションを提供するかもしれない。もっと気がかりなのは、投資家が何から自分を守ろうとしているかだ。

ウォールストリートジャーナルより

あなたは何から自分を守ろうとしていますか?

短期的な保有資産の時価変動からですか。それとも、長期的な購買力低下からですか。

投資観は人それぞれ。リスク許容度も人それぞれ。絶対の答えはありません。私は後者の脅威に備えるため、これからも株式に全力投球の予定です。その為なら短期的なボラティリティは引き受ける覚悟です。